A correlação entre ativos é um assunto relevante que já foi abordado aqui no blog. Vimos que a correlação entre ativos varia entre -1 (perfeitamente negativa) e +1 (perfeitamente positiva). Este novo artigo traz uma explicação bem simples sobre correlação, além de trazer excelentes idéias por traz da correlação.

Vamos analisar 3 tipos de correlações:

- Correlação Perfeitamente Positiva (+1)

- Correlação Fracamente Positiva (+0,45)

- Correlação Perfeitamente Negativa (-1)

Em cada tipo de correlação vamos analisar: (a) média simples do retorno, (b) desvio padrão de cada ativo em relação ao portifólio, (c) retorno composto dos ativos em relação ao portifólio.

- 1. Correlação Perfeitamente Positiva (+1).

Como os investimentos A e B se movem sempre na mesma direção, a volatilidade do portifólio AB (50% A e 50% B) nada mais é do que a média da volatilidade dos investimentos A e B.

Notem como a mesma média simples de retorno (10%) resulta em um retorno composto bem diferente nos investimentos A e B. Essa diferença se dá pela volatilidade, cujo valor é bem maior em B do que em A. Quanto maior a volatilidade, maior é a perda da média simples de retorno em relação ao retorno composto.

- Vejamos graficamente o retorno anual dos 2 ativos e do portifólio AB:

- Evolução de $1 dos investimentos A e B e do portifólio AB:

Resumindo: Uma correlação perfeitamente positiva entre 2 ativos faz apenas com que estejamos sempre na média entre eles.

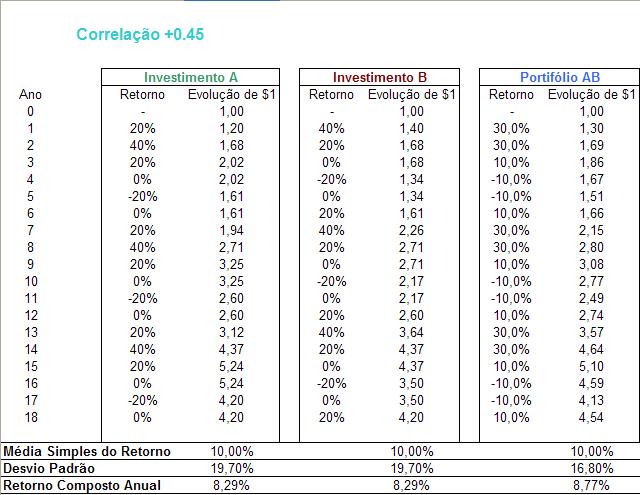

- 2. Correlação fracamente positiva entre os ativos A e B (+0.45):

Com uma correlação de 0.45 já podemos ver o benefício de uma correlação que não é fortemente positiva. Tanto a volatilidade como o retorno composto do portifólio AB são melhores em comparação aos ativos A e B isolados.

- Retorno Anual dos investimentos A e B e do portifólio AB:

- Evolução de $1 dos investimentos A e B e do portifólio AB:

Resumindo: A diminuição da correlação entre os ativos A e B proporcionou um portifólio AB mais eficiente, diminuindo sua volatilidade e aumentando seu retorno composto anual.

- 3. Correlação perfeitamente negativa entre os ativos A e B (-1):

Observem a “mágica” da correlação perfeitamente negativa. Embora os investimentos A e B tenham uma volatilidade de 31,62%, a volatilidade do portifólio AB é ZERO.

Devido à correlação perfeitamente negativa, um retorno negativo sempre será superado por um retorno positivo, fazendo com que o risco do portifólio seja zero. Notem também como a ausência de volatilidade faz com que não haja diferença entre o retorno composto e a média simples de retorno.

- Retorno Anual dos investimentos A e B e do portifólio AB:

- Evolução de $1 dos investimentos A e B e do portifólio AB:

A correlação perfeitamente negativa elimina a volatilidade os investimentos A e B proporcionando o máximo de retorno possível para o portifólio AB através de uma evolução consistente, superando facilmente os dois tipos de investimentos.

Conclusão: Quanto menor a correlação entre 2 ativos menor será a volatilidade desses investimentos combinados e maior será o retorno composto do portifólio. Portanto, ao avaliarmos alguns possíveis ativos para integrar nosso portifólio não devemos apenas avaliar a volatilidade isolada de um ativo, mas sim a volatilidade conjunta de diversos investimentos através da correlação entre eles.

É sempre bom ter em mente que a correlação entre ativos não é algo estático, mas sim uma força dinâmica, estando sempre em mudança. Analisar a média histórica pode nos trazer algumas dicas, mas nunca certezas.

Correlações negativas são muito raras no mundo real. Caso ache uma correlação negativa entre 2 ativos fique sempre alerta ao retorno proporcionado por estes ativos, já que o retorno positivo de um ativo deve sempre superar o retorno negativo de outro ativo.