The greatest obstacle to discovery is not ignorance. It’s the illusion of knowledge. ~ Daniel Boorstin

Você provavelmente conhece algum parente ou amigo(a) que é extremamente inteligente em sua profissão, mas comete erros bobos ao investir.

O que ocorre com essas pessoas?

É natural do comportamento humano acreditar que se somos bem sucedidos em uma área temos grandes chances de ser bem sucedidos em outras.

Portanto, médicos, advogados, engenheiros e demais profissionais quando tentam ingressar no mercado, possuem uma falsa confiança bem acima da média dos demais investidores.

Continue lendo esse artigo para aprender mais sobre:

- Como a economia comportamental explica esse problema

- Gestores de Ações: Sorte ou Habilidade?

- Como Sir Isaac Newton perdeu uma fortuna em ações no séc. XVIII

A visão da Economia Comportamental

A explicação é bem simples.

Conforme escrevi na introdução desse artigo, nossa mente automaticamente pensa que se somos bem sucedidos em alguma área temos grandes chances de ser bem sucedidos em outra.

E por isso, pessoas inteligentes e bem sucedidas em suas profissões entram no mercado com um excesso de confiança e muitas vezes perdem bastante dinheiro.

O problema é que suas decisões caminham para a tentativa de bater o mercado ao invés de seguir o mercado.

Logo, elas tendem a acreditar que sabem melhor do que outros investidores quais os melhores ativos para investir.

Além disso, elas também tendem a não diversificar muito sua carteira alegando que “diversificação é para quem não sabe o que está fazendo…”

Já vimos no artigo sobre erros ao investir que a ilusão de superioridade é um grande mal que assola vários investidores, principalmente esses bem sucedidos em seus trabalhos.

Gestores de Ações: Sorte ou Habilidade?

O grande dilema dos investidores em fundos de ações: o gestor possui sorte ou habilidade?

É muito fácil achar quais os gestores de fundos de ações que obtiveram rentabilidade superior ao mercado no passado.

Porém, é muito mais difícil saber se foi puramente sorte ou habilidade em conseguir tais retornos.

Pior ainda é saber que estamos apenas olhando para o passado e, no futuro, os resultados podem ser muito diferentes.

Você está lembrado do fundo de ações que bateu o mercado por 15 anos consecutivos?

Provavelmente já porque eu adoro citar esse exemplo. 🙂

Porém, se ainda não ouviu falar, recomendo a leitura desse artigo que mostra claramente qual foi este fundo e o que ocorreu depois desses 15 anos de sucesso.

Meu argumento aqui não é mostrar que é impossível bater o mercado com análise superior.

Nós sabemos que alguns gestores terão desempenho superior ao índice no futuro, mesmo após descontar custos e ajustar riscos.

Porém, saber que um gestor possui de fato habilidade ex post (depois do fato) não ajuda em nada.

Ou seja, precisamos saber hoje quais gestores continuarão a ter habilidade para bater o mercado no futuro.

O desconhecimento do futuro é um dos fatores pelos quais prefiro e recomendo investidores a utilizar ETFs para investir em ações.

Eu não tenho acesso a informação superior e tenho acesso as mesmas informações públicas que todo mundo tem.

A diferença é que eu reconheço o que não sei.

The greatest obstacle to discovery is not ignorance. It’s the illusion of knowledge. ~ Daniel Boorstin

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Como Sir Isaac Newton perdeu uma fortuna em ações no séc. XVIII

Se você acredita não ter acesso a informação superior, saiba que está em boa companhia.

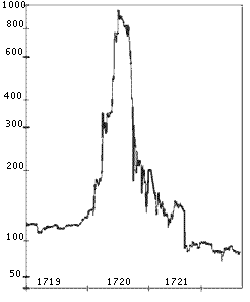

Conheça a história da bolha das ações South Sea e como Isaac Newton perdeu uma fortuna nesse episódio.

A bolha das ações South Sea

Disponibilizo abaixo um resumo dessa fantástica história que marcou uma das principais bolhas já vistas até hoje no mercado financeiro. Ela teve duração de 9 anos, iniciando em 1711 e terminando em 1720. Vamos lá:

O século XVIII ficará marcado na história como a era de ouro para a Inglaterra. Época de prosperidade, principalmente através das navegações.

Devido à essa prosperidade e opulência, uma grande porção da população possuía dinheiro para investir e estava à procura de oportunidades para colocar o dinheiro guardado.

Desse modo, a companhia “South Sea” não teve problemas em arrecadar dinheiro, comprando os diretos governamentais para implementar o comércio nos mares do sul.

A concepção na época era de que mexicanos e sul-americanos iriam trocar jóias e ouro por lã. (saiba como investir em ouro nesse artigo)

Pela grande atratividade do negócio, ninguém duvidada da capacidade da companhia em gerar dinheiro e diversas novas ofertas de ações foram introduzidas sem problemas. As pessoas compravam as caras ações da companhia tão rapidamente quanto eram ofertadas.

Entretanto, a companhia não conseguia gerar lucros na mesma capacidade que suas ações se valorizavam. Na verdade, ela estava com dificuldades reais de gerar lucros através dos comércios e era possível ver diversas navegações da companhia abandonadas em portos nacionais e estrangeiros.

Eventualmente, os donos da companhia perceberam que o preço de suas ações não refletia o valor real da companhia e decidiram vendê-las em 1720, apostando que ninguém iria notar o fracasso da companhia.

Entretanto, esse ato logo se tornou público e de conhecimento das massas. Estava instaurado o pânico generalizado e todos estavam agora vendendo suas ações, porém, não havia compradores.

Ninguém iria comprar um negócio que estava à deriva. E assim, a companhia foi do céu ao inferno e suas ações terminaram virando “pó”.

E dentre os participantes que perderam todo o dinheiro investido nessas ações estava o famoso Isaac Newton.

Depois de perder uma fortuna investindo na bolha das ações da South Sea no início do século XVIII, Sir Isaac Newton confessou:

I can calculate the movement of the stars, but not the madness of men ~ Sir Isaac Newton

(crédito das imagens: shutterstock.com)