Quem acompanha meus artigos já está careca de saber que uma correlação negativa oferece maiores benefícios de diversificação do que uma correlação nula ou positiva.

Entretanto, já deixei claro que a correlação sozinha não nos diz muita coisa. Também é preciso analisar o retorno e o risco dos ativos separados e em conjunto.

Um levantamento do autor do blog Investimentos e Finanças (espero que vocês também acompanhem!) no artigo passado me inspirou a escrever este.

O intuito do artigo será mostrar em 2 períodos diferentes (julho de 1994 e janeiro de 1999 até setembro de 2009) como alocações compostas de Ibovespa + (a) Selic ou (b) Dólar se comportaram.

A idéia é tentar descobrir o impacto dos fatores: (a) retorno; (b) risco; (c) correlação; no portfólio.

Também estaremos avaliando os benefícios do rebalanceamento ao longo do tempo, testando diferentes abordagens.

No caso, iremos testar o rebalanceamento através dos desvios percentuais e o não-rebalanceamento, ou seja, não mexer no portfólio. Para maiores detalhes sobre como rebalancear uma carteira veja um artigo passado aqui.

Começaremos então pelo período de julho de 1994 até setembro de 2009.

- Portfólio 1: 50% Selic / 50% Ibovespa

Clique para ampliar

A imagem acima nos mostra a evolução de $1 ao longo de todo o período. O portfólio é o mesmo nas três ocasiões. A única diferença é o uso (ou não) do rebalanceamento da carteira.

A primeira conclusão é simples: rebalancear a carteira (seja através do desvio de 20% ou de 10%) aumentou o retorno total do portfólio.

A segunda conclusão não é tão simples: o rebalanceamento através do desvio de 10% se mostrou mais eficiente do que o de 20%.

Como não há muita diferença entre os dois, isso não nos leva à conclusão nenhuma sobre qual o melhor tipo de rebalanceamento.

- Portfólio 2: 50% Dólar / 50% Ibovespa

Clique para ampliar

A composição do Dólar com Ibovespa já apresenta alguns sinais diferentes do portfólio 1. Aqui podemos ver claramente que não rebalancear o portfólio trouxe um risco bem maior (maior volatilidade) do que rebalancear o portfólio (neste caso o desvio de 20% foi superior ao de 10%).

Visando tirar uma melhor conclusão entre estes dois portfólios necessitamos avaliar os dados em conjunto e em uma tabela comparativa.

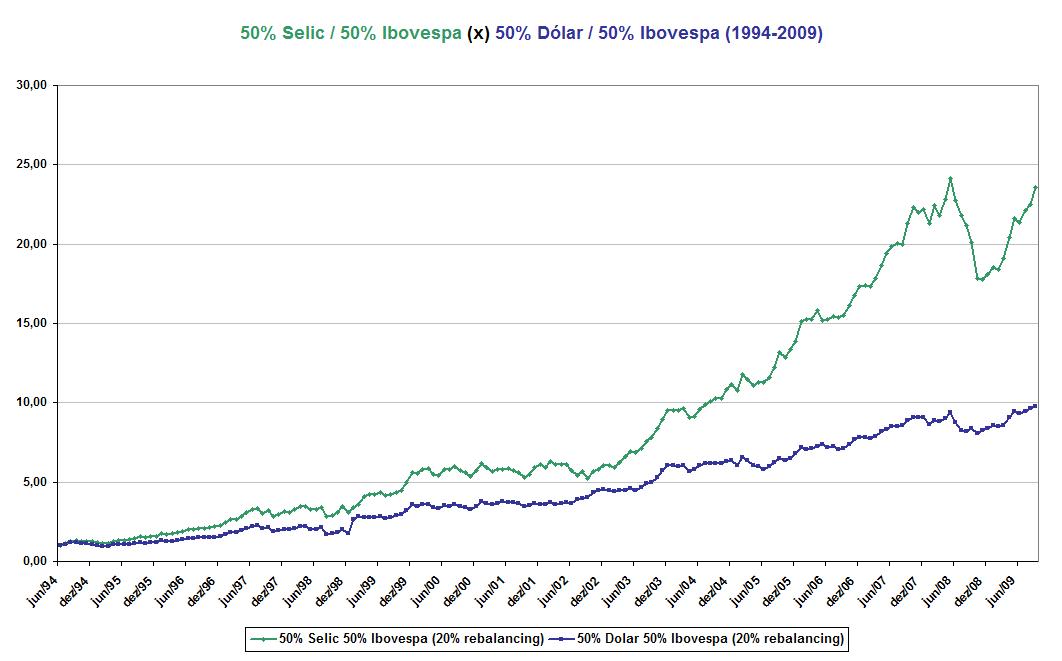

- Evolução de $1 do Portfólio 1 (50% Selic / 50% Ibovespa) e Portfólio 2 (50% Dólar / 50% Ibovespa)

Clique para ampliar

No gráfico acima podemos perceber que usei o desvio percentual de 20% para rebalancear os diferentes portfólios. Claramente, vemos que o portfólio 1 é muito superior ao portfólio 2. Aqui podemos comprovar alguns fatos:

(a) Embora a Selic tenha uma correlação nula (em torno de zero) com o Ibovespa, essa composição performou muito melhor do que a composicação com Dólar e Ibovespa, sendo ativos com correlação negativa (-0,40 para o período).

(b) Não devemos apenas nos prender a correlação entre os ativos. Devemos também analisar o retorno e o risco destes.

Enquanto a Selic teve um retorno médio de 20,45% ao ano neste período, o Dólar teve um retorno médio anual de 7,69% no mesmo. Este foi o principal efeito na diferença entre os dois portfólios.

(c) Só lembrando que quando dois ativos tem correlação negativa, o risco dos ativos em conunto se reduz bastante, já que quando um ativo performa muito bem o outro performa mal e vice-versa.

- Tabela comparativa dos dois portfólios com suas diferentes alocações:

Na tabela podemos ver melhor a diferença entre os portfólios sob diversas perspectivas.

Conclusões:

(a) De acordo com algumas leituras que fiz sobre o mercado americano, rebalancear um portfólio nem sempre aumentou o retorno, mas na grande maioria das vezes reduziu o nível de risco.

Entretanto, não é isto que ocorre com o portfólio com Selic e Ibovespa. O fato de não rebalancear apresentou um risco menor do que rebalanceando. Esse fato me chamou atenção.

Acredito que a ocorrência se deve a alguns fatores:

(i) O investimento pós-fixado (LFTs ou Fundos DI) é uma regalia do Brasil que não se encontra em mercado estrangeiros;

(ii) Quem investiu na Selic teve um altíssimo rendimento (similar ou da Bolsa) com um risco infinitamente menor do que a bolsa.

Portanto, não fazia muito sentido realocar para diminuir o risco, era apenas preciso deixar a parcela da Selic aumentar no portfólio.

(b) A diferença entre os dois tipos de rebalanceamento é pequena. Entranto, se fosse escolher entre um ou outro, certamente escolheria o desvio percentual de 20%, já que incorreria em menores custos (low turnover).

(c) Podemos ver na tabela o exemplo claro do efeito da volatilidade no retorno total do portfólio.

No portfólio 2 (Dólar + Ibovespa) atentem para o retorno total, o retorno médio e o desvio padrão com o rebalanceamento de 20% e sem rebalanceamento.

Não rebalancear implicou em uma maior volatilidade (23,48% contra 19,43%) do que o rebalanceamento com 20%, fazendo com que o retorno médio (mesmo maior do que o retorno médio do rebalanceamento com 20%; 17,55% contra 16,79%) gerasse um retorno total menor que o outro caso (849,42% contra 879,93%).

(d) Acredito que a conclusão mais importante é a avaliação de risco entre os dois portfólios.

Surpreendentemente, o portfólio com uma correlação nula (Selic + Ibovespa) apresentou menor volatilidade do que o portfólio com correlaçao negativa (Dólar + Ibovespa).

Avalie bem os três fatores (retorno, risco e correlação) em conjunto para ter uma melhor idéia do comportamento dos ativos. Nunca avalie apenas um item isolado.

Na parte II iremos ver como esses portfólios se comportaram no período de janeiro de 1999 até setembro de 2009.

Fontes de Consulta:

(1) Yes, You Can Supercharge Your Portfolio, pág. 137

(2) All About Asset Allocation, pág. 37

(3) The Intelligent Asset Allocator, pág. 108-109

Gostou do artigo? Compartilhe!