Quais são os melhores investimentos?

Muitos investidores se perguntam diariamente como devem investir seu dinheiro.

Entretanto, a resposta para essa pergunta não é tão difícil como aparenta.

Embora cada investidor tenha seu perfil de risco, um prazo para suas metas e capital inicial diferente, é possível apresentar 3 tipos de investimentos que podem se adequar a praticamente qualquer carteira de investimentos.

Continue lendo esse artigo para aprender mais sobre:

- O que é a Tríade Financeira

- Como alocar nesses 3 tipos de investimentos essenciais

- Porque a diversificação será cada vez mais importante ao investir

Apresentando a Tríade Financeira

A Tríade Financeira é um conceito que utilizo no meu eBook Alocação de Ativos para explicar a importância de 3 classes em uma carteira de investimentos.

São elas (ordenadas com risco crescente):

- Renda-Fixa

- Fundos Imobiliários

- Ações

Renda-Fixa

Dentro da categoria (ou classe) de Renda-Fixa podemos encontrar diversos tipos de investimentos. Os mais comuns:

- Caderneta de Poupança

- Certificado de Depósito Bancário (CDB)

- Títulos Públicos

- Debêntures

- Fundos de Renda-Fixa

Embora cada um desses investimentos possa se encaixar na carteira de diversos investidores, nesse artigo iremos apontar apenas um como o melhor investimento em Renda-Fixa.

Os títulos públicos, oferecidos através do Tesouro Direto proporcionam um ótimo retorno com risco praticamente zero.

Você pode escolher entre 3 tipos de títulos diferentes:

1. Pós-Fixados (ex. LFT 070317)

São títulos que se favorecem da subida da taxa básica da economia, a taxa Selic. Ou seja, se a taxa Selic está em 10% ao ano, o investidor ganhará 10% ao ano. Porém, se a taxa subir para 11% ao ano, o investidor, ao invés de ganhar 10% ao ano, agora ganhará 11% ao ano.

2. Prefixados (ex. LTN 010116)

São títulos que se favorecem da queda dos juros futuros. Diariamente, são negociados na Bovespa bm&f contratos futuros sobre a taxa de juros. Eles representam a estimativa para a taxa Selic em um vencimento futuro.

Logo, quanto estas taxas caem, a taxa dos títulos públicos prefixados também caem e como a relação entre taxa e preço destes títulos é inversa, o preço destes títulos sobe.

3. Indexados ao IPCA (ex. NTN-B Principal 150535)

São títulos cuja rentabilidade está atrelada a 2 fatores. O primeiro é a taxa de juros futura. Da mesma forma que os títulos prefixados, quando ela sobe, o preço destes títulos tende a cair devido a relação inversa entre taxa e preço.

O segundo fator é a taxa de inflação futura. Assim como existe uma expectativa dos investidores pela taxa de juros futura, também existe uma expectativa para a taxa de inflação futura.

Como os títulos indexados ao ipca tem seu retorno dado pela taxa de juros prefixada adicionada a taxa futura da inflação, quando a taxa da inflação futura sobe, o rendimento desse título melhora.

Vantagens dos Títulos Públicos

- Retorno acima da poupança

- Diversificação entre pós-fixados, prefixados e indexados ao IPCA

- Baixo valor para aquisição (investimento a partir de R$ 100)

Fundos Imobiliários

Os fundos imobiliários são investimentos que permitem o acesso ao mercado imobiliário através de pequenas quantias. Um grupo de investidores aplica seus recursos nestes fundos que os investem em todo tipo de negócios de base imobiliária, seja no desenvolvimento de empreendimentos imobiliá- rios ou em imóveis prontos.

Vantagens dos Fundos Imobiliários

- Praticidade (compra pelo home-broker)

- Fracionamento (compre parte de um imóvel)

- Acessibilidade (investimento a partir de R$ 2,00)

- Inquilinos de primeira (empresas como Petrobrás)

- Diversificação

- Imóveis de qualidade (novos, modernos e de ótimo visual)

- Alta geração de renda (rendimentos mensais isentos de IR)

Ações

Basicamente, podemos classificar o investimento em bolsa através de 2 principais ativos: ETFs (Exchange Traded Funds) de ações, como o BOVA11, PIBB11 e SMAL11 e ações individuais, como PETR4, VALE5 e USIM5.

Os etfs (Exchange Traded Funds) são fundos que buscam cor- responder a determinados índices de referência e tem suas cotas negociadas em bolsa de valores.

As cotas dos etfs são facilmente negociadas via Home-Broker e oferecem liquidez diária, proporcionando à sua carteira de investimentos: eficiência, transparência, flexibilidade e diversificação.

Vantagens dos ETFs de Ações:

- Diversificação (invista em mais de 60 ações de uma só vez)

- Baixo Custo (pague apenas 1 corretagem por operação)

- Reinvestimento de Dividendos

- Baixo Erro de Aderência (siga o índice de perto)

- Mais Tempo Fora do Mercado (esqueça a análise de empresas)

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Os melhores investimentos para você

Após apresentarmos acima os 3 melhores investimentos para a grande maioria dos investidores é preciso saber o quanto alocar em cada categoria.

Essa é a tarefa mais difícil, pois varia de investidor para investidor, já que cada um possui objetivos diferentes e específicos.

Fatores a considerar em uma alocação de ativos

- Perfil de Risco

- Prazo de Investimento

- Flexibilidade do Prazo

- Capital Inicial

- Aportes Mensais

Recomendo a você verificar nossas planilhas e nosso artigo sobre planejamento financeiro para entender melhor a influência de todos esses fatores na hora de investir.

Uma Receita de Bolo para Investidores

Conforme ressaltamos acima, cada investidor possui diferentes objetivos.

Portanto, veja essas “receitas” abaixo como um guia para você procurar adaptar sua carteira de investimentos.

Embora eu não seja grande fã de generalizações como os tipos de investidores: conservador, moderado, agressivo, elas podem ajudar você como um primeiro passo na hora de montar sua carteira.

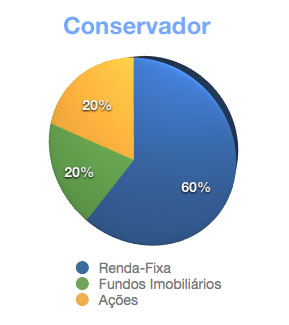

Investidor Conservador

Investidores mais conservadores são aqueles que estão mais preocupados em fazer o dinheiro render sem perder parte dele.

Para ter um risco muito baixo de perder dinheiro eles aceitam ter um retorno esperado menor.

Portanto, os melhores investimentos para a carteira desse tipo de investidor devem estar mais concentrados em ativos seguros, como os títulos públicos (Renda-Fixa).

Na categoria Renda-Fixa, ele deve procurar investir em títulos menos arriscados, como as LFTs, que seguem a Selic. Além disso, se possível, é recomendado levar os títulos até o seu vencimento.

Na categoria Fundos Imobiliários, esse investidor deve diversificar no mínimo em 10 fundos, dado seu perfil conservador.

Na categoria Ações, ele deve utilizar os ETFs para garantir menor volatilidade em sua cartiera, buscando priorizar o BOVA11 (large caps) em detrimento do SMAL11 (small caps).

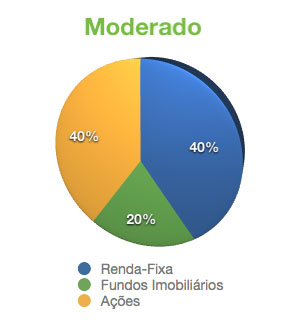

Investidor Moderado

Investidores moderados são aqueles que estão mais preocupados em fazer o dinheiro render sem perder parte dele.

Para ter um risco muito baixo de perder dinheiro eles aceitam ter um retorno esperado menor.

Portanto, os melhores investimentos para a carteira desse tipo de investidor devem estar mais equilibrados entre Renda-Fixa e Ações.

Na categoria Renda-Fixa, ele deve procurar equilibrar o investimento entre os 3 tipos de títulos: Pos-fixados, Prefixados, Indexados ao IPCA.

Na categoria Fundos Imobiliários, esse investidor deveria diversificar no mínimo em 7 fundos, dado seu perfil moderado.

Na categoria Ações, ele deve utilizar os ETFs com a mesma proporção entre o BOVA11 (large caps) e o SMAL11 (small caps). Também não seria uma escolha ruim caso ele priorize (de leve) o investimento em BOVA11.

Investidor Agressivo

Investidores mais agressivos são aqueles que estão mais propensos a tomar um risco maior para obter um retorno maior.

Perdas serão naturais ao longo do caminho, mas no longo prazo (pense em um período acima de 5 ou 10 anos), espera-se um retorno acima dos investidores conservadores e moderados.

Portanto, os melhores investimentos para a carteira desse tipo de investidor devem estar mais concentrados em ativos arriscados, como as ações.

Na categoria Renda-Fixa, ele deve procurar concentrar seus investimentos em títulos prefixados e indexados a inflação. Títulos de duração maior (maior prazo até o vencimento) também são recomendados para procurar um maior retorno esperado.

Na categoria Fundos Imobiliários esse investidor deve diversificar no mínimo em 5 fundos, dado seu perfil agressivo.

Na categoria Ações, ele deve utilizar os ETFs, buscando priorizar o SMAL11 (small caps) em detrimento do BOVA11 (large caps) para garantir maior exposição ao maior risco e retorno.

Diversificar é Preciso

O tempo em que era possível ganhar mais de 15% ao ano praticamente sem risco agora já é passado.

Com uma taxa de juros abaixo de 10% os melhores investimentos mudaram bastante.

É preciso tomar maiores riscos caso o investidor ainda procure retornos acima de 10% ao ano.

Desse modo, a diversificação de investimentos torna-se cada vez mais importante.

Seja qual for seu perfil como investidor é recomendado que você aproveite dos benefícios de diversificação entre essas 3 categorias mostradas nesse artigo.

Defina qual é a alocação adequada para você entre Renda-Fixa, Fundos Imobiliários e Ações.

Depois, a alocação entre cada ativo que irá compor essas categorias.

E se você quiser ainda adiante e acrescentar ativos cambiais na carteira para proteção, como o Ouro, pode melhorar ainda mais a relação risco x retorno de sua carteira.

O futuro do Brasil para investimentos definitivamente não será como nos anos anteriores e estar preparado para essas mudanças é uma obrigação de todo investidor inteligente.

Para conhecer o guia absolutamente completo sobre Tesouro Direto, visite esse link aqui.

(crédito das imagens: shutterstock.com)