O mercado de fundos imobiliários está tornando-se cada vez mais amplo e atraente.

Ao longo deste artigo analisaremos o fundo imobiliário conhecido por ser um fundo que investe em fundos imobiliários, de código BCFF11B.

Trataremos em detalhes dos seguintes temas deste fundo imobiliário:

- Marketing – Divulgação do fundo na mídia

- Características – Ativos, Política de Investimento, Custos

- Vantagens e Desvantagens

- Composição da Carteira

- Evolução da cota histórica

- Rendimentos mensais históricos

- Evolução do Yield Mensal

- Liquidez e Volume

- Rentabilidade desde o Lançamento

- Conclusão

1. Material Publicitário

De 10 pessoas que me enviam um e-mail através do contato do blog, pelo menos 5 perguntam sobre um único tema: BC Fundo de Fundos Imobiliário (BCFF11B).

Esta demanda por informações do fundo provavelmente está relacionada ao material publicitário divulgado pelos administradores e estruturadores do fundo.

Através deste artigo, pretendo destacar todas as características do Fundo e analisar através de gráficos históricos os rendimentos mensais, evolução da cota, liquidez e volume do fundo.

Se você já investe, pretende investir ou nunca ouviu falar no fundo, recomendo fortemente a leitura abaixo para descobrir o porquê este fundo pode ser um importante passo no segmento de Fundos Imobiliários.

2. Características do BC Fundo de Fundos Imobiliário (BCFF11B)

- Em quais ativos o fundo investe?

O BC Fundo de Fundos tem como foco a aquisição de cotas de outros fundos de investimento imobiliário para constituir carteira diversificada, mitigando riscos, escolhendo as melhores oportunidades encontradas pelo consultor de investimento.

Ainda como estratégia de diversificação poderá adquirir imóveis comerciais, prontos ou em construção, letras hipotecárias (“LH”), letras de crédito imobiliário (“LCI”), certificados de recebíveis imobiliários (“CRI”) e até ações ou quotas de sociedades cujo único propósito se enquadre entre as atividades permitidas aos fundos de investimento imobiliário.

Portanto, é um fundo que investe ativamente em fundos imobiliários, além de LHs, LCIs e CRIs.

- Política de Investimento, Distribuição Mensal e Rentabilidade esperada

Distribuição no 10˚ dia útil do mês (isenta de IR, já que o fundo se enquadra nas especificações da lei 11.096)

Rentabilidade alvo de IGP-M + 3% ao semestre (Rentabilidade alvo é apenas uma referência, podendo ou não ser alcançada – Veremos este assunto em maiores detalhes ao longo do artigo)

Concentração máxima de até 10% do PL do BCFF por fundo (Evita maiores risco atrelados a um único fundo)

- Custos

- Taxa de Administração: 0,15% ao ano sobre patrimônio total do fundo

- Consultoria Imobiliária: 1,5% ao ano sobre o patrimônio líquido

- Taxa de Performance: 20% do que exceder a: (I) IGPM + 3% ao semestre ou (II) 4,5% ao semestre (dos dois o maior)

Os dois primeiros custos (taxa de administração e consultoria imobiliária) são retirados antes da distribuições das cotas.

Portanto, ao analisarmos os rendimentos mensais do BCFF11B, já observamos os valores descontados destas taxas. Não se paga nenhuma taxa por fora.

Entretanto, a taxa de performance cobrada dependerá da rentabilidade apresentada pelo fundo. Acredito que sua cobrança deverá ser semelhante a dos fundos multimercado.

Datas definidas semestralmente (geralmente no primeiro dia de maio e novembro) e cobrança descontada diretamente do valor da cota do fundo.

3. Quais são suas vantagens e desvantagens?

- Vantagens:

- Diversificação – O fundo investe tanto em diversos fundos imobiliários como em LCI, CRI e LH.

- Diluição de Risco – Ao investir no máximo 10% em cada fundo imobiliário reduz-se a probabilidade do fundo ter um mau desempenho causado por um único FII. Exemplo: Se você investe 50% da sua carteira em um FII que caiu -10% você estará perdendo -5%. Entretanto, se investe apenas 10%, estará perdendo -1%.

- Terceirização do Investimento em FII – Embora eu não recomende alocar todo o seu capital disponível para fundos imobiliários unicamente neste fundo, não deixar de ser uma ótima economia de tempo para quem não tem tempo necessário para analisar os diversos fundos imobiliários do mercado e garimpar os melhores.

- Desvantagens:

- Gestão Ativa – Na realidade pode não ser uma desvantagem. Entretanto, categorizei desta forma pois não temos controle sobre a participação de cada fundo imobiliário dentro deste fundo, o que pode causar um risco maior do que o imaginado. Para diluir ainda mais os riscos seria interessante o fundo ter uma gestão passiva, ou seja, sua rentabilidade deveria estar indexada ao conjunto de todos os Fundos Imobiliários, assim como o BOVA11 (Fundo de Índice da iShares indexado ao Ibovespa).

- Liquidez – Embora esteja melhorando, os números ainda indicam um certo desconforto por parte dos investidores. Mais detalhes ao longo do artigo.

- Volume Negociado – Se você pretende muito dinheiro para alocar neste fundo talvez não consiga realizar suas ordens da forma desejada. Com um baixo número de negócios e baixo volume, entrar e sair do fundo demandariam maior tempo e paciência. Mais detalhes ao longo do artigo.

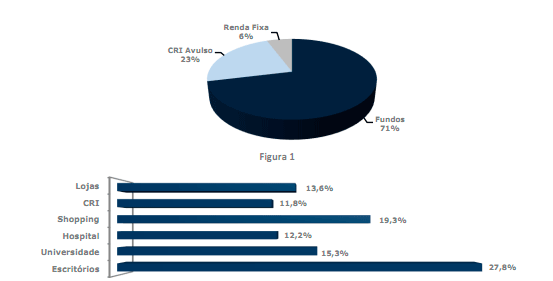

4. Composição da Carteira do fundo BCFF11B

Após conhecermos as características do BC Fundo de Fundos Imobiliário podemos visualizar sua carteira de investimentos, buscando saber a alocação de ativos deste fundo.

O fundo me parece bem alocado com 6% em Renda-Fixa, 23% em CRI e 71% em Fundos Imobiliários, alocados em diversos setores.

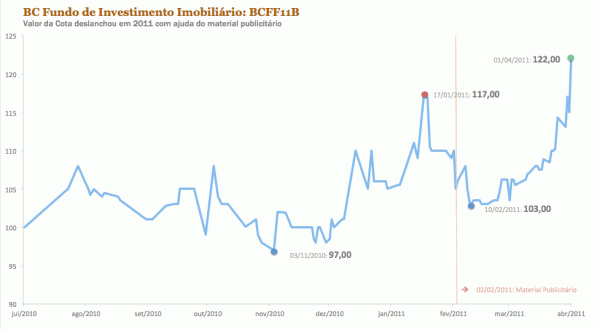

5. Gráfico da evolução da cota desde o lançamento do fundo BCFF11B

Clique na imagem para ampliar

Com aproximadamente 8 meses, o BCFF11B passou seus quatro primeiros meses praticamente estagnado.

Sua mínima histórica é de R$ 97,00 e atualmente em torno dos R$ 122,00, maior cotação histórica do fundo (dados até 01/04/2011).

A força do Marketing. Lançado no dia 02/02/2011, o material publicitário do BCFF11B parece ser o principal percursor desta alta significativa recente.

Saiu de um preço de R$ 103,00 no dia 10/02/2011 e engrenou uma alta de praticamente 20% em pouco menos de 2 meses.

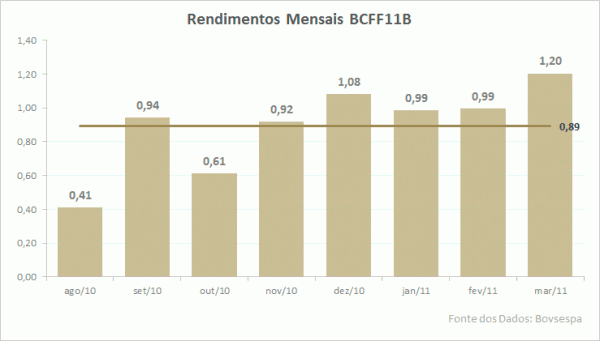

6. Gráfico dos rendimentos mensais desde o lançamento do fundo BCFF11B

Rendimentos Distribuídos pelo BCFF11B =

1. Rendimentos recebidos no investimento em Fundos Imobiliários +

2. Valorização da Cota dos Fundos Investidos +

3. Outros Rendimentos (CRIs, LCIs, LHs, Renda-Fixa, etc).

O rendimento apurado no mês é composto pela valorização dos ativos da carteira do fundo e dos rendimentos recebidos, durante o mês, dos FII, CRIs, renda fixa e resultado na venda de cotas dos FII, deduzidos das despesas.

Portanto, os dados do gráfico acima incluem a variação no valor da cota dos fundos imobiliários que compõem o BC Fundo de FII.

Entretanto, sabemos que o valor de um fundo imobiliário pode tanto subir como cair. Logo, estes números são influenciados pelo bom/mau momento dos FII que compõem o BCFF11B.

Se quisermos saber exatamente o rendimento recebido pelo BCFF11B podemos retirar os dados dos relatórios divulgados na página do seu administrador, a Ourinvest. (link no final do artigo)

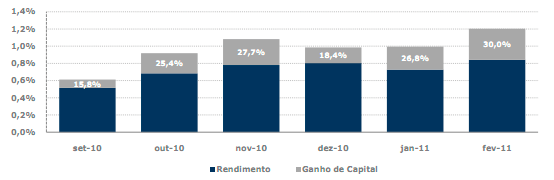

Porcentagem do rendimento distribuído agregado pelo ganho de capital (valorização das cotas)

A porcentagem no gráfico mostra o quanto do total distribuído pelo BCFF11B no mês é relativo ao ganho de capital (valorização das cotas).

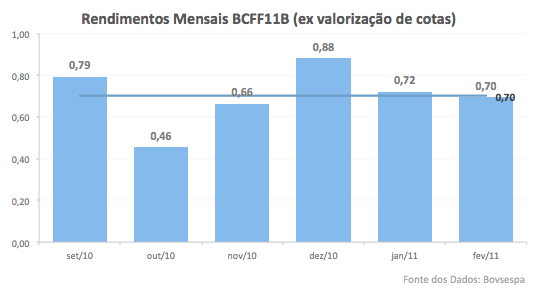

Com estes números podemos calcular como seriam os rendimentos ex-valorização de cotas.

Considerando a valorização das cotas nos rendimentos distribuídos pelo fundo tínhamos um rendimento mensal médio de 0,89. (gráfico anterior)

Entretanto, analisando os rendimentos ex-valorização das cotas, temos uma média mensal de 0,70. (gráfico atual)

Estes números por si só não nos dizem nada. Importante mesmo é verificar o yield mensal do fundo, ou seja, a relação entre os rendimentos pagos e seu preço.

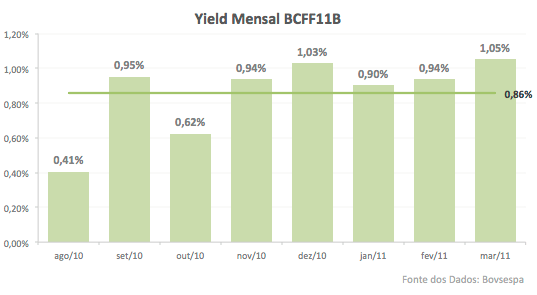

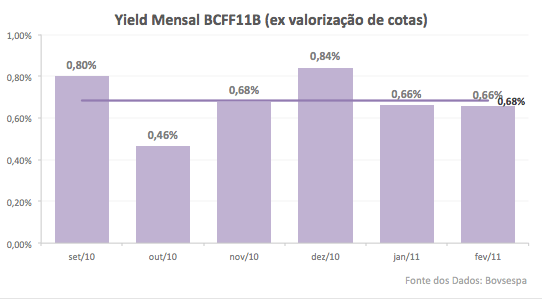

7. Evolução do Yield Mensal

Considerando os rendimentos distribuídos pelo BCFF11B temos que seu yield mensal médio é de 0,86%, valor bem acima da média dos Fundos Imobiliários, que está por volta de 0,65% / 0,70%.

Desconsiderando a valorização das cotas nos rendimentos mensais temos que o yield mensal médio do BCF11B é de 0,68%, valor bem abaixo dos 0,86% calculados anteriormente e que converge para a média paga pelos demais fundos imobiliários.

8. Liquidez e Volume do fundo

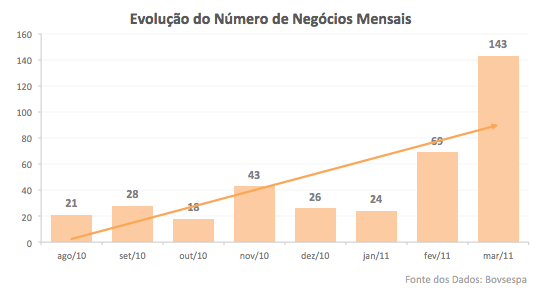

Número de Negócios em Alta. A partir do material publicitário no início de fevereiro de 2011 o fundo começou a apresentar números bem mais sólidos em termos de negociação.

Acredito que a tendência é justamente a traçada no gráfico. A maior demanda por um fundo mais diversificado irá gerar maior número de negócios.

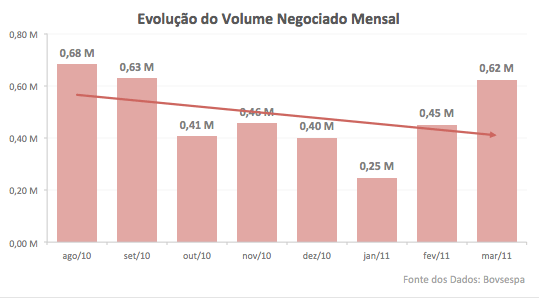

Volume decrescente. Ao contrário do número de negócios. Com uma média mensal em torno de R$ 500.000 o fundo parece ter captado mais investidores pessoa física, já que o volume negociado não acompanhou a alta do número de negócios.

9. Rentabilidade desde o lançamento

Desde seu lançamento o BC Fundo de Fundos Imobiliários (BCFF11B) teve uma rentabilidade total de 29,90%.

O cálculo foi realizado considerando a metodologia da Taxa Interna de Retorno (TIR), explicada em detalhes neste artigo.

Baixe a Planilha com os Dados e Gráficos

Todos os dados e gráficos utilizados para elaborar esse artigo você pode baixar clicando no botão abaixo.

10. Conclusão

Quem investiu no lançamento desde Fundo Imobiliário não tem o que reclamar.

A rentabilidade de 29,90% em apenas 8 meses está bem acima da média do mercado. Pelos números que analisamos, mesmo considerando a forte alta recente, não acredito haver motivos para se desfazer do fundo.

Entretanto, a maioria de vocês provavelmente quer saber: E ao preço atual (R$ 122,00 – referente ao dia 01/04/2011), vale a pena investir no BCFF11B?

Preço Justo em torno de R$ 110,00

A resposta para esta pergunta não é simples. Pelos meus cálculos conservadores cheguei a um preço justo para o fundo bem próximo dos R$ 110,00.

Isso não significa dizer que o fundo está caro mas também não quer dizer que está barato. R$ 110,00 seria um bom ponto de entrada no fundo, de acordo com meus cálculos.

Considerando a melhora na liquidez do fundo, o fundo BC Fundo de Fundos Imobiliários deve ficar com toda certeza sobre a observação do investidor.

Sua capacidade de diversificação aliada aos bons rendimentos pode auxiliar no aumento do retorno na carteira de fundos imobiliários do investidor.

Qual a sua opinião sobre o BCFF11B?

Já investe nele? Pretende comprar cotas deste fundo? Compartilhe sua visão conosco para que possamos tomar uma decisão melhor elaborada sobre este atraente tipo de investimento.

Links e Fontes de Consulta:

Material Publicitário Ourinvest (PDF)

(crédito das imagens: shutterstock.com)