Bem-vindo à 8ª atualização da série Alocação de Ativos 2013.

Vimos na atualização do mês passado que as 380 carteiras ficaram tiveram um resultado de 0,60% e o Ibovespa de 1,64%.

Confira aqui todas as atualizações da série.

Nesse mês, os resultados foram de 3,68% para o Ibovespa e 0,04% para a média das 380 carteiras.

Continue lendo essa atualização para saber mais sobre:

- Quais são os ativos mais comuns entre as carteiras?

- Estatísticas surpreendentes sobre as 380 carteiras

- Rentabilidade Mensal dos 80 Ativos e de todas as Carteiras

- Ranking das Carteiras

- Qual carteira possui o maior índice de sharpe?

- Carteira Destaque do Mês

- Relação entre risco x retorno das 90 carteiras

Conheça as 380 Carteiras de Investimentos!

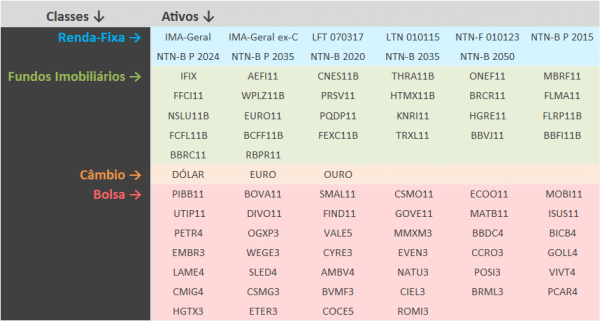

Primeiramente, apresentando os 80 ativos da série.

Os 80 Ativos

Esses são os 80 ativos que ficaram disponíveis para as 380 carteiras investirem.

Eles cobrem muito bem as 4 principais classes de investimentos do mercado financeiro, possibilitando ótimas oportunidades para o investidor diversificar sua carteira.

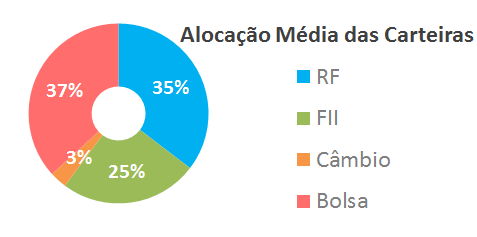

Alocação Média das 380 Carteiras

No gráfico acima você pode ver a alocação média das 380 carteiras de investimentos.

Observações:

- A alocação em Bolsa é a maior de todas, contrariando o padrão do ano passado.

- A alocação em Fundos Imobiliários (FII) ganhou força esse ano. Provavelmente, devido às boas rentabilidades em 2012 (35,01% para o índice – IFIX) e os artigos aqui do site.

- A baixa alocação em Câmbio me faz acreditar que o sucesso da Tríade Financeira como investimento é um ótimo caminho a seguir pela grande maioria dos investidores.

Devido ao grande número de carteiras não detalharei todas aqui no site.

Porém, para os curiosos de plantão e os preocupados com a transparência dos dados, coloquei as 380 carteiras com seus nomes e alocações nas planilhas abaixo.

É só escolher sua versão e baixar!

380 Carteiras Excel 2007 | 380 Carteiras Excel 2003

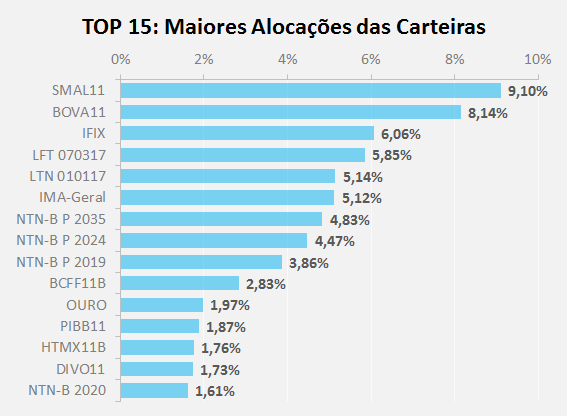

As 15 Maiores Alocações das Carteiras

Gráfico bem curioso! Minhas observações:

- Predomínio dos ETFs na parte das ações. Nenhum ação individual está entre os TOP15, com alocação acima de 1,60%.

- IFIX como “carro-chefe” dos Fundos Imobiliários. Sendo o 3º ativo com maior alocação fica claro uma forte demanda por um ETF desse gênero.

- BCFF11B é o fundo imobiliário individual com maior demanda. Novamente, esse é um fundo de fundos. Portanto, uma tentativa dos investidores diversificarem ainda mais em fundos imobiliários sem precisar escolher 20 deles.

- NTN-B Principal. O fluxo de pagamentos nas NTN-Bs é ineficiente por conta do imposto regressivo na hora do pagamento semestral. Logo, os investidores preferem um título com pagamento único na data final.

- Ouro como proteção. Apesar da alocação média de apenas 3%, o Ouro aparece no TOP15 com 1,97% de alocação. Sem dúvida, um ativo com boa demanda e que merece ser melhor explorado. (clique AQUI para saber tudo sobre o investimento em Ouro)

- IMA-Geral. Parâmetro para aplicações em títulos públicos o IMA-Geral aparece em 6º lugar. Uma outra demanda pouco explorada aqui no Brasil pelos fundos de investimentos (também publicarei um artigo sobre esse tema)

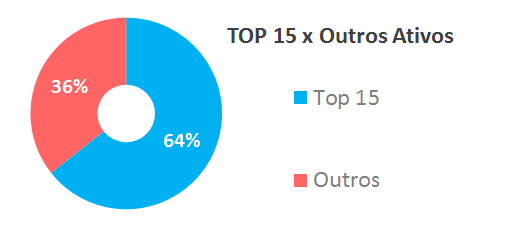

Os 15 ativos mais populares e os 65 demais

Apenas uma divisão entre os 80 ativos. Interessante notar como 15 ativos representam 64% e os demais 65 ativos apenas 36%.

Talvez se tivéssemos 100 ativos poderíamos observar o princípio de Pareto: 80% da alocação pertencendo a 20% dos ativos.

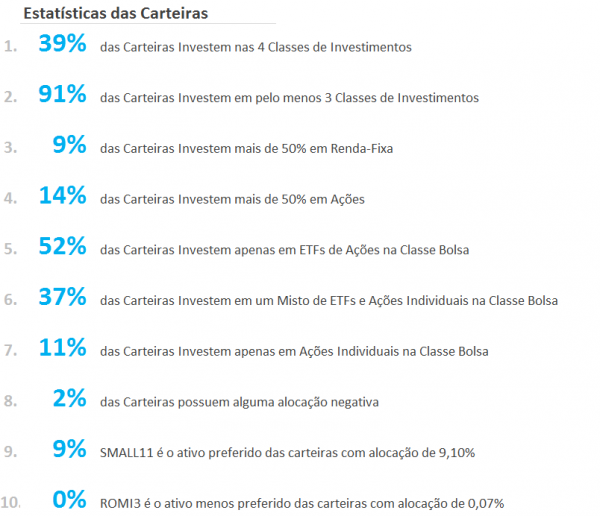

Curiosidades e Estatísticas das 380 Carteiras de Investimentos

Conforme tradição da série anterior, veja 10 curiosidades e estatísticas das 380 carteiras analisadas:

Após essa introdução, vamos dar início as análises da série Alocação de Ativos 2013!!!

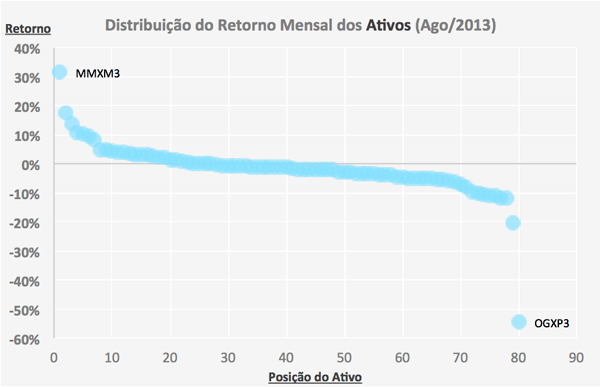

Análise Mensal do Retorno dos 80 Ativos

O gráfico completo com a rentabilidade de todos os ativos em detalhe você pode ver aqui.

Maior Retorno: MMXM3, com 31,52%.

Menor Retorno: OGXP3, com -54,55%.

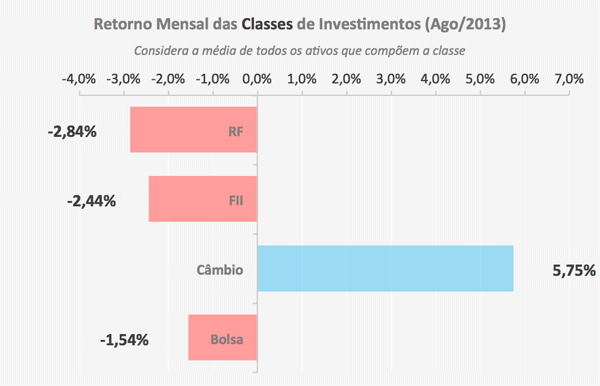

Retorno Mensal por Classe de Investimento

Este gráfico calcula a rentabilidade média de cada tipo de classe.

Por exemplo, a Classe Bolsa possui 39 ativos, sendo 11 ETFs e 28 ações.

Logo, calcula-se a média (sem ponderação) para essa classe, assim como para todas as outras.

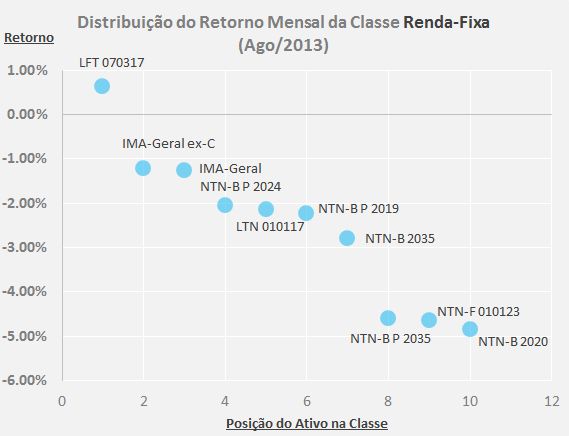

Distribuição do Retorno Mensal: Renda-Fixa

Maior retorno: LFT 2017, com 0,64%.

Menor Retorno: NTN-B 2020, com -4,86%.

Esse é um gráfico bem interessante para acompanharmos, já que temos as variáveis:

- Tipo de Título: Posfixado, Pré-Fixado, IPCA

- Duração: Curto, Médio, Longo

- Índices: IMA-Geral e IMA-Geral ex-C

Caso você ainda não esteja acostumado com esses índices sugiro dar uma olhada no site da Anbima e nesse PDF com a metodologia do índice.

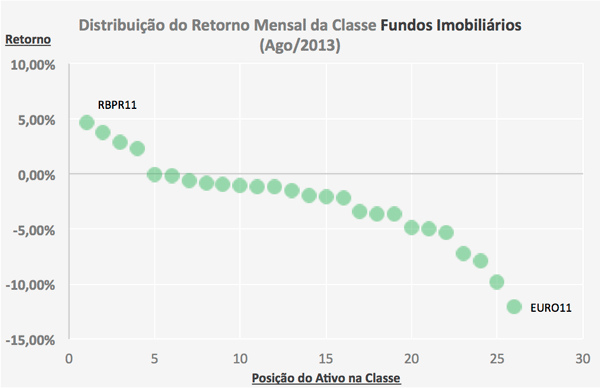

Distribuição do Retorno Mensal: Fundos Imobiliários

Maior retorno: RBPR11, com 4,64%.

Menor Retorno: EURO11, com -12,03%.

Aviso de sempre: Embora sejam fundos imobiliários e não apresentem a mesma magnitude de risco das ações, perceba a variação do retorno entre eles em um único mês. A lição: nunca esqueça de diversificar.

No longo prazo, uma carteira com Renda-Fixa + FII + Bolsa, formando a Tríade Financeira, tende a obter uma relação risco x retorno muito melhor do que uma carteira somente com Renda-Fixa + Ações.

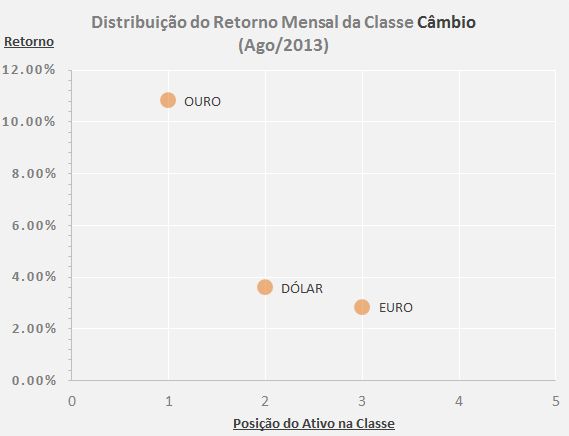

Distribuição do Retorno Mensal: Câmbio

Maior retorno: Ouro, com 10,82%.

Menor Retorno: Euro, com 2,83%.

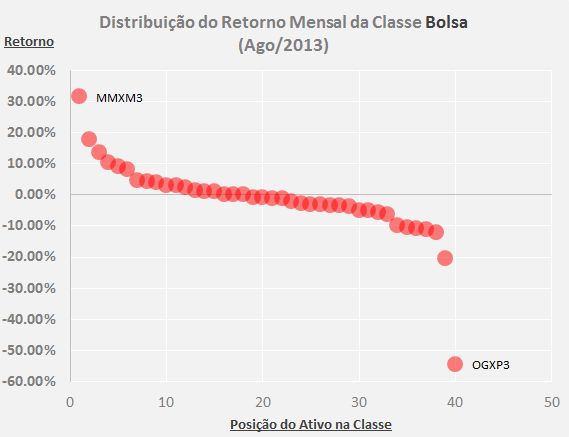

Distribuição do Retorno Mensal: Bolsa

No gráfico acima, todos os 39 ativos de classe Bolsa, incluindo 11 ETFs e 28 ações individuais.

A alta volatilidade e risco das ações individuais nos obriga a escolher diversas delas para não sofrer tanto em momentos de pânico e não deixar de aproveitar momentos de euforia.

O debate entre ações individuais x ETFs de Ações irá sempre existir. Independente da sua preferência, diversifique sempre!

Maior Retorno: MMXM3, com 31,52%.

Menor Retorno: OGXP3, com -54,55%.

Paradoxo? 🙂

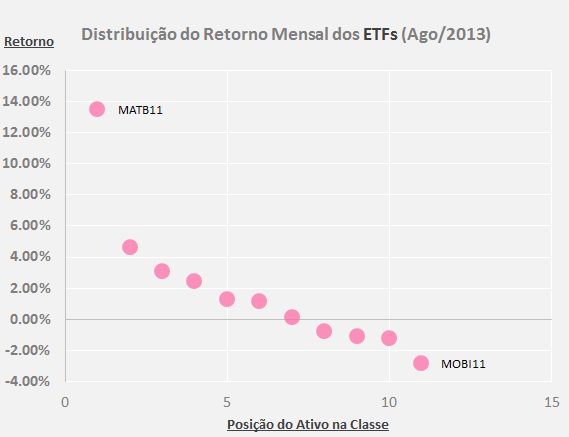

Distribuição do Retorno Mensal: ETFs

Resolvi criar um gráfico especial para o merecido destaque aos ETFs.

Maior retorno: MATB11, com 13,49%.

Menor Retorno: MOBI11, com -2,84%.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

380 Carteiras de Investimentos: Rankings, Retorno x Risco e Sharpe

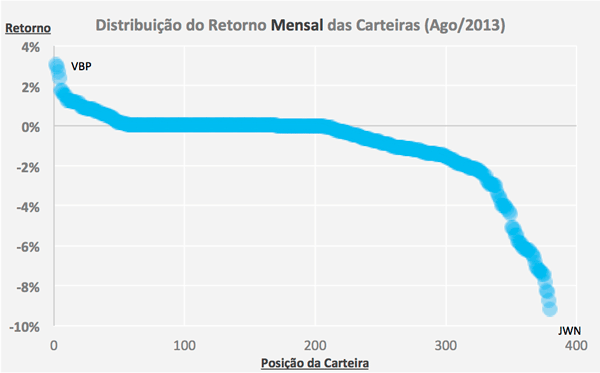

No gráfico acima, você observa a distribuição do retorno das 380 carteiras nesse mês.

Média de Retorno das 380 Carteiras nesse mês: 0,04%.

Maior Retorno: VBP, com 3,05%.

Menor Retorno: JWN, com -9,18%.

O ranking detalhado do retorno mensal de todas as 380 carteiras você pode encontrar nas planilha abaixo:

(em breve…)

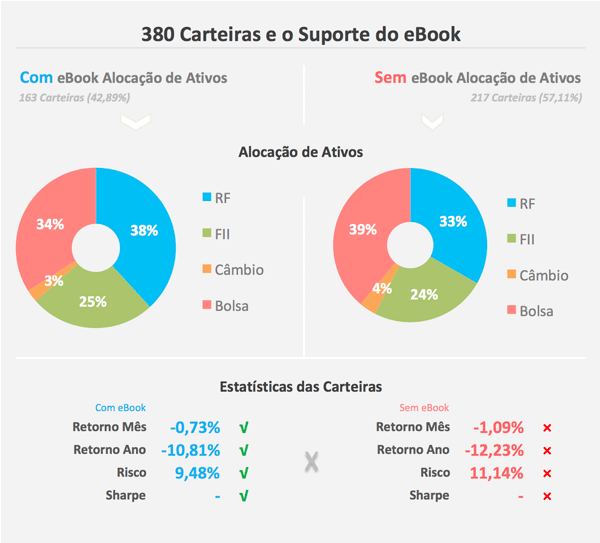

Carteiras (com ou sem) o suporte do eBook

Conforme prometido, estou dando os devidos créditos ao pessoal que adquiriu o eBook Alocação de Ativos e participa da série.

Sã0 163 carteiras (42,89% do total) que utilizam todo o potencial da alocação de ativos para investir.

No gráfico acima uma comparação entre o pessoal que adquiriu o eBook e que não adquiriu o eBook (ainda). 🙂

Não será uma regra as carteiras com eBook apresentarem sempre os melhores resultados.

Até o momento, todos os meses foram favoráveis para as carteiras apoiadas no eBook para todos os indicadores, como:

- Maior retorno mensal

- Maior retorno Anual

- Menor risco

- Maior índice de sharpe (como o índice de sharpe é negativo não faz sentido compará-los)

Para saber todos os detalhes sobre o material Alocação de Ativos basta clicar AQUI.

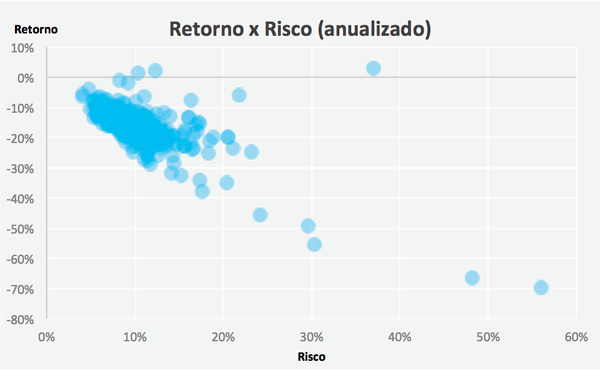

Relação Retorno x Risco

A relação entre retorno e risco é um dos conceitos mais importantes do mercado financeiro.

Afinal, de que adianta um alto retorno se existe um alto risco inerente ao investimento?

Você pode ganhar 100% em um ano e perder 50% no outro e estará no mesmo lugar que começou.

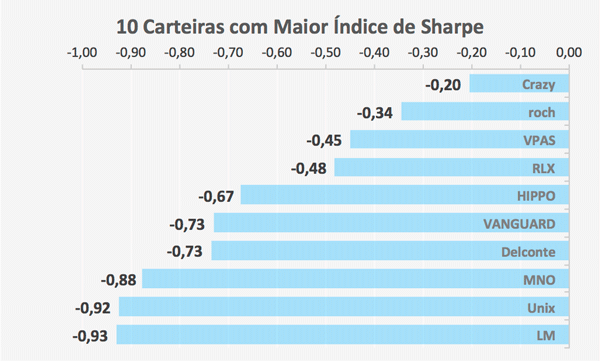

As 10 Carteiras com Maior Índice de Sharpe

O índice de sharpe é um excelente indicador para medir:

- Retorno

- Risco

- Custo do Dinheiro

Quanto maior, melhor. O número positivo significa que a carteira gerou um retorno adicional ao CDI (ativo livre de risco) com baixo risco.

Você pode consultar o ranking completo do índice de sharpe das 380 carteiras baixando a planilha a seguir.

(em breve…)

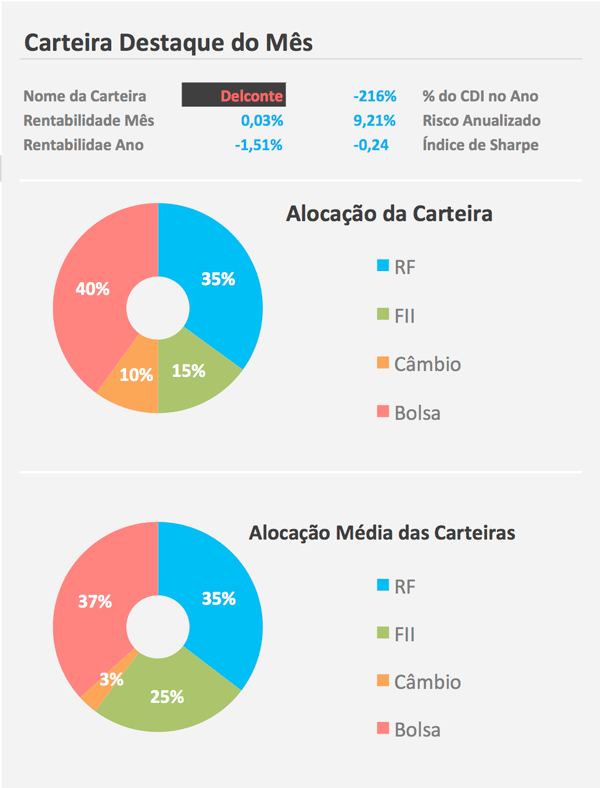

Carteira Destaque do Mês

Todo mês publicarei uma carteira destaque aqui nessa série.

A carteira da vez é a Delconte com as seguintes estatísticas:

- Ranking Retorno: 2º no geral

- Ranking Sharpe: 7º no geral

Das 10 primeiras carteiras, ela é a que apresenta uma ótima diversificação entre classes, com a alocação 35% | 15% | 10% | 40%.

Percebe-se que trata-se de uma carteira moderada e que, mesmo com a queda do Ibovespa e sua participação de 40% na Bolsa, ela conseguiu apresentar ótimos resultados no ano.

Resumo e Conclusão

Abaixo uma comparação de dados (em 2013):

- Média do Retorno das 380 Carteiras: -10,74%

- CDI: 5,09%

- Ibovespa: -17,95%

Mais um mês positivo na Bolsa. Alguns investidores acreditam que o pior já ficou para trás.

Outros, ainda estão pessimistas com a atual situação da economia e preocupam-se com a alta da inflação no ano.

Porém, mais importante do que estar otimista ou pessimista, é preciso ser realista e analisar sua alocação de ativos.

Estudos já comprovaram que 90% da variação do retorno de uma carteira de investimentos estão relacionados à alocação de ativos, ou seja, ao quanto exatamente você investe em cada ativo.

Diversas carteiras estão lidando muito bem com essa queda do Ibovespa de -17,95%. Como?

Através da ampla diversificação. Perceba que a seguinte alocação:

- 45% Renda-Fixa

- 30% Fundos Imobiliários

- 5% Câmbio

- 20% Bolsa

é amplamente diversificada.

E diversificar é como olhar para o céu, ver as nuvens cinzas e levar seu guarda-chuva.

Existe uma probabilidade de chover, é tudo probabilidade, mas talvez você possa estar enganado.

Entretanto, como diz o ditado: “é melhor estar seguro do que arrependido”.

Essa é a filosofia da diversificação. É impossível saber qual será o ativo com maior rentabilidade no ano.

Porém, se você colocar seu dinheiro em várias “cestas” diferentes, você não corre o risco de perder tudo de uma vez só.

Aplicada dentro de uma estratégia de Alocação de Ativos, a diversificação pode (literalmente) salvar suas noites de sono.

Nos momentos de alta, muitos torcem seus narizes para diversificação, mas basta chegar uma crise que eles se apavoram, enquanto nós estamos tranquilos, pois sabemos como diversificar e como aproveitar momentos como esse.

O rebalanceamento da carteira nesses momentos pode ser uma ótima oportunidade para vender ativos que subiram para comprar ativos que caíram.

A lógica é você se forçar a vender na “alta” para comprar na “baixa”. A estratégia, embora simples, não é simplista.

Por esse motivo, escrevi 7 capítulos inteiros sobre a metodologia completa (passo-a-passo) sobre a Alocação de Ativos.

» Clique aqui para conhecer o eBook Alocação de Ativos

Artigos e Links para aprender além desse artigo:

- As 5 Vantagens da Alocação de Ativos

- As Melhores Dicas de Investimentos

- Como Diversificar seus Investimentos

- Como Investir em Fundos Imobiliários

- Livros de Investimentos para todos os tipos de Investidores

Até a próxima atualização da série Alocação de Ativos em 2013.

Forte Abraço!

Henrique Carvalho

(crédito das imagens: shutterstock.com)