Diversificação de Investimentos é um conceito muito, MUITO importante.

De todas as dicas de investimentos que listei, esta você não pode deixar de praticar.

As consequências são extremamente perigosas.

Sabemos que diversificar reduz riscos.

Você certamente já ouviu falar na seguinte expressão:

“Não deixe todos os ovos na mesma cesta. Se você a deixar cair, perderá todos os ovos…”

Porém, esta expressão é subjetiva e não nos traz números e dados da importância da diversificação.

Neste artigo mostrarei exatamente o quanto você pode reduzir o risco de sua carteira de investimentos seguindo um simples conselho.

E, para começar, um conselho do mestre Harry Markowitz. (“pai” da teoria moderna dos portfólios e da fronteira eficiente)

Conceito de Diversificação e Risco: Frase de Harry Markowitz

O risco de uma carteira de investimentos é menor do que a média ponderada de cada ativo da mesma carteira.

Tradução livre

Parece confuso? Que tal analisarmos esta situação através de um claro exemplo?

Diversificação de Investimentos: Carteira com 2 Ativos

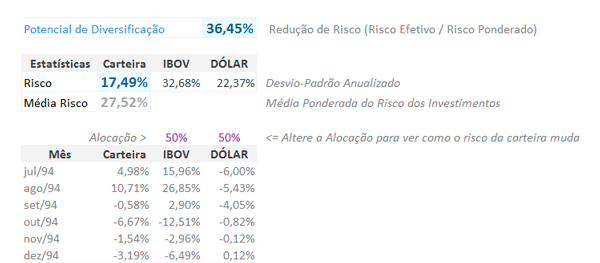

Neste exemplo utilizaremos os dados mensais do Ibovespa e do Dólar desde julho de 1994.

Deste modo, poderemos medir o risco (através do desvio-padrão) destes ativos e de uma carteira contendo ambos ativos.

Se você ainda não sabe como medir o risco (volatilidade) de um ativo, leia nosso artigo que contém a planilha de risco.

Calculando o desvio-padrão anualizado para ambos os ativos no período chegamos aos seguintes números:

Risco Ibovespa: 32,68%

Risco Dólar: 22,37%

Supondo uma alocação de ativos de 50% em cada ativo qual seria o risco esperado desta carteira?

50% * 32, 68% + 50% * 22,37% = 27,52%

Risco de 27,52% certo?

Não…E aí está a “mágica” da diversificação de ativos…

O Risco Efetivo da Carteira é de…

17,49%!!!

Ou seja, uma redução de 36,45% no risco.

Esta redução é chamada de diversification metric no exterior.

Por aqui, podemos chamá-la de potencial de diversificação.

Logo, esta carteira teria um potencial de diversificação de 36,45%.

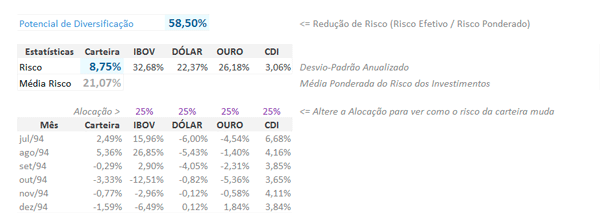

Veja os detalhes na imagem abaixo:

Estes números lhe parecem estranhos? Não fazem sentido?

Como o risco da carteira pode ser menor do que a média ponderada do risco dos ativos da mesma carteira?

A resposta: Correlação de Ativos.

Quanto menor a correlação entre os ativos da carteira menor será o risco da carteira.

Veja como funciona a correlação de ativos na prática.

Neste artigo você verá como é importante possuir ativos de correlação negativa em uma carteira de investimentos.

E a correlação entre o Ibovespa e o Dólar é negativa.

Portanto, mesmo que o risco destes dois ativos seja superior a 20%, a carteira apresenta um risco inferior a 20%.

Confesso que, quando estudei este abstrato conceito, ele não era muito claro para mim.

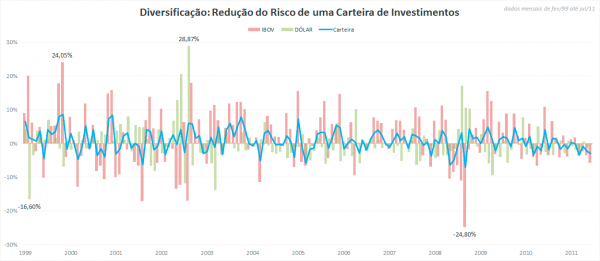

Porém, tudo ficou bem claro quando eu mesmo tracei o gráfico com o retorno dos 3 ativos:

1. Ibovespa

2. Dólar

3. Carteira

clique na imagem para ampliar

Você só precisa notar uma coisa: A linha azul (carteira) varia bem menos do que as barras vermelhas (ibovespa) e verdes (dólar).

Logo, a volatilidade da carteira é menor do que a destes ativos.

Veja como existem diversos períodos em que o Ibovespa está caindo e o Dólar subindo. (e vice-versa)

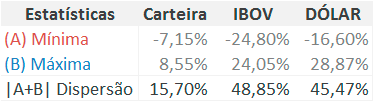

Para facilitar a visualização das dispersões de retorno realcei as mínimas e máximas do retorno dos ativos.

Menor Dispersão = Menor Volatilidade = Menor Risco

Simples assim.

Portanto, uma carteira pode ter um risco menor do que a média ponderada do risco dos ativos que a compõem.

Este é o conceito-chave da diversificação de investimentos.

Diversificação com 2 Ativos:

Risco Ibovespa: 32,68%

Risco Dólar: 22,37%

Risco Teórico da Carteira: 27,52%

Risco Efetivo da Carteira: 17,49%

Potencial de Diversificação: 36,45%

E se você gostou do potencial de diversificação destes 2 ativos…

…imagine se adicionarmos um 3º ativo.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

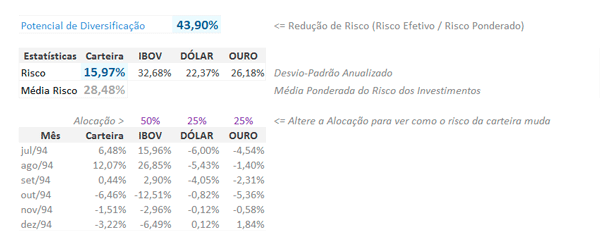

Diversificação de Investimentos: Carteira com 3 Ativos

Com apenas dois ativos pudemos alcançar uma redução do risco de 36,45%.

E, assim como mostramos no artigo sobre estratégias de investimentos, adicionando mais ativos na carteira, podemos alcançar um menor risco.

Neste caso, adicionaremos o Ouro.

Este ativo também possui uma correlação negativa com o Ibovespa e irá nos auxiliar a melhorar o potencial de diversificação da carteira.

Leia nosso artigo com tudo sobre o investimento em Ouro.

Vamos aos números!

Neste exemplo, utilizaremos a seguinte alocação:

Ibovespa: 50%

Dólar: 25%

Ouro: 25%

O risco do Ouro (26,18%), novo ativo adicionado a carteira, é ainda maior do que o risco do Dólar (22,37%).

Entretanto, note que o risco desta carteira (15,97%) é menor do que a carteira anterior (17,49%).

O potencial de diversificação, que antes era de 36,45%, agora é de 43,90%.

O “segredo” para este resultado está na adição de um ativo (ouro) e em sua correlação com o Ibovespa (negativa).

Portanto, esta carteira de investimentos apresentou um risco menor do que a carteira anterior.

E foi a partir destes conceitos que defini os ativos que seriam elegíveis na série de Alocação de Ativos na Prática.

Se você ainda não leu o primeiro resultado, veja como se comportaram as 15 carteiras de investimentos enviadas pelos leitores.

A diversificação tem sido essencial para auxiliar estas carteiras a se protegerem melhor contra a atual crise.

Diversificação com 3 Ativos:

Risco Ibovespa: 32,68%

Risco Dólar: 22,37%

Risco Ouro: 26,18%

Risco Teórico da Carteira: 28,48% | (27,52%)

Risco Efetivo da Carteira: 15,97% | (17,49%)

Potencial de Diversificação: 43,90% | (36,45%)

Legenda: Atual (Carteira 3 Ativos) | Anterior (2)

Diversificação de Investimentos: Carteira com 4 Ativos

Com 3 ativos na carteira conseguimos uma redução de 43,90% do risco teórico da carteira.

Agora, iremos dar um passo adiante na análise e buscar uma redução de risco acima de 50%.

O ativo que iremos adicionar é o CDI.

Sua correlação é neutra em relação ao Ibovespa.

Seu risco (3,06% ao ano) é o menor de todos estes investimentos. Afinal, é utilizado como taxa livre de risco nos modelos de risco.

A alocação que utilizaremos é a seguinte:

Ibovespa: 25%

Dólar: 25%

Ouro: 25%

CDI: 25%

Os dados desde julho de 1994 mostram que esta carteira teria um risco teórico de 21,07%.

Este risco seria uma média ponderada dos riscos individuais de cada ativo na carteira.

Entretanto, devido aos efeitos da correlação entre todos os ativos, o risco efetivo da carteira é de apenas 8,75%.

Ou seja, uma redução (ou potencial de diversificação) de 58,50%.

Você entende agora o porquê muitos investidores estão perdendo grandes oportunidades ao ignorar a diversificação?

Diversificação com 4 Ativos:

Risco Ibovespa: 32,68%

Risco Dólar: 22,37%

Risco Ouro: 26,18%

Risco CDI: 3,06%

Risco Teórico da Carteira: 21,07% | (28,48%) | (27,52%)

Risco Efetivo da Carteira: 8,75% | (15,97%) | (17,49%)

Potencial de Diversificação: 58,50% | (43,90%) | (36,45%)

Legenda: Atual (Carteira 4 Ativos) | Anterior (3) | Anterior (2)

Baixe a Planilha Diversificação de Investimentos

Meu desejo é que você teste por si mesmo os números.

Mude a alocação dos ativos e analise o potencial de diversificação e redução de risco.

ABT – Always Be Testing : Esteja Sempre Testando

Baixa a planilha clicando na imagem abaixo:

Conheça também diversas outras planilhas financeiras grátis aqui no HC Investimentos.

Nota do Autor: O autor do site Investidor Defensivo me alertou sobre um erro de cálculo nas carteiras com 3 e 4 ativos.

Deste modo, já atualizei as planilhas com os dados corretos.

Entretanto, o conceito de diversificação e aumento do seu potencial com o aumento de ativos se mantém. 🙂

Conclusão

Se você quer tratar seus investimentos de forma séria e profissional você precisa praticar a diversificação de investimentos.

É um conceito básico da alocação de ativos, mas esquecida por diversos investidores.

Diversificar é uma proteção contra incertezas. Contra o que não podemos controlar.

Sábio é aquele que conhece os limites da própria ignorância. ~ Sócrates

P.S. Diversificação de Ativos é um tema extremamente importante. Não é à toa que reservei um capítulo inteiro do meu eBook para ele. Saiba mais AQUI.

(crédito das imagens: shutterstock.com)