A regra dos 72.

Uma simples operação matemática que pode facilitar muito a sua vida como investidor.

Você já ouviu falar nela?

Provavelmente, ainda não.

Pelo menos, até agora.

Pois bem: a regra dos 72 é uma ferramenta muito poderosa e fácil de usar que vai fazer com que você faça cálculos de juros compostos em poucos segundos.

Sim.

Antes de conhecer ela, eu sempre errava feio ao fazer cálculos de cabeça sobre o efeito das taxas de juros sobre um dado investimento.

Afinal, eu não conseguia incluir no cálculo de cabeça o efeito dos juros compostos.

Provavelmente, você passe pelo mesmo problema.

Se for assim, trago uma boa notícia:

Depois de conhecê-la, passei a fazer contas complexas em poucos segundos.

E eu tenho certeza que isso será realidade para você, também.

Nesse novo artigo do HC Investimentos, vou te contar o que é essa tal de “Regra dos 72” e como ela pode aplicar ela em seus investimentos.

Obviamente, também vou te ensinar a aplicar ela na sua vida!

Então continue lendo o artigo para saber mais sobre pontos como…

- Por que utilizar esse conceito em seus cálculos financeiros

- Qual é o racional por trás dessa simples conta

- Os principais cuidados que você deve ter para utilizar essa regra

- Como diferenciar o “aumento do valor investido” do “aumento do poder de compra”

Se você prefere conteúdos em vídeo, então sugiro essa completa aula que coloco à disposição em meu canal no youtube:

POR QUE A REGRA DOS 72?

O cálculo de juros compostos é um tabu para muitos investidores.

Saber calcular ele e entender o seu efeito “de cabeça” é tarefa para poucos.

Na minha experiência como educador financeiro e gestor de investimentos, percebi que muitas pessoas não se acostumam com a ideia de que quando falamos em juros compostos o efeito dos juros se faz sobre o patrimônio inicial MAIS os juros já recebidos anteriormente.

É mais ou menos como eu explico nesse vídeo:

Entretanto, quando se depara com esse tipo de cálculo, o investidor geralmente segue uma linha de raciocínio assim…

“Bom, se eu tenho mil reais e eles rendem dez por cento ao ano, em dez anos eu vou dobrar o meu capital.”

Dá para entender bem essa lógica, não é?

Afinal, vamos somando 10% até que o total dê 100% (10 x 10%).

É aí, pensamos, que o patrimônio irá dobrar.

Porém, esse raciocínio está incorreto.

Como todas as aplicações financeiras e dívidas são capitalizadas no regime de juros compostos, você precisa se lembrar que os 10% (ou qualquer taxa de juros) não incide apenas sobre o patrimônio inicial.

Ela incide sobre o patrimônio inicial + os juros já recebidos anteriormente.

Então uma aplicação que renda 10% ao ano não levará 10 anos para dobrar o capital.

Levará menos!

Agora, talvez você pense…

“Nossa, que legal! Então quanto tempo levará para eu dobrar meu patrimônio investindo a uma taxa de 10% ao ano, Ramiro?”

Cerca de 7 anos e alguns meses.

Ou melhor: 7,2 anos.

Quer saber como eu cheguei nessa conclusão?

Eu simplesmente apliquei a regra dos 72.

A REGRA DOS 72: O PODER DOS JUROS COMPOSTOS PARA DOBRAR O CAPITAL

Indo direto ao ponto:

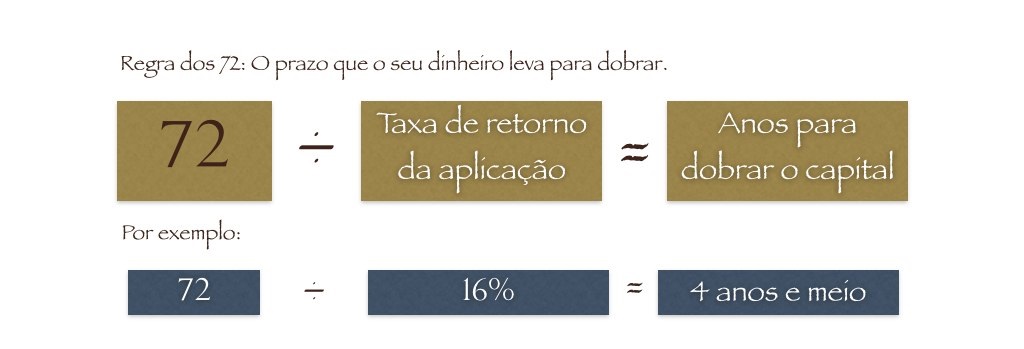

A regra dos 72 indica quanto tempo o seu investimento levará para dobrar o valor nominal.

A fórmula é essa:

72 / taxa de juros da aplicação = número de anos para patrimônio dobrar

No exemplo que eu dei, dividi 72 por 10 (taxa da aplicação) para chegar a um prazo de 7,2 anos para que o capital dobre.

No exemplo abaixo, onde trabalhei com uma taxa de 16%, o tempo necessário para dobrar o patrimônio era ainda menor:

Simples, porém poderosa. Essa é a regra dos 72.

Interessante, não é?

Então leve sempre essa regra em consideração quando você for fazer cálculos de cabeça sobre os efeitos das taxas de juros.

E, é claro, o mesmo vale para contas de juros sobre financiamentos.

Por exemplo:

Se você tiver um empréstimo com custo de 30% ao ano, tenha certeza que o valor que você deve não vai demorar três anos e alguns meses para dobrar – que seria a conta de fazer 30% + 30% + 30% – mas sim cerca de 2,4 anos…

Já que 72/30 = 2,4

Gostou da sacada, né?

Entretanto, aqui eu preciso fazer um alerta…

JUROS NOMINAIS Vs JUROS REAIS

Em todos os exemplos desse artigo, falei sobre “juros nominais”.

E geralmente, quando falamos de aplicações financeiras, eu gosto de trabalhar com o conceito de juros reais.

O quê?

Juros reais = Juros nominais – Inflação

Ou seja:

No exemplo citado, um patrimônio investido a 10% ao ano dobraria de valor em termos nominais.

E agora, se a inflação do período fosse de 5% ao ano, como ficaria a conta?

Bom, a “dobra” nominal seria igual.

R$ 10.000,00 se transformaria em R$ 20.000,00.

Entretanto, o poder de compra não seria dobrado.

Afinal, a inflação corroeu parte desses retornos.

Então, para entender verdadeiramente quando um patrimônio dobra de PODER DE COMPRA, pense sempre no seu retorno superior a inflação.

E como fazer esse cálculo?

No exemplo citado, de taxa de juros anual de 10% ao ano e inflação anual de 5% ao ano, teríamos um retorno real anual de 4,76%

Porque a fórmula para retorno real é:

(1 + Taxa de Juros) / (1 + Inflação) – 1

Então, considerando que o patrimônio rendeu cerca de 4,76% ao ano acima da inflação, ele teria dobrado de poder de compra em….

15 anos!

É…

Às vezes somos enganados por altas taxas de juros em períodos de inflação alta.

CONCLUSÃO: UMA CONTA PRÁTICA PARA FACILITAR SEU CÁLCULO

Então é assim que se aplica a regra dos 72.

Perceba como essa rápida conta pode facilitar bastante a sua vida de investidor.

Agora, tenho certeza que você não vai mais se confundir ao fazer cálculos de cabeça sobre taxas de juros 🙂

Ah, mas lembre-se:

Não se iluda com o simples fato de ver um patrimônio dobrando.

Dobrar o valor investido em um ano de inflação de 100% (num cenário extremamente forçado e hipotético) significa manter o patrimônio exatamente com o mesmo poder de compra do que no ano anterior.

Portanto, sempre lembre-se de utilizar a regra dos 72 em conjunto com o cálculo de taxa de juros real.

Ou seja, somente aplique essa fórmula:

72 / taxa retorno % = número de anos para dobrar o capital

Em conjunto com essa fórmula:

Taxa de retorno real = (1 + taxa de retorno nominal) / (1 + taxa da inflação do período) – 1

E aí, gostou dessa sacada?

Deixe seu comentário abaixo me dizendo o que você achou dessa conta e compartilhando suas dúvidas a seu respeito.

E se você quiser aprofundar seu conteúdo sobre cálculos de investimentos, então recomendo esses três excelentes artigos:

- Custo de Oportunidade: O Que é e Por Que Você Precisa Entender Este Conceito Para Ter Sucesso Investindo

- Valor Presente Líquido: o que é o VPL e por que isso é importante para os seus investimentos?

- Índice Beta: Baixe essa planilha 100% grátis e aprenda a calculá-lo

Um grande abraço e até a próxima!

Ramiro Gomes Ferreira