Analisar o Risco Brasil ou Risco País é importante para se ter uma base mais sólida sobre a estratégia de alocação de ativos.

Como tudo no mercado gira em torno da relação retorno x risco, compreender os conceitos destes tópicos se tornou importante para uma boa gestão de investimentos.

O objetivo deste artigo será mostrar em detalhes todos os conceitos importantes, assim como gráficos históricos do Risco País.

Continue lendo para saber mais sobre:

- O que é Risco Brasil?

- O que é o EMBI+ Brasil e como ele é medido

- Dados e Gráficos Históricos

- Correlação entre Risco Brasil e Dólar Comercial

- Risco Brasil e o Mercado Financeiro

1. O que é Risco Brasil – Risco País?

O Risco-País é uma medida que visa classificar o risco geral de um país.

Basicamente, ele visa calcular o nível de instabilidade econômica de um país.

O Risco-Brasil, portanto, seria uma medida do nível de risco de nosso país.

O índice EMBI+ (Emerging Markets Bond Index Plus) é a medida mais utilizada pelo mercado para expressar o nível de risco de um país e é calculado pelo banco de investimentos americano J. P. Morgan.

Dentre os países emergentes que compõem o índice estão Brasil, México, Argentina, Rússia, África do Sul, entre outros.

Assim como existe o EMBI+ para os países emergentes existe também um índice específico para cada um deles, como o EMBI+ Brasil.

2. O que é o EMBI+ Brasil e como ele é medido?

O Emerging Markets Bond Index – Brasil (EMBI+ Brasil) é um índice que reflete o comportamento dos títulos da dívida externa brasileira.

Corresponde à média ponderada dos prêmios pagos por títulos brasileiros em relação a papéis de prazo equivalente do Tesouro dos Estados Unidos, tido como o país mais solvente do mundo, de risco praticamente nulo.

O indicador mensura o excedente que se paga em relação à rentabilidade garantida pelos bônus do governo norte-americano.

Significa dizer que a cada 100 pontos expressos pelo risco Brasil, os títulos do país pagam uma sobretaxa de 1% sobre os papéis dos EUA.

Exemplo: Se os títulos americanos oferecem um taxa de 2% e os títulos brasileiros de mesmo prazo oferecem uma taxa de 4% o Risco-País ou Risco-Brasil é de 200 pontos ou de 2% (4% – 2%).

O mercado utiliza o EMBI+ para medir a capacidade de um país honrar os seus compromissos financeiros.

A interpretação dos investidores é de que quanto maior a pontuação do indicador de risco, mais perigoso fica aplicar no país.

Assim, para atrair capital estrangeiro, o governo tido como ” arriscado ” deve oferecer altas taxas de juros para convencer os investidores externos a financiar sua dívida – ao que se chama prêmio pelo risco.

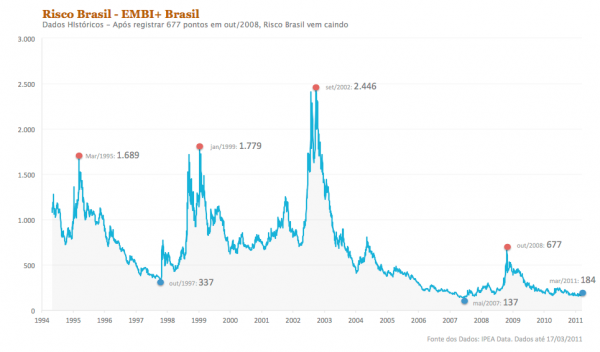

3. Risco País Histórico – EMBI+ Brasil – Dados desde 1994

Clique na imagem para ampliar

Acompanhe abaixo a evolução do risco país através de diversos momentos históricos que mostram a oscilação do índice.

[1995] Eficácia do Plano Real.

Se você já está acostumado com minhas análises sabe o tamanho da importância que atribuo ao Plano Real para nosso país.

Antes de 1995 a inflação no Brasil batia os 2.000% ao ano.

A instabilidade era grande e não era possível se planejar nada…investir muito menos.

Um dos indicadores que comprovam a eficácia do Plano Real é a evolução do Risco Brasil.

Note como as incertezas no país diminuíram a partir de 1995. Saímos de um patamar de risco de 1.689 pontos para 337 pontos em outubro de 1997.

Uma redução de mais de 1.300 pontos, ou 13% do spread entre os títulos da dívida brasileira e os títulos americanos.

[1997] Crise Asiática.

O final de 1997 e o início de 1998 ficaram marcados por diversas crises no continente asiático, culminando inclusive na moratória Russa em agosto de 1998.

Estas crises afetaram diretamente o Brasil, fazendo com que o (EMBI+ Brasil) saltasse para 1.779 pontos.

[2002] “Efeito Lula”.

O mundo vivia o auge da crise financeira de 2000-2002 ocasionada pela bolha da tecnologia e pelos ataques terroristas de 2001.

A incerteza era grande. Aqui no Brasil, as eleições presidenciais (“Efeito Lula”) geravam maior volatilidade ao mercado e, consequentemente, um maior Risco País.

Neste período, ele registrou seu maior nível em toda a série histórica, alcançando 2.446 pontos em setembro de 2002.

Vale lembrar que neste período o Dólar era cotado próximo a R$ 4,00 e a Bolsa brasileira (Bovespa) já acumulava uma perda de -30% nos últimos 3 anos.

[2007] Mínima Histórica.

A recuperação econômica mundial aliada ao fato da maior estabilidade na economia brasileira fizeram com que o índice alcançasse a mínima de 137 pontos em maio de 2007.

E quando todos já acreditavam que o esse risco não existia não existia mais…

[2008] Crise Financeira.

Com a crise de 2008, o índice voltou a superar o patamar dos 500 pontos, atinjindo 677 pontos em outubro de 2008, valor que não era alcançado em mais de 4 anos.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

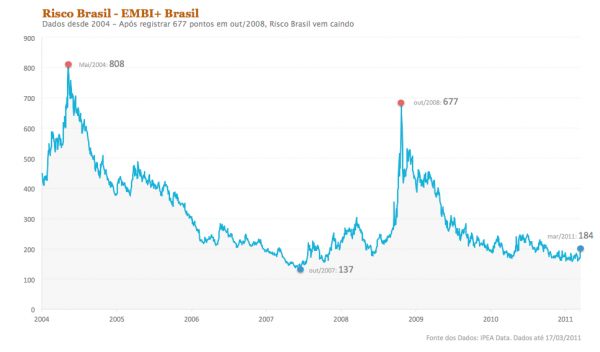

4. Risco País – Gráfico EMBI+ Brasil – Dados desde 2004

Clique na imagem para ampliar

Ampliando os dados mais recentes através do período entre 2004 e 2011 podemos ver com mais detalhes a evolução do índice.

Este período expressa a versão mais moderna do Risco País, teoricamente mais controlado.

Com a estabilização após a crise de 2008, o índice costuma varia entre os 150 e 250 pontos.

O último dado do gráfico, do dia 17/03/2011 mostra uma pontuação de 184.

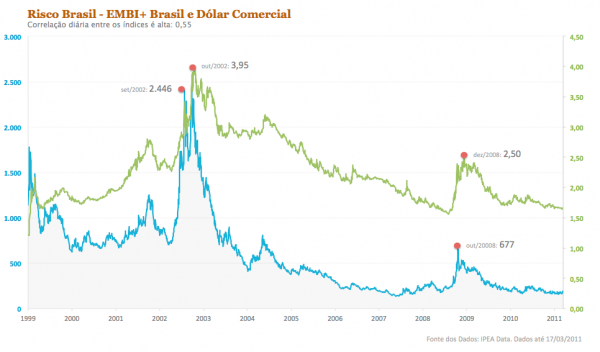

5. Gráfico Histórico Risco País (EMBI+ Brasil) e Dólar Comercial

Observando a evolução do EMBI+ Brasil fica claro que em momentos de crise há uma saída de capital do país, já que ele se torna mais arriscado.

A diferença (spread) entre os títulos brasileiros e americanos aumenta.

Logo, porque não analisar a evolução do Risco Brasil em complemento com o Dólar Comercial?

Clique na imagem para ampliar

Com uma correlação diária de 0,55 o EMBI+ Brasil segue praticamente o mesmo caminho do Dólar Comercial.

Em momentos de crise, os investidores procuram locais mais seguros para investir, movimento denominado pelo mercado “Fly to quality”, retirando capital de países mais arriscados.

A consequência é uma só:

Menos dólares no país elevam o valor do Dólar em relação ao Real e fazem com que os investidores estrangeiros demandem uma maior taxa de retorno nos títulos brasileiros, já que houve um aumento no risco.

Destaquei no gráfico as máximas atingidas tanto pelo EMBI+ Brasil como pelo Dólar Comercial em 2002 e 2008.

Não deixa de ser interessante ficar de olho neste gráfico, já que a atratividade do investimento no Brasil.

Atualmente temos tanto um baixo Risco Brasil, assim como um baixo valor do Dólar Comercial.

O Brasil está sem dúvida entre os países mais procurados para realizar investimentos.

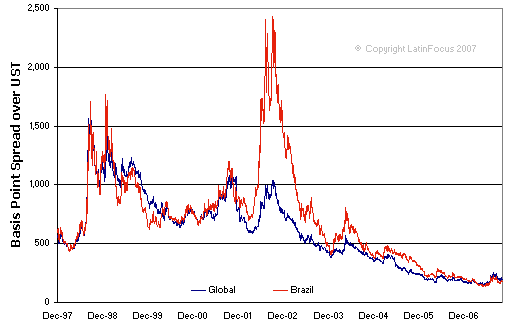

E como será que o Risco Brasil se comporta em relação à média global?

6. Risco País – Comparativo EMBI+ Global e EMBI+Brasil

Minha intenção era disponibilizar os dados históricos do EMBI+ Global (índice de risco global) e o EMBI+ Brasil (índice de risco do Brasil) no período de 1994 até 2011.

Entretanto, não consegui os dados do EMBI+ Global. Se alguém souber onde posso encontrá-los por favor me avise nos comentários.

Para que não fiquemos sem um gráfico ilustrativo consegui um gráfico com dados de 1997 até 2007 comparando os dois índices.

Fonte: Latin-Focus.com

Através do gráfico acima podemos comparar a evolução do índice de risco global (EMBI+ Global) com o índice de risco brasileiro (EMBI+ Brasil).

Aos poucos o Brasil está se tornando um país menos arriscado em relação à média, o que possibilita atrair cada vez mais recursos externos.

7. Risco País – Brasil pronto para decolar?

(alusão a matéria da revista americana The Economist)

Nossa presidenta, como ela gosta de ser chamada, antes mesmo de ser eleita soltou a seguinte frase em entrevista cedida a revista Veja:

Acabou o Risco Brasil

Será?

Estariam os investidores estrangeiros otimistas em relação ao futuro econômico brasileiro? Seria o investimento na Bovespa, por exemplo, uma ótima alternativa para suas poupanças?

Para refletir: Como é de costume no blog nunca afirmamos nada. O futuro é incerto e não nos cabe ficar fazendo “futurologia”.

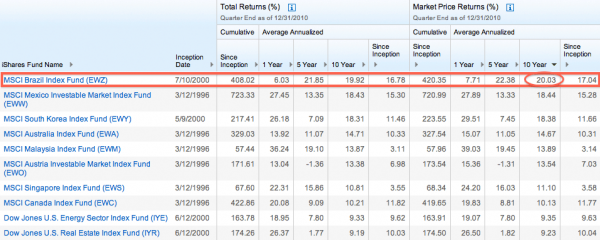

Entretanto, podemos nos basear em fatos e números. Trago abaixo dados interessantes obtidos do site da iShares dos Estados Unidos.

A iShares é a maior provedora de Fundos de Índice (ETFs – Exchanged Traded Funds) do mundo.

Seus produtos variam desde ETFs de Ações como ETFs de Renda-Fixa, Fundos Imobiliários, Ativos Cambiais (Ouro, Prata) entre outros.

Analisando o retorno de todos estes Fundos nos últimos 10 anos, adivinhem qual está liderando o ranking?

Clique na imagem para ampliar

E nos próximos 10 anos, qual é a sua opinião?

Acredita que o Brasil conseguirá se manter na liderança deste ranking?

Esse Risco continuará baixo? Poderemos ver Dólar com igual paridade (1 Real = 1 Dólar)?

Na minha visão acredito ser muito difícil ver o Brasil na liderança.

Temos potencial para ficarmos entre os TOP 5 no PIB mundial mas o smart money (“dinheiro inteligente”) sabe muito bem a hora de mudar de um país para outro.

Fontes Utilizadas:

O Globo Online (Definição do EMBI+)

(crédito das imagens: shutterstock.com)