Este artigo é a parte V sobre fundos imobiliários.

Na parte IV vimos a relação histórica dos retornos, os riscos e a correlções dos FII e dos REITs.

Concluimos que a diversificação entre os FII é muito importante para reduzir o risco de um portfólio.

Nesta parte V estaremos buscando um meio de avaliar os aluguéis distribuídos mensalmente por cada FII.

Antes de começarmos esta nova análise é preciso lembrar que o retorno dos FII é dividido em 2 partes:

(a) Aluguéis e (b) Valorização das Cotas.

No artigo anterior concluímos, através de uma análise dos REITs (os FII americanos), que o componte que mais agrega valor ao retorno são os aluguéis correspondendo por 63,58% do retorno total, enquanto a valorização das cotas correpondeu por 36,42%.

Devido aos dados dos FII terem menos de 2 anos de abrangência, esse padrão histórico de 37 anos do mercado americando não pôde ser encontrado aqui no Brasil.

A relação aqui é inversa. Os aluguéis correspondem por 35,42% do retorno total dos FII enquanto a valorização das cotas correspondem a 64,58%.

Acredito que com o desenvolvimento do mercado de FII, os números irão naturalmente convergir para o padrão histórico americano.

Com base nestes dados devemos então analisar como se comportaram as distribuições mensais de cada FII.

Devemos procurar respostas para dois tipos de pergunta:

(1) Qual é a volatilidade dos aluguéis distribuídos (São constantes)?

(2) Os aluguéis são crescentes?

Respondendo a pergunta (1) iremos analisar o grau de imprevisibilidade dos aluguéis dos FII.

A resposta da pergunta (2) será fundamental para encontrarmos FII com boas perspectivas.

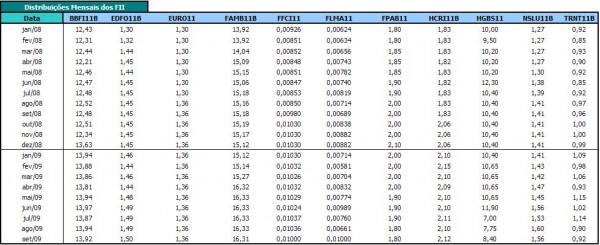

Vamos analisar a tabela abaixo para tirar melhores conclusões sobre os aluguéis dos FII.

Clique para ampliar

Na tabela acima temos os aluguéis distribuídos pelos respectivos FII nos dados meses.

Aqui já podemos ver de cara alguns fundos que tem rendimentos mais constantes (EURO11) e fundos com rendimentos mais voláteis (TRNT11B).

Necessitamos agora avaliar a variação mensal desses aluguéis distribuídos para termos uma noção de sua volatilidade.

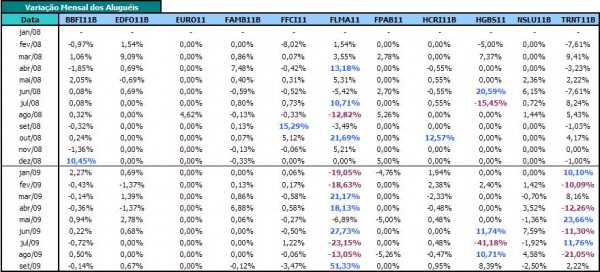

Clique para ampliar

Nesta tabela podemos ver alguns números destacados.

Cores em Azul mostram que a variação dos aluguéis do mês em questão comparados com o mês anterior excederam uma valorização de 10%.

Cores em vinho mostram um excesso de desvalorização maior do que -10%, ou seja, valores abaixo de -10%.

Esta visão já facilita um pouco nosso trabalho de separar os fundos com distribuições mais voláteis dos fundos com distribuições constantes.

Nota para a variação negativa na ordem de -41,18% para as distribuições do fundo HGBS11 (CSHG Brasil Shopping – Administrado pelo Credit Suisse Hedging-Griffo).

Normalmente os Shoppings possuem distribuições mais assimétricas (mais voláteis) devido à sazonalidade dos aluguéis recebidos.

Agora já temos os dados necessários para realizar uma análise completa dos aluguéis.

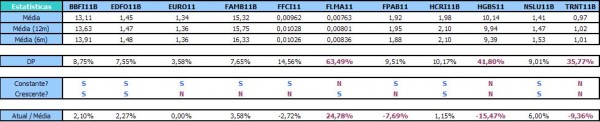

Clique para ampliar

Na tabela acima podemos ter acesso a informações como a média (em diversos períodos) dos aluguéis.

Mais importante, podemos avaliar o desvio-padrão (anual) das variações mensais dos aluguéis distribuídos.

Notem que os fundos com distribuições mais voláteis são: (1) FLMA11; (2) HGBS11; (3) TRNT11B.

Acredito a melhor combinação que podemos tirar dos aluguéis dos FII são os aluguéis constantes e crescentes.

Apenas 4 fundos se enquadram nesta categoria: (1) BBFI11B; (2) EDFO11B; (3) HCRI11B e (4) NSLU11B.

Distribuições constantes garantem uma certa previsibilidade, fazendo com que possamos ter um fluxo de caixa mais constante e as distribuições crescentes fazem com que o nosso yield contrato na hora da compra possa se elevar.

Darei um exemplo: Supondo um fundo com preço de R$100,00. Suas distribuições têm sido de 1,00 nos últimos 12 meses.

Portanto, ao comprarmos esse fundo esperamos obter um yield mensal de 1% (1 / 100).

Logo, teremos um Yield anual de 12% (12 * 1%). Supondo que 6 meses após nossa compra as distribuições (que eram constantes) subiram para 1,20 exatamente neste 6º mês e asim se manterão no futuro.

Portanto, o nosso yield mensal que era de 1% (1 / 100) subiu para 1,2% (1,20 / 100). Agora temos um yield anual de 14,4%. Nada mal não é mesmo?

Essa é uma das vantagens de se investir em FII.

Como os aluguéis tendem a ser corrigidos pela inflação é comum se esperar uma valorização dos aluguéis atrelada a este índice, fazendo com que possamos usufruir de um pequeno hedge contra uma possível disparada inflacionária.

No próximo artigo (parte VI) trataremos especificamente dos métodos para precificação dos FII, determinando possíveis preços adequados de compra e venda para cada um destes.

Próximo Passo

Escolha o próximo artigo sobre fundos imobiliários:

1-) Fundos Imobiliários: Como Investir? Parte I | Vantagens dos FII

2-) Fundos Imobiliários: Como Investir? Parte II | Retornos Históricos e Volatilidade

3-) Fundos Imobiliários: Como Investir? Parte III | Correlação entre os FII e outros ativos

4-) Fundos Imobiliários: Como Investir? Parte IV | Índice de FII e REITs

5-) Fundos Imobiliários: Como Investir? Parte V | Precificação [Você Está Aqui!]

6-) Fundos Imobiliários: Como Investir? Parte VI | Mais sobre Precificação

7-) Fundos Imobiliários: Como Investir? Parte VII | Método Final sobre Precificação

Gostou do artigo? Compartilhe!