Well Done is Better Then Well Said ~ Benjamin Franklin

Todos nós queremos otimizar nossa carteira de investimentos.

Aumentar o retorno, reduzir o risco, estar mais preparado para os diversos cenários da economia…

Entretanto, você está tomando as ações necessárias para melhorar sua carteira de investimentos?

Este artigo irá apresentar (em detalhes) 17 dicas de investimentos que podem trazer benefícios para sua carteira hoje mesmo.

Saiba quais são os erros mais comuns cometidos pelo investidor iniciante e como corrigí-los.

Dicas de Investimentos:

Para facilitar a organização deste artigo, separei em tópicos a lista das 17 dicas de investimentos.

Ao clicar em algum dos tópicos abaixo você irá diretamente para o assunto neste mesmo post.

- Pare de dar atenção para seu gerente de banco!

- Utilize uma planilha de planejamento financeiro

- Pare de Olhar o Mercado a Todo Instante

- Programe Suas Ordens! Procure evitar executá-las durante o pregão

- Defina Sua Estratégia de Investimentos e Esteja Preparado para Diversos Cenários

- Proteja-se da Inflação

- Lembre-se: Cisnes Negros Existem!

- Tome Cuidado com “Gurus” de Fóruns de Investimentos

- Procure a corretora ideal para seus investimentos

- Leia Ótimos Livros de Investimentos

- Leia Ótimos Blogs de Investimentos

- Crie um Blog Sobre Investimentos

- Aprenda a Calcular a Rentabilidade de sua Carteira de Investimentos

- Aprenda a Calcular a Volatilidade de sua Carteira de Investimentos

- Lembre-se da Relação entre Risco x Retorno

- Diversifique sua Carteira de Investimentos

- Dedique Mais Tempo para Viver Melhor!

1. Pare de dar atenção para seu gerente de banco!

Salvo raríssimas exceções, seu gerente só está interessado em uma única coisa:

Superar a meta de vendas.

E, para isso, lhe empurra planos de capitalização, fundos de investimentos com altas taxas de administração, entre outros produtos que enriquecem mais ao banco do que ao investidor.

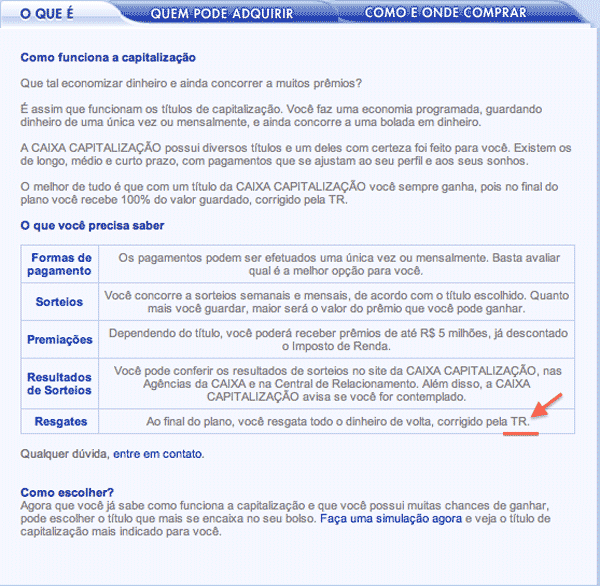

Plano de Capitalização

A “malandragem” #1 dos Bancos.

Você tem a opção de ser sorteado com uma probabilidade de 0,00000… (você entendeu!) ou…

…garantir seu dinheiro de volta corrigido pela TR.

TR? Antes de pensar que é um grande benefício, vamos à dura realidade:

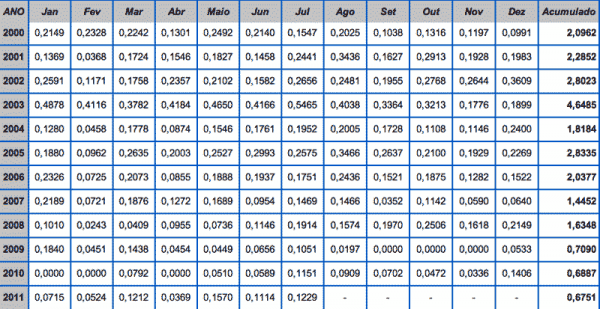

A taxa referencial (TR) costuma render (em média) nos últimos anos 1,5% ao ano.

Veja a rentabilidade mensal e acumulada da taxa referencial (TR) desde 2000:

crédito da imagem: Portal Brasil

Sabendo que a meta anual do Banco Central para a inflação é de 4,5%, a única garantia de um plano de capitalização é perder dinheiro!

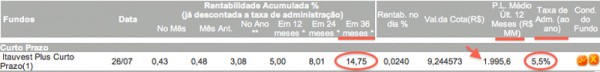

Fundos de Investimentos com altas taxas de administração

Acredito que o fundo de curto prazo do Itaú seja o campeão em taxa de administração.

Se alguém conhece outro fundo de investimento “campeão” é só compartilhar nos comentários!

Note como a relação entre taxa de administração e a rentabilidade nos últimos 36 meses é direta.

O fundo rendeu apenas 14,75% neste período…

…Apenas para comparação a inflação (IPCA) foi de 17,20%, a poupança rendeu 23,37% e o CDI 35,75% (dados até o final de junho/2011)

Nem preciso fazer extensas observações. Os números falam por si só!

O pior é saber que o Patrimônio Líquido (PL) médio do fundo nos 12 últimos meses é de aproximadamente R$ 2 Bilhões (!)

Ou seja, existem várias pessoas que preferem pagar 5,5% de taxa de administração todo ano e perder dinheiro em relação à poupança.

Se você por acaso conhece alguém que esteja investindo nestas furadas, ou em fundos semelhantes, compartilhe agora estes números e ajude a criar um mundo mais consciente e justo! 🙂

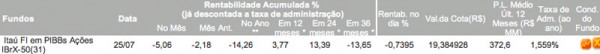

E, se você ainda não se convenceu de que seu gerente não é seu amigo, veja este outro caso:

A taxa de administração deste fundo é de 1,559% ao ano.

Ele replica as ações do índice IBr-X 50, do mesmo modo que o fundo de índice PIBB11 faz.

Mas qual a diferença entre eles?

Enquanto o fundo do Itaú cobra 1,559% ao ano, o Fundo de Índice PIBB11 cobra 0,059%.

Ou seja, 1,5% ao ano de diferença para fazer a mesma função…

Vale lembrar que o investidor em PIBB11 também possui alguns custos adicionais como corretagens por exemplo.

Porém, se você possui R$ 10.000 e paga R$ 10,00 de corretagem teria um custo adicional de 0,1%, totalizando 0,159% x 1,559%.

Não é uma escolha difícil! 🙂

E, se 1% ao ano parecem não fazer diferença para você, veja o impacto dos custos em uma carteira de investimentos.

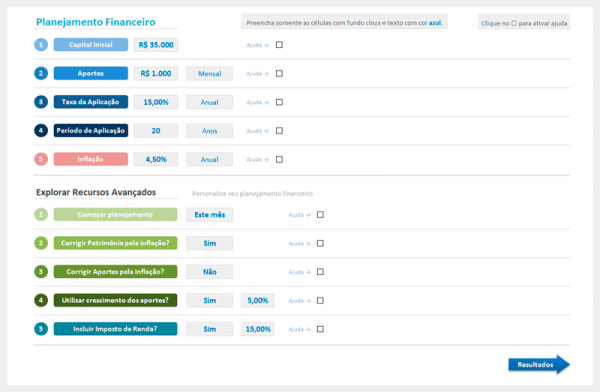

2. Utilize uma planilha de planejamento financeiro

Investir sem ter um sólido planejamento financeiro é como realizar tarefas sem um objetivo em mente.

Planejamento é importante para se ter maior controle sobre os objetivos desejados.

Seja você deseja comprar uma casa, um carro ou simplesmente viver de renda aos 40 anos, se planejar é fundamental.

Afinal, se você tem um prazo de apenas 3 anos de investimentos certamente terá uma alocação de ativos diferente de alguém que tem um prazo acima de 10 anos.

Um bom planejamento financeiro deve incluir variáveis como:

- Capital Inicial

- Possiblidade de adicionar aportes

- Estimativa para a taxa de retorno da carteira

- Período de aplicação (prazo de investimento)

- Estimativa de inflação e Correção do patrimônio pela inflação

E você pode encontrar todas estas variáveis na planilha de planejamento financeiro que desenvolvi.

Veja as imagens abaixo:

Planilha de Planejamento Financeiro – Dados de Entrada:

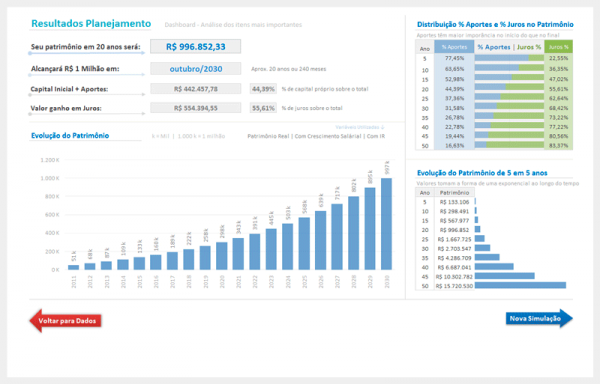

Planilha de Planejamento Financeiro – Resultados:

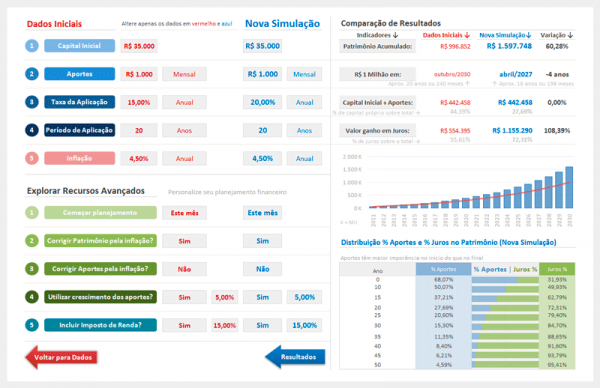

Planilha de Planejamento Financeiro – Simulação:

Gostou da planilha?

Faça o download gratuito:

Clique aqui para fazer o download da versão 2003 do Excel.

E se você deseja explorar recursos mais avançados, você pode se cadastrar gratuitamente em nossa newsletter para ter acesso à uma planilha premium de planejamento financeiro.

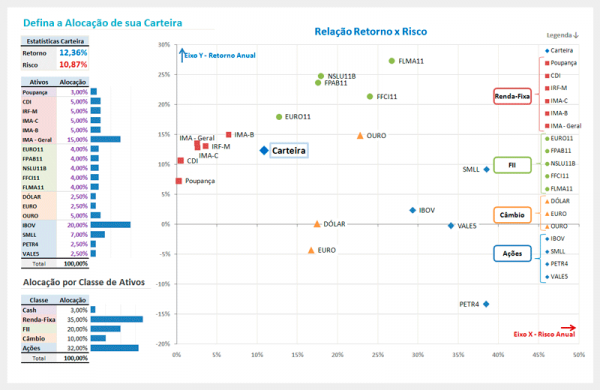

Veja os 2 principais recursos adicionais:

1. Dados Históricos desde 1994 para diversos Ativos

2. Gráfico da Relação Risco x Retorno para os Ativos e para a Carteira Simulada

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

3. Pare de Olhar o Mercado a Todo Instante

Todos nós já passamos por esta situação, não é mesmo?

Em alguns momentos ficamos horas e horas olhando para a tela do Home-Broker vendo ativos subirem e caírem, luzes verdes e vermelhas piscando como se fossem uma árvore de natal.

Ou estamos na no trabalho ou na faculdade olhando nosso celular para ver a útlima pontuação do Ibovespa…quais os ativos que mais subiram e caíram…

Basta! Olhar o mercado a todo instante é prejudicial aos seus investimentos (e sua saúde também!)

Por que é ruim olhar o mercado a todo instante?

Simples.

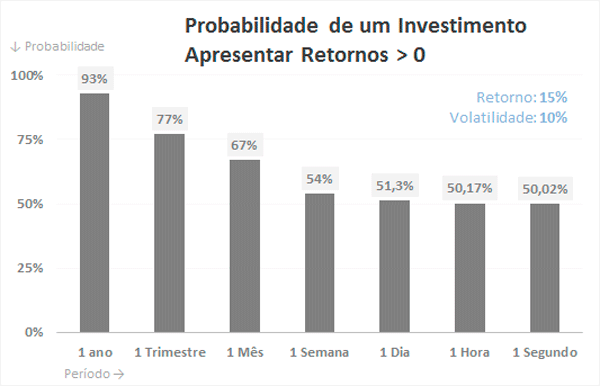

Suponha um investidor que tenha uma carteira que lhe proporcione um retorno médio de 15% ao ano, com um desvio-padrão (volatilidade) de 10% no mesmo período, sendo esta uma distribuição normal.

Veja como a probabilidade de apresentar um retorno positivo se comporta em diferentes períodos de tempo:

Portanto, se este investidor olhar sua carteira de investimentos apenas no período de 1 ano ele terá uma probabilidade de 93% de ter uma sensação emocional positiva.

Entretanto, se ele olhar de hora em hora ele terá 50% de sensações positivas e 50% de sensações negativas.

O problema é que as emoções negativas são 3x mais fortes do que as emoções positivas.

Perder 50% em um investimento gera uma emoção muito maior do que ganhar 50% em um investimento.

E é justamente nestes momentos de emoções negativas que o investidor tomará suas piores decisões.

Quem não conhece alguém que vendeu ações quando a crise estava em seu auge (outubro de 2008) para logo depois se arrepender, presenciando a grande alta em 2009?

Logo, para evitar ter emoções negativas e tomar uma decisão não planejada por conta desta sensação ruim, é preciso alargar o tempo de monitoramento de sua carteira.

Claro que olhar apenas em 1 ano é um certo exagero.

Pessoalmente, faço uma rápida revisão semanal de minha carteira de investimentos.

Caso tenha interesse em saber mais sobre este assunto sugiro fortemente a leitura do artigo “A diferença entre ruído e informação” no fórum Investidor Agressivo, escrita pelo grande Ednajar.

4. Programe Suas Ordens! Procure evitar executá-las durante o pregão

Vimos anteriormente que tomar decisões no calor do mercado e com nosso emocional abalado por uma perda pode ter graves consequências.

Portanto, a melhor forma de você lidar com suas próprias emoções na hora de comprar ou vender um ativo é simplesmente programando suas ordens.

O problema de você fazer operações com o Home-Broker aberto é que você, inconscientemente, tentará buscar o melhor preço para sua compra ou venda e acabará fugindo de seu planejamento original.

Suponha o seguinte exemplo:

A meta de um investidor é vender um ativo ao preço de R$ 10,00.

Entretanto, ao abrir o Home-Broker, verifica que o ativo está sendo cotado ao preço de R$ 9,80.

Ele passa o dia inteiro acompanhando este ativo para tentar vendê-lo ao preço de R$ 10,00 mas o ativo não passa de R$ 9,80.

Faltando 5 minutos para o final do pregão, o ativo começa a cair devido à uma notícia de última hora que foi divulgada, sendo cotado a R$ 9,50.

Faltando 2 minutos o ativo sobe para R$ 9,60.

O que o investidor afobado faz?

Vende logo a R$ 9,60 para garantir este preço, evitando maiores quedas que provavelmente aconteceriam devido a notícia negativa.

O investidor inteligente faz diferente.

Ele sabe exatamente em quais pontos aumentará ou reduzirá sua alocação neste ativo.

Neste caso, ele definiu previamente uma ordem de venda (sem limite para vencimento) ao preço de R$ 10,00.

Também definiu que, se o ativo chegar ao preço de R$ 9,00 ele aumentaria sua posição neste ativo. (Lembrando que ele segue uma política de alocação de ativos com uma carteira diversificada).

Logo, 1 semana depois do investidor afobado ter vendido seu ativo ao preço de R$ 9,60 saíram outras notícias favoráveis e o preço enfim alcançou os R$ 10,00.

O investidor inteligente que se planejou com antecedência diminuiu a influência da emoção em sua estratégia de investimentos, garantido deste modo, uma maior eficiência em suas operações.

Programar suas operações de compra e venda no Home-Broker diminui bastante a influência de suas emoções ao querer operar durante o pregão.

5. Defina Sua Estratégia de Investimentos e Esteja Preparado para Diversos Cenários

Programar ordens no Home-Broker diminui a probabilidade de erros em uma carteira de investimentos.

Definir uma ampla estratégia de investimentos e analisar o que fazer em diferentes cenários é fundamental para o sucesso nos investimentos.

Como?

1-) Monte sua alocação de ativos, escolhendo o quanto irá investir exatamente em cada classe de ativos, assim como em cada ativo de sua carteira de investimentos.

Exemplo: Veja o meu modelo básico 4-3-2-1 de investimentos:

Renda-Fixa: 40%

Ações: 30%

Fundos Imobiliários: 20%

Ativos Cambiais: 10%

Esta alocação deve ser definida previamente de acordo com seu próprio perfil de investimentos.

2-) Avalie o que aconteceria com sua carteira de investimentos em diversos cenários

Imagine um período de forte subida da Selic.

Investimentos atrelados a Selic, como LFTs, se favoreceriam desta subida de juros.

Entretanto, ações e fundos imobiliários tenderiam a apresentar menor atratividade, já que é possível conseguir um retorno maior e com menor risco em títulos públicos do que estes ativos mais arriscados.

Logo, caso o cenário se mostre favorável para um aumento de juros, e ainda apresente alguns indícios de que tanto a Bolsa como os Fundos Imobiliários estão caros, seria natural migrar parte da alocação destes ativos para a Renda-Fixa, principalmente para as LFTs.

Entretanto, esta mudança não pode ser definida ao acaso.

“Acho que vai acontecer isso então vou fazer isso…”

Não. Você precisa definir pontos exatos para realizar estas mudanças.

Veja um esboço de como traçar cenários:

“Se os juros futuros indicarem um aumento de 2% em relação ao juros atuais…

…e se o Ibovespa subir de 60.000 pontos para 65.000 pontos…

…e se os Fundos Imobiliários apresentarem um recuo no yield mensal médio de 0,70% para 0,65%…

…reduzirei a alocação em Bola em 10%, nos fundos imobiliários em 10%, aumentando a alocação em Renda-Fixa em 20%.”

Seja específico na avaliação dos cenários e trace estratégias bem definidas para cada um deles.

Caso você não tenha tido a oportunidade de acompanhar os detalhes de como realizei e compartilhei todo este processo no ano de 2010, convido-o a reler os relatórios mensais da minha carteira de investimentos.

6. Proteja-se da Inflação

Um dos cenários mais importantes que você deve ter em mente é um forte aumento da inflação.

A inflação é um dos maiores custos de uma carteira de investimentos, justamente por estar implícito.

Se um investidor obtém um retorno de 50% em um ano mas a inflação também foi de 50%, ele estará na mesma situação anterior, já que seu poder de compra não se alterou.

Seria como ganhar R$ 150,00 ao invés de R$ 100,00 mas ao mesmo tempo ver o preço de uma cesta de comida aumentar de R$ 100,00 para R$ 150,00.

Portanto, é fundamental que você saiba descontar a inflação em seu planejamento financeiro e sabia calcular sua rentabilidade real nos investimentos.

Qual a solução para driblar a inflação de modo eficiente?

Existem diversos ativos que possuem boa proteção contra uma crescente inflação, já que parte de seu retorno está atrelado à ela.

Escrevi um artigo para o Clube de Vienna falando somente sobre este assunto. Clique aqui para ler o artigo.

Basicamente, os principais ativos são:

- Títulos Públicos Indexados a Inflação (NTN-B)

- Fundos Imobiliários

- Ouro (saiba tudo sobre como investir em ouro)

- Ações

- Certificados de Recebíveis Imobiliários (CRIs)

7. Lembre-se: Cisnes Negros Existem!

Enfatizando ainda a área de planejamento de uma estratégia de investimentos, você deve lembrar a existência de Cisnes Negros.

O que são Cisnes Negros?

No livro The Black Swan, Nicholas Taleb apresenta vários exemplos de como eventos inesperados, de baixa frequência, podem abalar o mundo e, inclusive, sua carteira de investimentos.

Você já viu algum Cisne Negro?

Eu não…mas isso quer dizer que só existem Cisnes Brancos?

Também não, pois basta apenas um único cisne negro para refutar toda esta teoria, conforme já foi verificado na realidade.

No livro, ele cita um ótimo exemplo do “Peru de Natal”.

O animal acredita que é da generosidade do homem alimentá-lo com fartura durante todo o ano.

A cada dia que passa ele recebe pontualmente uma grande fartura de alimentos.

Após vários meses sendo bem alimentado já está programado na mente dele que esta a situação normal e que o dia seguinte será exatamente como o dia anterior: mais fartura de alimentos.

Entretanto, na véspera do Natal todos nós sabemos o que irá acontecer com ele. Porém, ele não sabe…

Seria como analisar uma ação que só sobe, sobe, sobe e esperar que continue subindo para sempre.

Para facilitar o exemplo vamos recorrer a um dos assuntos mais falados da Bolsa ultimamente: as ações da Mundial (MNDL4).

Ela subiu impressionantes 1.100% (!) somente em 6 meses…

Porém, bastou um único dia para cair -51%.

Quem acreditava que ela iria continuar subindo para sempre e comprou o ativo após esta alta toda teve uma grande surpresa no dia seguinte, assim como o peru de natal…

A lição que devemos tirar destas observações é:

Na maioria das situações, analisar o passado não tem relevância nenhuma para fazer projeções para o futuro.

Para maiores informações sobre o caso da empresa Mundial sugiro ler os artigos nos blogs: Finanças Forever | O pequeno investidor

8. Tome Cuidado com “Gurus” de Fóruns de Investimentos

Um dos lugares onde você poderá encontrar bastante pessoas disposta a ajudar é através dos fóruns de investimentos.

Entretanto, a grande maioria finge estar ajudando para poder somente se aproveitar do pouco conhecimento que um investidor iniciante possui para satisfazer suas próprias vontades.

Eles fazem o mesmo papel do lobo na pele de cordeiro, na famosa fábula de Esopo:

Um dia, o lobo teve a idéia de mudar sua aparência para conseguir comida de uma forma mais fácil. Então, vestiu uma pele de cordeiro e saiu para pastar com o resto do rebanho, despistando totalmente o pastor. Para sua sorte, ao entardecer, foi levado junto com todo o rebanho para um celeiro. Durante a noite, o pastor foi buscar um pouco de carne para o dia seguinte. Chegando no celeiro, puxou a primeira ovelha que encontrou.Era o lobo fingindo ser um cordeiro.

Moral da História:

Sempre que enganamos os outros, pagamos pelo nosso erro logo em seguida.

Entretanto, neste mundo da internet, em que praticamente qualquer um pode criar um perfil e colocar um avatar se passando por um expert em finanças, o destino do lobo não é o mesmo da fábula…

E é por isso que conto abaixo uma história verídica que eu mesmo presenciei de “lobos vestindo pele de cordeiros”:

Quando comecei a investir e participar destes fóruns há uns 4 anos atrás, presenciei diversas cenas desagradáveis e de mau caráter na internet.

Iniciantes seguindo orientações para especular opções a seco vislumbrados por um integrante que conseguiu ganhar 1.000% em um dia, seja verdade ou não.

Ou então caindo na malícia destas pessoas que ficam promovendo os seus próprios micos para poder repassá-los.

A pior delas ocorreu em uma das palestras gratuitas que frequentei na Ágora, onde presenciei dois investidores compartilhando tranquilamente suas estratégias de enganar pessoas em fóruns de investimentos.

Exemplo Real de Lobos na pele de Cordeiros:

Eles compravam uma ação desconhecida, geralmente aquelas que estão à beira da falência e custam centavos.

Depois, criavam centenas de perfis falsos juntos aos seus “comparsas” [sua máfia] para ficar promovendo como aquele ativo era o melhor investimento do momento.

Dado o grande número de comentários positivos (todos dos falsos perfis), algumas pessoas caíam nestas furadas e compravam o tal ativo.

Afinal, “é mais seguro estar com a maioria do que sozinho do mundo dos investimentos”, elas pensavam…

Alguns meses depois, o ativo começava a subir, assim como o volume de perfis falsos, que divulgavam em todo lugar os “bons fundamentos da empresa”.

Quando a subida do ativo se torna forte e muita gente começa a comentar sobre este determinado ativo, eles simplesmente colocam ordens de vendas em seus ativos MAS continuam a usar seus perfis em fóruns para divulgar exatamente o contrário: que estão comprando mais ativos da empresa, já que ela não pára de subir.

O resultado final é quase sempre o mesmo:

Diversas pessoas enfurecidas por terem perdido -50% de todo seu capital suado de trabalho e estes poucos pilantras com um bom dinheiro no bolso…

Para maiores informações sobre este assunto leia o excelente artigo do Allan:

Como manipular um MICO (em 5 Lições)

Dica: Pouquíssimas pessoas possuem boa intenção nestes fóruns de investimentos. Nunca siga conselhos de ninguém sem fazer uma pesquisa própria antes.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

9. Procure a corretora ideal para seus investimentos

Como encontrar a corretora ideal para seus investimentos?

Essa não é uma pergunta fácil, pois depende de vários fatores que são únicos e diferentes para cada tipo de investidor.

Alguns destes fatores são:

- Corretagem barata

A corretagem costuma ser a maior parcela de custos que você terá com uma corretora. Portanto, é um fator muito importante para considerar.

- Taxa de custódia

Meu amigo Guilherme publicou recentemente no Valores Reais a possibilidade da Bovespa isentar a taxa de custódia (de R$ 6,90 / mensal) para os investidores.

- Estabilidade no HB

Imagine ver a Bolsa caindo -10% em um único dia e saber que o Home-Broker de sua corretora saiu do ar…

- Suporte (chat online | telefone | email)

Às vezes você precisará da ajuda da própria corretora para realizar uma operação ou tirar uma dúvida.

Um ágil suporte via telefone e internet é necessário para o cliente se sentir mais seguro.

- Taxa de administração no Tesouro Direto

Investir em títulos públicos com a recente alta nos juros está cada vez mais atraente.

E com o crescimento de 30% dos investidores com saldo no Tesouro Direto é essencial conhecer as taxas cobradas pelas corretoras neste tipo de investimento.

Algumas corretoras oferecem isenção como: Banif | Socopa | Spinelli | Concordia.

Você pode ver a lista do ranking de taxas de administração no tesouro direto aqui.

Ainda não conhece o Tesouro Direto? Veja esta cartilha (PDF) para entender em detalhes como este investimento funciona.

- Custo de Manutenção da Conta

Verifique se há um valor mensal a ser pago simplesmente para manter sua conta ativa.

- Integração com seu Banco

Evite custos adicionais com TED/DOC. Eles podem ser piores até mesmo do que corretagens caso tenha um pequeno capital.

- Tradição no Mercado

Você conhece a frase: “O barato às vezes sai caro”?

E quando lidamos com nosso dinheiro pode sair bem caro mesmo…

Portanto, avalie bem o histórico da corretora e busque opiniões de usuários sobre ela.

Normalmente, grandes corretoras com maior tempo no mercado são mais seguras.

Buscar todas estas informações não é tarefa fácil, confesso.

Entretanto, você pode consultar este guia de corretoras para lhe agilizar a pesquisa ou ler o artigo do site Quero Ficar Rico sobre como escolher uma corretora para investir em ações.

Dica: Nem sempre uma única corretora irá lhe satisfazer todas as suas necessidades.

Portanto, se os custos não forem altos, porque não manter contas em diversas corretoras, conforme esta dica do meu amigo Jônatas, do Blog Efetividade?

10. Leia Ótimos Livros de Investimentos

There is no wealth like knowledge, no poverty like ignorance. ~ Ali Ibn Abi-Talib

Sua maior riqueza é o conhecimento. Lembre-se disso!

Você pode perder dinheiro, perder status, mas o conhecimento é cumulativo e te acompanhará para sempre.

Portanto, é fundamental estar sempre atualizado sobre investimentos.

Conhecimento nunca é demais e bons livros sempre irão lhe ensinar algo novo.

Você pode visitar aqui mesmo no blog a página de livros de investimentos e saber quais foram os melhores livros que já li, categorizados nos níveis iniciante, intermediário e avançado.

Todos foram fundamentais para meu crescimento como pessoa e investidor.

E um dele é especial para mim. Trata-se do meu próprio eBook sobre investimentos. Você pode saber mais sobre ele AQUI.

Costumo dar uma folheada nos meus livros favoritos para refrescar as ideias e estou sempre atrás de novos livros que me agreguem valor.

Ler é fundamental para você escrever melhor, assim como organizar melhor suas ideias.

11. Leia Ótimos Blogs de Investimentos

Livros são apenas uma fonte de leitura.

Hoje em dia, com o mundo cada vez mais dinâmico e interativo, você pode ler conteúdo de altíssima qualidade através da internet.

Diversos sites e blogs especializados no assunto poderão te enisar bastante sobre qualquer tópico.

Na categoria de finanças pessoais e investimentos você deve visitar estes 12 blogs selecionados. (nenhuma ordem particular)

Dinheirama | Quero Ficar Rico | Valores Reais

Blog do Investidor | Finanças Forever | Viver de Renda

Investimentos e Finanças | Efetividade | Eu to na Bolsa

O Pequeno Investidor | CHR Investor | Investimento de Longo Prazo

Para mais excelentes blogs você pode verificá-los lá embaixo (no final) do site em: “Leia Também”.

12. Crie um Blog Sobre Investimentos

Nada melhor do que analisar e compartilhar suas próprias experiências no mercado financeiro para aprender mais.

Ao compartilhar suas ideias com o grande público você irá naturalmente organizar de maneira mais clara seus pensamentos e procurará saber ainda mais sobre o assunto desejado.

A interação com os leitores lhe trará um feedback excelente e você sempre aprenderá algo novo com eles.

Aproveito para agradecer a todos vocês que estão lendo agora este artigo e sempre incentivaram este trabalho aqui no HC Investimentos.

Obrigado por deixar comentários, compartilhar artigos, trocar ideias através do twitter, facebook, email, criticar, sugerir…Só tenho a agradecer por esta oportunidade de interação. Vocês são demais!

Obrigado também a você, leitor silencioso (hehe) que, embora não costume deixar um comentário ou interagir nas redes sociais, está sempre lendo os artigos. Eu mesmo sou este tipo de leitor em vários blogs! 🙂

Criar um Blog Gratuito

Para criar um blog gratuito recomendo fortemente o uso do wordpress ao invés do blogger ou tumblr.

Já usei ambas plataformas e prefiro a usabilidade e excelente customização do wordpress.

Você pode montar temas incríveis e torná-los únicos, de forma adequada ao seu perfil.

Criar um Blog / Site Profissional

Caso queira partir para um próximo nível, você pode ter um domínio próprio, assim como serviço de hospedagem.

Nesta opção você é o dono do seu pedaço. As oportunidades para deixar o seu site único e de acordo com seu perfil são muito maiores.

Se você pretende levar um blog ou site a sério, recomendo visitar a página de ferramentas para blog para saber quais são exatamente os serviços que utilizo para gerenciar o HC Investimentos.

Lá você encontrará várias dicas de como montei este site e os serviços garimpados com bastante pesquisa para criar uma experiência única com os leitores.

13. Aprenda a Calcular a Rentabilidade de sua Carteira de Investimentos

Calcular a rentabilidade exata de uma carteira de investimentos não é tarefa fácil…

Imagine lidar com mais de 20 ativos, além de dividendos, imposto de renda, bonificações, subscrições, custos extraordinários e acompanhar o preço de mercado de cada ativo de su carteira.

Sim, gerenciar uma carteira de investimentos dá trabalho, assim como calcular com precisão sua rentabilidade.

Entretanto, existe um método que procura simplificar este tipo de trabalho para nós investidores e é utlizado pelos próprios fundos de investimentos.

Ele se chama: “Sistema de Cotas”

Você pode encontrar informações detalhadas sobre como calcular a rentabilidade de sua carteira de investimentos nestes dois artigos:

- Como Calcular o Retorno de um Investimento – Parte I

- Como Calcular o Retorno de um Investimento – Parte II

No final destes artigos você poderá baixar gratuitamente a planilha que desenvolvi explicando o sistema de cotas.

Conforme você já deve ter notado, eu adoro desenvolver planilhas práticas no excel.

Além destas planilhas divulgadas neste artigo você poderá encontrar diversas outras planilhas financeiras gratuitas aqui no site.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

14. Aprenda a Calcular a Volatilidade de sua Carteira de Investimentos

Calcular o risco (através da volatilidade) é tão importante como calcular o retorno de uma carteira ou investimento.

Através da volatilidade, medida através do desvio-padrão, você poderá analisar quais ativos são mais arriscados e quais são os mais seguros.

Deste modo, você poderá analisar mais facilmente a relação entre retorno e risco dos ativos.

Relembrando: Ativos com maior retorno (como ações) tendem a apresentar maior risco.

Você pode baixar a planilha que calcula a volatilidade de um ativo ou uma carteira de investimentos neste artigo:

Como Calcular o Risco (Volatilidade) de um Investimento

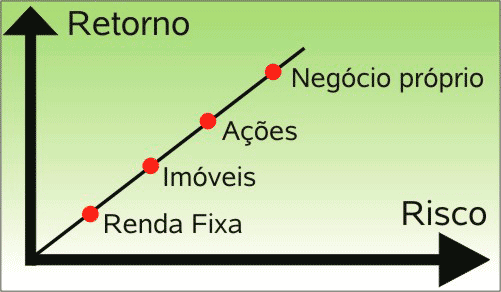

15. Lembre-se da Relação entre Risco x Retorno

Não existe almoço grátis!

Na teoria, ativos com maior retorno tendem a apresentar maior risco.

No curto prazo, esta afirmativa nem sempre se sustenta.

Porém, no longo prazo ela é bem mais clara.

Ações apresentam maior retorno (e risco) do que a poupança, por exemplo.

Veja o gráfico abaixo para entender melhor a relação risco x retorno:

crédito da imagem: Quero Ficar Rico

Tenham em mente esta imagem na hora de investir seu dinheiro.

Não cometa o mesmo erro que diversos investidores cometem ao olhar apenas o retorno de um ativo.

Além do comportamento passado não ser uma boa estimativa para o futuro em alguns casos (lembra-se do Cisne Negro?), estes ativos com maior retorno são também aqueles que apresentam o maior risco.

No caso das ações, por exemplo, temos o Ibovespa representado pelas large caps e o SMLL, índice de small caps.

Os números históricos mostram que ações com baixo valor de mercado (small caps) apresentam maior retorno do que as ações com alto valor de mercado (large caps).

E, como era de se esperar, elas também apresentam maior risco.

Portanto, tenha em mente que se você buscar maior retorno em seus investimentos terá de buscar maiores riscos.

A alocação de ativos é um método que visa maximizar esta relação risco x retorno, buscando apresentar o maior retorno dado um nível de risco ou um menor risco dado um nível de retorno.

16. Diversifique sua Carteira de Investimentos

Vou repetir um exemplo que ilustra claramente a importância de diversificar e como ela pode diminuir o risco de sua carteira de investimentos.

Texto do artigo 5 Vantagens da Alocação de Ativos que todo Investidor deve Conhecer:

Vamos supor que você é um investidor da Petrobrás (PETR4) e da Usiminas (USIM5). São grandes empresas (blue-chips), presentes na carteira de diversos investidores.

Nos últimos 365 dias (1 ano) elas apresentam o seguinte resultado: [dados até 06/06/2011]

PETR4: -15,0%

USIM5: -32,1%

Péssimos resultados…Perdem feio para o Ibovespa, Renda-Fixa, Fundos Imobiliários, entre outros.

Entretanto, se você diversifica não há motivos para se preocupar. O exemplo abaixo mostra exatamente como você deve pensar quando utiliza a alocação de ativos como estratégia.

O Benefício da Diversificação que pode salvar sua Carteira de Investimentos

Supondo que você aloca apenas 2% em cada um destes ativos, você terá uma perda de apenas -0,94% no total da carteira. [ (-15,0% * 2%) + (-32,1% * 2,0%) ] = -0,94%.

Portanto, se você, por exemplo, simplesmente alocar 10% em um título público indexado a Selic (LFT), cujo rendimento no mesmo período foi de 10% (aproximei 10,89% para facilitar as contas) você obtém uma rentabilidade de 1,00% no total da carteira. (10% * 10%) = 1,00%.

Resumo:

PETR4: -15,0% | 2,0% = -0,30%

USIM5: -32,1% | 2,0% = -0,64%

LFT: 10% | 10% = 1,00%

Resultado Final: Rentabilidade positiva de 0,06%. (1,00% – 0,94%)

Conclusão:

Apesar de você ter um ativo com rentabilidade negativa em -32,1% (USIM5), você conseguiu ter um rendimento positivo na carteira, pois diversificou entre outros ativos e soube definir corretamente o tamanho da posição entre ativos mais arriscados (ações) e menos arriscados (títulos públicos).

Note que neste exemplo utilizamos apenas 14% da carteira para mostrar os resultados finais. Se, por exemplo, você utilizasse os 86% restantes para investir nesta mesma LFT, obteria uma rentabilidade final de 8,66%. (10% * 96%) + (-15% * 2%) + (-32,1% * 2%) = 8,66%

O risco da carteira, mesmo possuindo ativos de alto risco pode ser minimizado, garantindo uma rentabilidade mais sólida ao longo do tempo.

E note utilizamos apenas 3 ativos neste exemplo. Na prática, quem segue os princípios da alocação de ativos diversifica entre vários ativos, o que auxilia ainda mais na redução do risco.

Observação:

Se você ainda aplica 100% em ações sugiro ler meus artigos sobre o tema.

3 razões para não investir todo o seu capital em ações: (Parte I) | Parte II | Parte III

17. Dedique Mais Tempo para Viver Melhor!

A partir de investimentos mais inteligentes você poderá ter mais tempo para aproveitar o melhor da vida sem ter de se preocupar excessivamente com dinheiro.

Pratique esportes.

Cuide de sua Saúde.

Descubra novos lugares, novas pessoas.

Meu desejo é que, seguindo algumas destas dicas de investimentos citadas no artigo, você possa desenvolver uma filosofia de investimentos em que:

1. Não seja preciso monitorar o mercado a todo instante

2. Você saiba exatamente o que fazer em momentos de crise

3. Você saiba evitar os maiores perigos ligados aos investimentos

4. Você possa planejar, gerenciar e atingir seus objetivos financeiros

5. Você aproveite o melhor da vida. Afinal, ser rico não é apenas ter dinheiro. É ter liberdade de escolha!

Crie seu próprio caminho, sua própria história!

The wisest men follow their own direction. ~ Euripides

Se algumas destas dicas ajudaram você a melhorar sua carteira de investimentos você irá adorar nosso MiniCurso sobre Investimentos.

São 10 lições simples e práticas com diversas outras dicas de investimentos, exclusivas para os leitores que estão na lista de email HC Investimentos.

Para conhecer o guia absolutamente completo sobre Tesouro Direto, visite esse link aqui.

(crédito das imagens: shutterstock.com)