Otimizar…Otimizar…Otimizar

É um conceito natural do ser humano.

Queremos otimizar nosso tempo, nossas tarefas, nossa vida…

E por que não: Otimizar nossa Carteira de Investimentos?

Este artigo será um guia completo de como você pode criar sua própria simulação de investimentos.

Ele irá buscar respostas para perguntas do tipo:

1. Qual alocação obteve o maior retorno desde 1994?

2. Qual alocação obteve o maior índice sharpe desde 1999?

3. Qual alocação obteve o menor risco desde 2006?

Você entendeu.

Otimizar uma carteira é saber qual é a melhor alocação de ativos para uma dada variável.

Após ler este guia de investimentos você saberá como utilizar o Excel na execução da otimização de carteiras.

Pronto para a leitura? Vamos lá!

O que é Otimização de Carteiras?

Conforme ressaltei no início do artigo, otimizar uma carteira é saber qual alocação de ativos produziu o melhor resultado de acordo com uma variável.

Um exemplo:

Analisando os dados desde 1994 você montou um carteira que gerou seguintes resultados:

Retorno: 20%

Risco: 10%

Porém, você quer testar novas alocações mantendo o mesmo retorno, mas diminuindo o risco.

Após realizar a otimização (veremos o processo detalhado ao longo do artigo), você chega ao novo resultado:

Retorno: 20%

Risco: 5%

Sua carteira apresenta o mesmo retorno. Porém, seu risco é 50% menor do que o da carteira anterior.

Logo, dizemos que esta carteira está otimizada para esta variável escolhida (Minimizar Risco).

Para calcular o retorno de um ativo/carteira de investimentos veja o artigo sobre calcular retorno mensal e anual.

Para calcular o risco, recomendo ler o artigo sobre a planilha de risco.

Otimização de Carteiras: Quais Variáveis Testar?

No exemplo acima mantivemos o retorno intacto e minimizamos o risco.

Porém, as opções para otimização são diversas.

As mais comuns são:

1. Maximizar o Retorno dado um nível de Risco.

2. Minimizar o Risco dado um nível de Retorno.

3. Maximizar a Relação Retorno / Risco.

4. Maximizar o Índice Sharpe.

5. Maximizar o Retorno dado uma Perda Máxima Esperada.

Todas estas variáveis serão mostradas através de exemplos claros e simples neste guia.

Porém, antes de mostrá-los, estou compartilhando com você o básico sobre a teoria de otimização de carteiras.

Deste modo, após ver os exemplos neste artigo, você poderá fazer seus próprios testes, entendendo exatamente o que está fazendo.

Por fim, perceberá que este assunto é muito importante para sua estratégia de investimento.

Após a introdução sobre o que é otimização de carteiras e quais são as variáveis mais comuns para otimizar, vamos as análises!

Otimização de Carteiras #1: Maximizando o Retorno dado um Risco (1994)

Nossa análise será baseada no período de Julho de 1994 até Julho de 2011.

Os dados utilizados são mensais. O retorno e risco apresentados são anualizados.

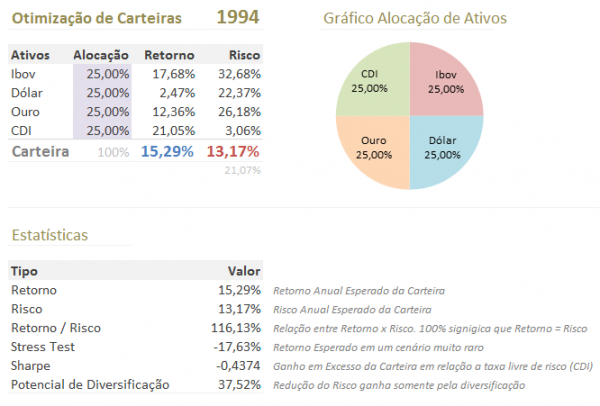

A carteira de investimentos que iremos otimizar terá os seguintes ativos e as seguintes alocações:

1. Ibovespa: 25%

2. Dólar: 25%

3. Ouro: 25%

4. CDI: 25%

Os retorno, risco e outros dados estatísticos podem ser observados na imagem abaixo:

clique na imagem para ampliar

Entretanto, esta carteira não está otimizada em diversos parâmetros.

Para começar, vamos maximizar o retorno desta carteira para o mesmo nível de risco atual.

Ou seja, iremos buscar um retorno acima de 15,29% para o mesmo risco de 13,17%.

Poderíamos testar várias alocações na mão…seria o caminho lógico para otimizar a carteira.

Porém, graças ao “poder” da tecnologia, podemos contar com um recurso do Excel que fará este trabalho em segundos.

Exatamente…segundos.

Trata-se da pouco conhecida e extremamente poderosa ferramenta SOLVER.

Você já ouviu falar nela?

Caso não saiba onde encontrá-la ou como utilizá-la, fique tranquilo.

Mostrarei neste artigo exatamente o que você precisa fazer, passo-a-passo, para otimizar uma carteira utilizando o Solver.

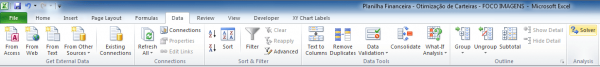

Solver no Excel: Como Ativá-lo e Usá-lo de forma Eficiente?

A principal razão de muitos desconhecerem o Solver é sua necessidade de ser ativado no Excel.

Você pode ativá-lo lendo o passo-a-passo da própria Microsoft: Excel 2003 | Excel 2007 | Excel 2010.

Utilizo a versão 2010 e, após ativado, ele aparece em “Data” (“Dados”).

Agora que você ativou a ferramenta do Solver vamos explorar todo seu potencial!

Prepare-se para conhecer o que uma otimização de carteiras é capaz de fazer.

clique na imagem para ampliar

Esta imagem já contém todos os dados preenchidos.

Vamos analisar um por um.

1. Objetivo (em vermelho):

É a célula que representa a variável que será otimizada.

No caso, buscamos otimizar o retorno dado um mesmo nível de risco.

2. Parâmetro (em laranja):

É onde você define se irá maximizar, minimizar ou chegar até um determinado valor.

No caso, a intenção é maximizar o retorno.

3. Células que Sofrerão Mudanças (em azul):

São as células que serão testadas através de várias iterações para atingir o objetivo desejado.

No caso, estas células representam a alocação em cada ativo da carteira.

4. Restrições (em verde):

Células que sofrerão restrições no momento de otimizar.

No caso, temos duas:

A primeira está na alocação da carteira (100%).

Afinal, não será permitido a alavancagem neste modelo.

A segunda está no risco da carteira (13,17%).

Como nosso intenção é maximizar o retorno mantendo o mesmo risco, devemos definir como restrição que o risco deve se manter inalterado.

Após colocar todos os dados necessários basta clicar em “Solve” ou “Resolver”.

A ferramenta realizará várias iterações por segundo buscando atingir o objetivo definido.

Quanto mais células sofrerem mudanças e//ou restrições maior será o tempo gasto pela ferramenta.

Sua velocidade também dependerá da velocidade de seu computador.

Nos testes que realizei, a otimização sempre foi concluida em segundos.

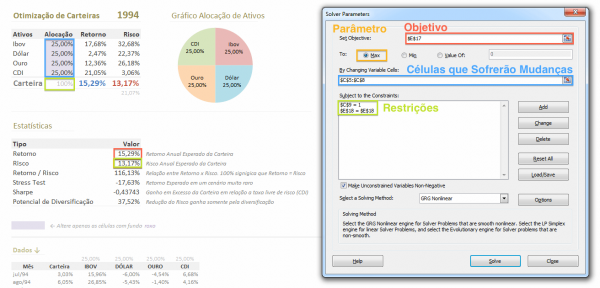

O Resultado Final:

clique na imagem para ampliar

Agora o retorno anual da carteira é de 21,28% contra os 15,29% anteriores.

Ganhar +6% ao ano durante 17 anos faz uma ENORME diferença.

Suponha que o investidor iniciou seus investimentos com R$ 100.000 (R$ 100 mil).

Na carteira não-otimizada ele terminaria com aproximadamente R$ 1.100.000 (R$ 1,1 Milhões).

Já na carteira otimizada sua carteira estaria valendo aproximadamente R$ 2.700.000 (R$ 2,7 Milhões).

Um valor quase 2,5 vezes maior do que a primeira…e com um acréscimo de R$ 1,6 Milhões!

No quadro final do Solver, você poderá escolher manter os resultados da otimização.

Se assim decidir, a alocação da carteira (retângulo azul) irá permanecer com os novos dados.

Alocação de 39,18% em Ibovespa e 60,82% em CDI.

Caso contrário, ao optar por restaurar os valores originais, a alocação voltará para 25% | 25% | 25% | 25%.

Clique em OK para confirmar sua escolha e pronto!

Simples assim.

Quem disse que otimização de carteiras era um bicho de 7 cabeças?! 🙂

Não quero parar por aqui…

Afinal, o período de 1994 até meados de 2003 apresenta taxas de juros muito altas.

Precisamos analisar mais cenários, novos períodos, novas variáveis.

Enfim…novos testes.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

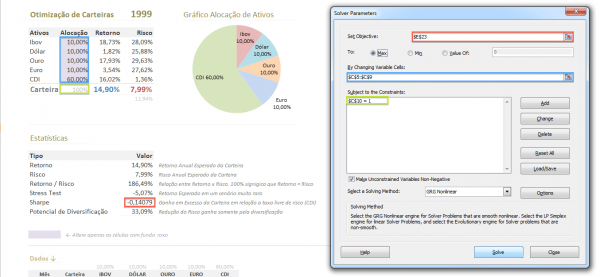

Otimização de Carteiras #2: Maximizando o Índice Sharpe (1999)

O período desta nova análise vai de janeiro de 1999 até julho de 2011.

Foi acrescentado o ativo Euro na análise.

Os ativos disponíveis para investimento, a alocação definida previamente e as estatísticas da carteira você pode ver na imagem abaixo:

clique na imagem para ampliar

Objetivo da Otimização: Maximizar Índice Sharpe

Mudando: A alocação da carteira

Com as Restrições: A alocação total da carteira deve ser 100%.

Note que o índice sharpe da carteira antes da otimização é negativo.

A escolha do índice para maximização é interessante pois promove os seguintes benefícios:

1. Procura Aumentar o Retorno para um patamar acima do CDI.

Afinal, é a condição inicial para o sharpe da carteira apresentar retorno positivo.

Lembre-se da fórmula.

Sharpe = (Retorno da Carteira – Retorno do CDI) / Risco da Carteira

2. Tenderá a Reduzir o Risco da carteira.

Quanto menor o denominador da equação (menor risco da carteira) melhor.

Logo, maximizar o índice sharpe é uma decisão inteligente para se utilizar em uma otimização de carteiras e para se ter em mente quando montar sua alocação de ativos.

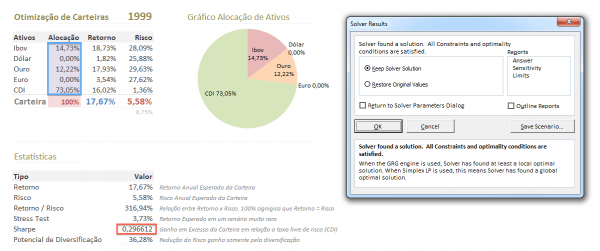

Resultado:

clique na imagem para ampliar

Objetivo: Aumentou o índice shapre. 0,296612 contra -0,14079.

Nova Alocação: Aumentou posição em CDI e Ouro. Reduziu Ibovespa e eliminou Dólar e Euro.

O retorno da carteira aumentou de 14,90% para 17,67%. (+2,77%)

O risco da carteira foi reduzido de 7,99% para 5,58%. (-2,41%)

Portanto, a otimização conseguiu aumentar o retorno da carteira além de reduzir o seu risco.

Excelente resultado!

Pronto para o próximo estudo?

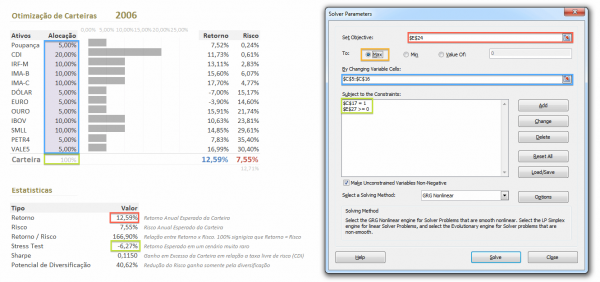

Otimização de Carteiras #3: Limitando a Perda Máxima Esperada (2006)

O período desta nova análise vai de janeiro de 2006 até julho de 2011.

Vários ativos foram acrescentados.

Dentre eles, índices de Renda-Fixa que espelham os títulos públicos, índice de small caps e duas blue-chips.

Os ativos disponíveis para investimento, a alocação definida previamente e as estatísticas da carteira você pode ver na imagem abaixo:

clique na imagem para ampliar

Objetivo da Otimização: Maximizar Retorno

Mudando: A alocação da carteira

Com as Restrições:

1. A alocação total da carteira deve ser 100%.

2. O Stress Test, indicado pelo pior retorno esperado da carteira deve ser maior ou igual a 0%.

Comentários:

Antes da otimização, a carteira apresenta um retorno de 12,59% e um retorno mínimo esperado de -6,27%.

O cálculo para o stress test considera o -2,5 desvio-padrão.

Ou seja, uma ocorrência próxima de 2%.

Poderíamos dizer que é uma ocorrência rara, porém, possível.

A fórmula utilizada é a seguinte:

Retorno Anual da Carteira – 2,5 * Risco da Carteira.

12,59% – 2,5 * 7,55% = -6,27%.

A restrição pelo stress test é muito importante pois considera o perfil de risco do investidor.

Você pode não saber exatamente qual o número correto para o risco adequado para sua carteira de investimentos.

Mas pode definir qual seria o retorno que o deixaria bem desconfortável.

Neste caso, o investidor deseja que o retorno mínimo esperado da sua carteira seja 0%.

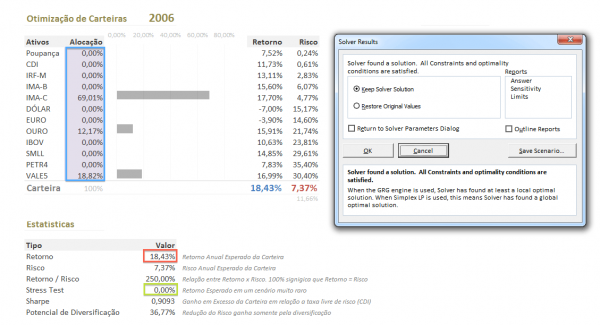

Resultado da Otimização:

clique na imagem para ampliar

Objetivo: Aumentou o retorno da carteira de 12,59% para 18,43%.

Manteve a condição em que o retorno mínimo esperado fosse de 0%.

Nova Alocação: Apenas 3 ativos: IMA-C, Ouro e VALE5.

O retorno da carteira aumentou de 12,59% para 18,43%. (+5,84%)

O risco da carteira foi reduzido de 7,55% para 7,37%. (-0,18%)

Portanto, a otimização conseguiu aumentar o retorno da carteira além de reduzir o seu risco.

E melhor, satisfez a condição de que a carteira, em 98% do tempo apresente retornos positivos.

Para terminar, analisaremos um último caso de otimização com dados desde 2008.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

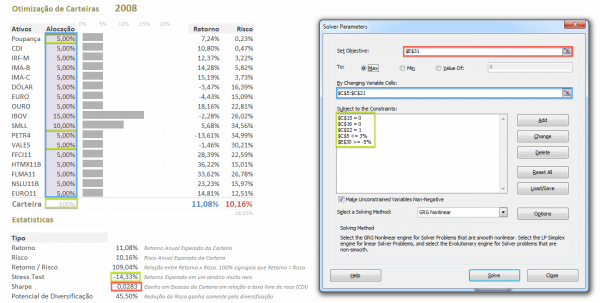

Otimização de Carteiras #4: Multi-Variáveis (2008)

O período desta nova análise vai de janeiro de 2008 até julho de 2011.

Foram acrescentados 5 fundos imobiliários como opções de investimentos.

Neste caso, analisaremos uma otimização com diversas variáveis.

A intenção é mostrar que o limite para otimização está na sua própria criatividade e necessidade.

Os ativos disponíveis para investimento, a alocação definida previamente e as estatísticas da carteira você pode ver na imagem abaixo:

clique na imagem para ampliar

Objetivo da Otimização: Maximizar Retorno

Mudando: A alocação da carteira

Com as Restrições:

1. A alocação total da carteira deve ser 100%.

2. A alocação em PETR4 e VALE5 deve ser de 0%.

Na prática, seria optar por ETFs ao invés de ações individuais.

A alocação em poupança deve ser inferior a 3%.

Stress Test deve apresentar número acima de -5%.

Comentários:

Antes da otimização a carteira apresenta um retorno de 11,08% e um risco de 10,16%.

Note que não é uma carteira muito ruim dado que o período 2008-2011 não foi nada favorável para a Bolsa.

Ademais, o índice sharpe da carteira já é positivo, no valor de 0,0283.

Porém, a otimização poderá deixá-lo ainda melhor.

E, com mais opções de investimentos, a eficácia desta ferramenta es expande.

Lembre-se: Quanto mais ativos disponíveis, maiores são as possibilidades de combinação.

Ter alternativas de investimentos é fundamental em uma estratégia de alocação de ativos.

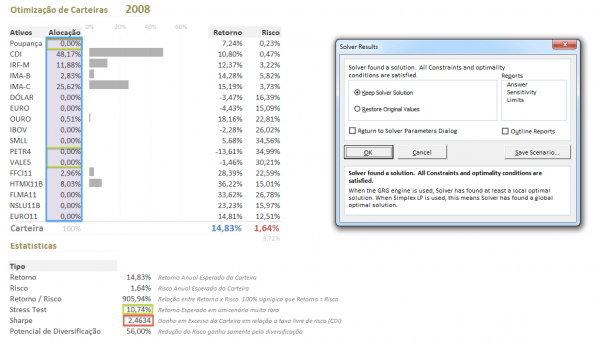

Resultados:

clique na imagem para ampliar

Objetivo: Aumentou o índice sharpe de 0,0283 para 2,4634.

Manteve todas as restrições definidas anteriormente.

Nova Alocação: Novamente com grande participação em CDI.

Aproveitou também a diversificação intra-classe dos títulos públicos através dos índices IRF-M (pré-fixados), IMA-B (indexados a inflação) e IMA-C (indexados ao IGP-M).

O retorno da carteira aumentou de 11,08% para 14,83%. (+3,75%)

O risco da carteira foi reduzido de 10,16% para 1,64%. (-8,52%)

Esta nova carteira é uma beleza de otimização.

Além de aumentar o retorno em 3,75% conseguiu reduzir o risco em -8,52%.

Seu índice sharpe é maior do que 2, algo bem raro de se encontrar no mercado.

Ademais, seu potencial de diversificação é bastante alto, de 56%.

Quer melhor dica de investimentos do que esta?

Você está pronto para fazer suas próprias otimizações?

Baixe a Planilha de Otimização de Carteiras

Esta planilha é fruto de um extenso trabalho para simplificar o conceito sobre otimização de ativos.

Através dela e com os conhecimentos adquiridos neste artigo você poderá fazer seus próprios testes.

Todos os dados e gráficos utilizados para elaborar esse artigo você pode baixar clicando no botão abaixo.

Antes de fazer qualquer teste com a planilha eu preciso que você leia atentamente as palavras finais deste artigo.

Fique tranquilo, é conhecimento adicional e que você precisa ter em mente na hora de otimizar carteiras.

Aproveite também para saber o que podemos aprender após estes 4 casos de otimização que estudamos.

Otimização de Carteiras: Perigos que Você Precisa Evitar

Voltando ao início do artigo, é natural do ser humano querer otimizar.

Essa ambição por si só é saudável. O problema, é quando é utilizada de modo extremo e incorreto.

A sensação de ganhar +6% ao ano com o mesmo risco pode ser tentadora…mas…

Lembre-se: Estamos analisando dados passados, correto?

Logo, “rentabilidade passada não é garantia de rentabilidade futura“.

Você conhece esta frase.

E, caso ainda não esteja convencido de sua importância, tenho um estudo para você.

O tema é otimização de carteiras e mostra com números o poder desta simples frase.

No magnífico livro The Intelligent Asset Allocator, um dos meus autores favoritos, William Bernstein, realizou um importante experimento.

Ele separou um grande período da história do mercado americano de 5 em 5 anos.

Após os primeiros 5 anos ele analisou o retorno e risco dos ativos e, deste modo, chegou a uma carteira otimizada, que apresentou o melhor retorno neste período de 5 anos.

Logo, sua intenção era replicar para os próximos 5 anos a carteira com o retorno máximo verificado nos últimos 5 anos.

E foi fazendo este processo sempre após 5 anos.

Verificava a carteira de maior retorno nos últimos 5 anos e a replicava para os próximos 5.

O resultado?

Pasmem…De 1970 até 1998 a carteira que era otimizada de 5 em 5 anos teve um retorno anual de 8,40%.

Porém, o mercado apresentou um retorno anual de 15,79%.

Praticamente o dobro da carteira otimizada…

A lição?

Retornos, Riscos e Correlações nos ativos são variáveis dinâmicas.

Logo, se um ativo apresentou o melhor retorno nos últimos 5 anos ele provavelmente não irá repetir este feito nos próximos 5 anos.

O caso do CDI é um ótimo exemplo.

Desde Julho de 1994 ele apresenta um retorno anual de 21,05% e um risco anual de 3,06%.

O Ibovespa, sendo um ativo bem mais arriscado, apresenta um retorno de 17,68% e um risco de 32,68%.

Devemos, portanto, acreditar que este padrão irá se manter nos próximos 20 anos?

Não. E digo o porquê.

No período de 1994 até 2003 os juros básicos no Brasil eram extremamente altos. Acima de 20%, chegando a valores acima de 50%.

Deste modo, quem iria se arriscar investindo em ações, em um mercado de capitais extremamente jovem?

Os números mudam bastante quando analisamos períodos após 1999.

Resumindo, estes são os perigos da otimização de carteiras.

1. Focar demais no passado e acreditar que os dados irão se manter no futuro.

2. Pressupor que as variáveis são estáticas e não dinâmicas.

3. Cair na armadilha da busca pela alocação de ativos perfeita.

Sendo assim, por que otimizar uma carteira de investimentos?

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Otimização de Carteiras: Conheça Seus Benefícios

Se você não pode utilizar dados passados para prever o futuro, por que deveria praticar a simulação e otimização de carteiras?

Simples.

É a diferença básica entre tentar prever o resultado de um evento e utilizar conceitos estatísticos para definir as probabilidades de um evento.

É o que difere um investidor amador de um investidor inteligente.

Você não precisa replicar o portfólio otimizado, mas pode buscar entender o porquê ele apresenta o melhor resultado.

Por exemplo:

Caso #1 – Títulos Indexados a Selic: Por Que Você Deve Investir Neles?

Você notou a marcante presença do CDI em todas as carteiras otimizadas?

Investimentos atrelados a Selic são extremamente importantes para diversificação.

Sua grande eficácia está justamente nos momentos de crise e alta volatilidade.

A rentabilidade destes títulos será sempre positiva, enquanto diversos outros ativos apresentarão rentabilidade negativa.

Ações caem.

Fundos Imobiliários perdem atratividade.

Títulos Pré-Fixados e Indexados a Inflação podem apresentar perdas com a alta dos juros futuros.

As correlações entre estes investimentos aumenta bastante nestes períodos devido as diversas baixa.

Entretanto, os títulos indexados a Selic sempre irão apresentar resultados positivos e com baixíssimo risco.

Logo, é um tipo de ativo que deveria fazer parte da carteira de qualquer tipo de investidor.

Graças a Otimização de Carteiras você comprovou este benefício.

Não está convencido?

Leia o próximo caso abaixo.

Caso #2 – Títulos Indexados ao IGP-M: Memórias Póstumas de uma NTN-C

Antigamente (até 2007 se não me engano) o Tesouro Nacional disponibilizava títulos indexados ao IGP-M, as chamadas NTN-Cs.

Era mais uma opção de diversificação para os investidores, já que garantiam rentabilidades indexadas ao IPCA (NTN-B) e IGP-M (NTN-C), os dois principais índices de inflação do país.

Entretanto, após decisão do próprio Tesouro, os títulos de compra foram retirados do mercado.

Analisando os dados hoje com o auxílio da otimização de carteiras podemos ver o quanto esta decisão prejudicou os investidores.

Note que a NTN-C está presente em TODAS as carteiras otimizadas em que estava disponível como investimento.

Não é por acaso. É um ativo com características exclusivas, já que promove indexação ao IGP-M, índice de inflação mais volátil do que o IPCA.

Seus dados de retorno e risco são, inclusive, melhores do que o IMA-B.

Retorno Anual desde 2006: 17,70% (NTN-C) x 15,60% (NTN-B)

Risco Anual desde 2006: 4,77% (NTN-C) x 6,07% (NTN-B)

Moral da História: Ativos exclusivos, que promovem alguma indexação a um importante índice tendem a ser ótimas opções para preencher uma alocação de ativos.

E, para fechar os estudos de casos, vamos ao caso #3.

Caso #3 – Ouro: Safe Heaven em Momentos de Pânico

Você já deve ter ouvido que o Ouro é um ativo bem procurado por investidores nos momentos de crise.

Ele atua como um porto seguro toda vez que a economia tende a sair fora dos eixos.

O motivo?

O Ouro é uma moeda que não pode ser impressa pelos Bancos Centrais.

Possui uma oferta limitada (escassez) e um valor intrínseco do metal.

Não vou me alongar muito, mas quero que você note uma coisa:

O Ouro esteve presente nas carteiras otimizadas desde 1999.

Seu alto retorno é um dos fatores de sucesso.

Desde 1999, o Ouro apresenta um retorno anual (de 17,93%) superior ao CDI (16,02%).

Saiba absolutamente tudo sobre o investimento em ouro AQUI.

A tendência pode não se manter (acho pouco provável).

Porém, sua correlação negativa com a Bolsa e seu alto retorno o coloca como um ativo único, com excelente potencial de diversificação.

Conclusão

A Otimização de Carteiras é como a Energia Nuclear.

Pode ser utilizada para o bem, como geração de energia…

…Ou utilizada para o mal, como material bélico.

Você pode usar a Otimização de Carteiras para aprende sobre ativos exclusivos e que apresentam excelente potencial de diversificação…

…Ou usá-la com a intenção de replicar resultados passados.

Seu potencial é enorme, assim como seus riscos quando mal utilizada.

A diferença está somente em quem a utiliza.

Espero que a partir deste guia de investimentos você possa realizar seus próprios testes e verificar ativos que possam se adequar ao seu próprio e único perfil de investimentos.

Em otimização de carteiras o limite está na nossa criatividade.

Teste, Teste, Teste e Continue Testando.

Analise o que pode funcionar. Mas também não esqueça de verificar o que não funciona.

I didn’t fail the test, I just found 100 ways to do it wrong. ~ Benjamin Franklin

E se tiver algum momento “Eureka!” compartilhe conosco! 🙂

(crédito das imagens: shutterstock.com)