O termo Fronteira Eficiente advém dos estudos de Harry Markowitz sobre a relação entre retorno, risco e correlação dos ativos. As bases da alocação de ativos.

O termo Fronteira Eficiente advém dos estudos de Harry Markowitz sobre a relação entre retorno, risco e correlação dos ativos. As bases da alocação de ativos.

Considerado o pai da Moderna Teoria dos Portifólios, Harry Markowitz observou que o risco individual de um investimento não é tão importante como o conjunto de todos os investimentos de um portifólio.

Cada investimento possui um determinado risco e retorno esperado.

Porém, se adicionarmos vários investimentos em um portifólio, o risco e retorno esperado, atuando em conjunto, podem se mostrar mais eficientes do que em um investimento isolado.

The sum is greater than the whole of its parts

Retorno e Risco: Dois Ativos

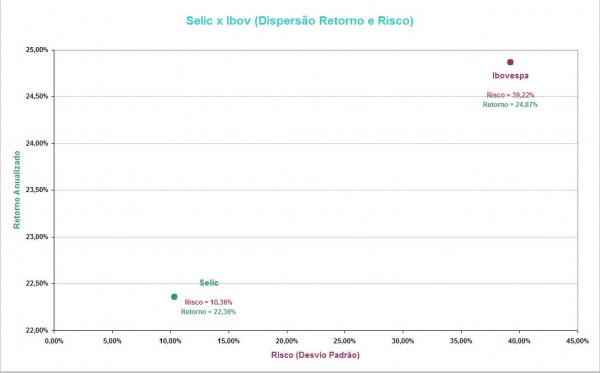

Para facilitar as explicações iremos tomar um modelo de apenas dois ativos: Ibovespa e Selic.

No gráfico a seguir podemos ver mais claramente onde se situam estes dois diferentes tipos de investimento em relação ao seu risco (desvio-padrão) e seu retorno anualizado.

Os dados que serão utilizados neste artigo incluem o período de Julho-1994 até Julho-2009.

Observando os pontos que mostram a dispersão entre os ativos vemos que a bolsa possui um retorno (eixo Y) maior que a renda-fixa.

Porém também possui um risco (eixo X) maior.

Afinal, como vocês já sabem, não há almoço grátis.

Embora não exista de fato almoço grátis eu vou mostrar como a alocação de ativos nos ajuda a melhorar nossa carteira, deixando esta mais eficiente.

Fronteira Eficiente: Ibovespa e Selic

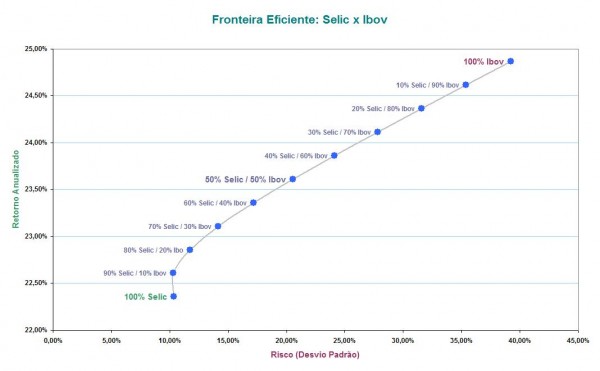

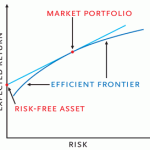

Aqui vemos a clássica Fronteira entre Risco e Retorno de Harry Markowitz.

Devemos tirar daqui o conceito que portifólios mais eficientes são aqueles que se situam mais a Norte-Oeste possível.

Nesta região temos maior retorno e um menor risco.

Interessante observar também que uma alocação de 90% Selic e 10% Ibov é mais eficiente do que 100% Selic pois tem um retorno mais elevado (está mais acima, ao Norte) e tem um risco menor (está mais à esquerda, à Oeste).

Neste caso, o portifólio 90% selic e 10% Ibov seria o que denominamos minimum risk portifolio (portifólio de risco mínimo), já que apresenta o menor risco possível dentro das diferentes combinações.

Esse é um dado que costuma gerar surpresa.

Como a adição de um ativo individualmente mais arriscado pode baixar o risco do portifólio como um todo? Bem-vindo aos benefícios da diversificação.

A diversificação entre estes 2 ativos nos ajuda a montar um portifólio mais eficiente do que se estivéssemos apenas em 1 deles.

Fronteira Eficiente e Teoria Moderna dos Portfólios

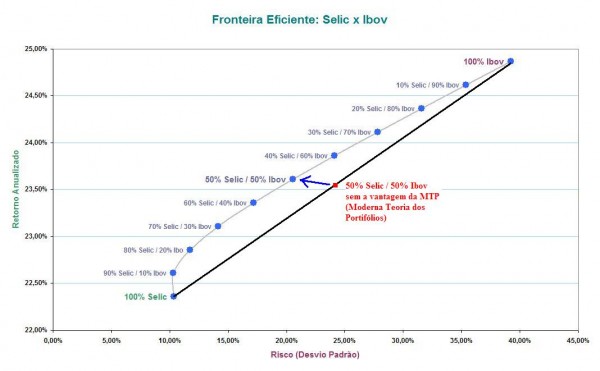

Sem o apoio da moderna teoria dos portifólios, não utilizando os benefícios da diversificação, estaríamos teoricamente nesta linha (em preto) entre os dois ativos.

Esta linha (teórica) representa a média entre os retornos e riscos das diferentes proporções entre Ibov e Selic.

Por exemplo: Em um portifólio com 50% Ibov e 50% Selic seria como se pegássemos o retorno do Ibovespa e da Selic e dividirmos por 2, assim como seus riscos (ponto em vermelho).

A linha representa uma ligação entre os pontos de 100% ibov e 100% Selic.

Entretanto, com a diversificação conseguimos nos situar sempre em um ponto melhor do que estaríamos nesta linha teórica.

O portifólio com 50% Ibov e 50% selic teria um retorno esperado maior, além de um risco menor.

Aí estão as vantagens da diversificação, apoiadas na Moderna Teoria dos Portifólios e na Fronteira Eficiente, cunhada por Harry Markowitz.

Resumo Fronteira Eficiente

Diversificando, estaremos sempre em um ponto mais eficiente do que o seu correspondente nesta linha teórica.

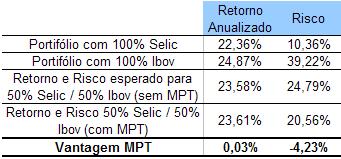

Na tabela abaixo vemos a diferença entre portfólios com a vantagem da Moderna Teoria dos Portfólios (em inglês Modern Portfolio Theory ou MPT) e sem esta.

Baixe a Planilha com os Dados e Gráficos

Todos os dados e gráficos utilizados para elaborar esse artigo você pode baixar clicando no botão abaixo.

Conclusão

A diversificação entre investimentos é importante para melhorar a relação risco/retorno do portfólio, deixando-o mais eficiente para se adequar melhor ao nosso perfil.

Explore nosso guia de alocação de ativos para mais artigos como este!

Gostou do artigo? Compartilhe!