Este post é mais uma atualização da série publicada sobre minha carteira pessoal de investimentos, a Carteira HC Investimentos. Clique no link para ter acesso a leitura de todos os meses de publicação.

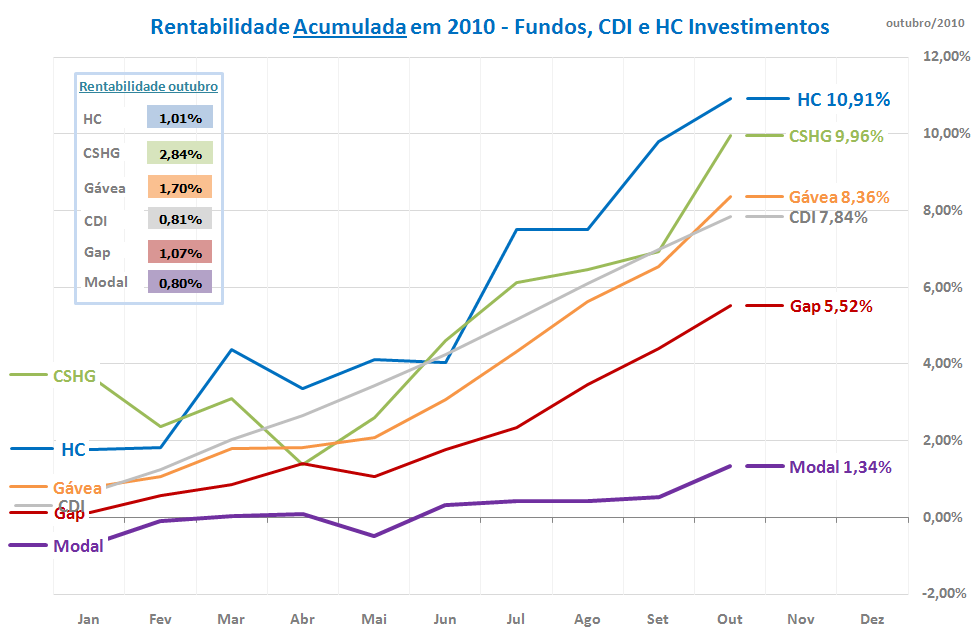

Mais um mês positivo para a Carteira HC Investimentos. Com uma rentabilidade de +1,01% no mês de outubro/2010, a carteira acumula +10,91% no ano. Um ótimo resultado para um ano em que a Bolsa está com uma rentabilidade de apenas 3,03%.

Comparação de Rentabilidade

Os Fundos Multimercados que utilizo como benchamarks da eficiência de minha gestão tiveram um bom mês, recuperando boa parte do atraso em relação ao mês anterior. Após este mês, 2 fundos superam o CDI e 2 fundos estão abaixo do CDI.

Acompanhe no gráfico abaixo a evolução da rentabilidade acumulada da Carteira HC Investimentos e de seus benchmarks.

A Carteira HC Investimentos continua superando todos os seus benchmarks em 2010.

O excelente fundo Verde da Credit Suisse Hedging-Griffo teve o melhor desempenho no mês [+2,84%], tirando boa parte da folga que eu havia conseguido após o mês de agosto. A diferença agora é de menos de 1%. O que vocês acham? Será que conseguirei fechar o ano acima deste lendário fundo que, no momento, está com quase R$ 2,5 Bilhões sobre gestão? Façam suas apostas! rsrs

É importante lembrar que o benchmark oficial sempre será o CDI, porém, ao adicionar os melhores fundos multimercados como comparação, traçamos um objetivo de se equiparar a indústria de fundos profissionais.

Que tal analisarmos em detalhes a Carteira HC Investimentos para compreendermos seu desempenho no mês e no ano?

Alocação Inicial | Outubro/2010

A alocação de uma carteira de investimentos é responsável por praticamente 90% de seus resultados no longo prazo. Portanto, mais importante do que market timing e a escolha de ativos (asset picking) é a alocação que você define para cada ativo de seu portfólio.

A alocação de uma carteira de investimentos é responsável por praticamente 90% de seus resultados no longo prazo. Portanto, mais importante do que market timing e a escolha de ativos (asset picking) é a alocação que você define para cada ativo de seu portfólio.

Caso deseje ver os detalhes de como chegamos à esta alocação veja os comentários que fiz sobre a alocação final no mês de setembro de 2010 sobre a Carteira HC Investimentos.

Rentabilidade dos ativos da Carteira no mês

Analisando a rentabilidade mensal de cada ativo podemos compreender o porquê do resultado de +1,01% da carteira HC Investimentos no mês. Em detalhes:

Analisando a rentabilidade mensal de cada ativo podemos compreender o porquê do resultado de +1,01% da carteira HC Investimentos no mês. Em detalhes:

1. Renda-Fixa (+1,19%). A leve queda dos juros futuros foi responsável pelo bom rendimento dos títulos prefixados (LTN 2012 e 2013) e indexados à inflação (NTN-BP 15), já que um diminução nas taxas reflete maiores preços. No geral, o resultado da carteira de Renda-Fixa, no valor de +1,19%, foi ligeiramente acima do CDI no mês, de 0,81%.

2. Fundos Imobiliários (+1,35%). A rentabilidade da carteira de Fundos Imobiliários ficou acima do CDI, com uma valorização de 1,35% contra 0,81% do CDI. Não houve nenhum destaque isolado neste mês. Podemos citar como destaque a rentabilidade de todos os FII acima do CDI, e sem IR. Como é bom investir em Fundos Imobiliários!

3. Câmbio (+4,05%). A carteira de câmbio teve um desempenho positivo de +4,05%. Tal valor foi totalmente influenciado pela excelente rentabilidade do Ouro no mês [+7,67%]. Somente no ano de 2010, o Ouro está com uma valorização de 29,04%. Impressionante não?!

Cautela! Apesar de todas às críticas a desvalorizando o Dólar frente à outras moedas em uma recente “guerra cambial”, não acredito que o Ouro possa manter esta alta rentabilidade no longo prazo. Portanto, mesmo existindo algum fundamento para a valorização do Ouro (enfraquecimento da principal moeda mundial), o momento agora é de cautela em relação ao Ouro.

4. Ações (+0,66%). A carteira de ações, composta pelo ETF PIBB11 e pela Petrobrás (PETR4), teve um desempenho inferior ao Ibovespa no mês, garantindo uma rentabilidade de +0,66% contra os +1,79% do Ibovespa. PETR4 detonando a carteira neste mês. rsrs

A “magia da alocação de ativos”. Durante meados do mês, ao atualizar minha planilha, notei que a PETR4, comprada a R$ 26,01, estava sendo negociada perto de R$ 24,50. Sua rentabilidade no mês já estava em -11%. Ao ver este valor logo pensei: “Putz, com certeza estou no negativo neste mês…”. Entretanto, ao atualizar todos os outros ativos, minha surpresa: +0,05%.

Alocação de ativos é isso! Ao dimensionar corretamente a alocação de cada ativo de seu portfólio, algumas perdas severas serão apenas uma leve brisa no conjunto total. Perder horas de sono pensando sobre todas as variáveis do plano de capitalização da Petrobrás? Não…Devemos sempre pensar no conjunto (na carteira) e definir bem a alocação que desejamos em cada ativo para não sermos surpreendidos. Afinal:

“O todo é maior do que a soma das partes”

Operações realizadas durante o mês

Nenhum operação foi realizada neste mês. Aproveitando o Dólar baixo, resolvi não investir em ativos financeiros, mas sim em ativos intelectuais. Paguei 2 cursos de Excel (um avançado e outro sobre VBA). Ambos, online, em inglês e, obviamente, com pagamento em Dólar.

Para os fanáticos por Excel, assim como este que vos escreve, clique nestes links para saber maiores informações sobre os cursos (Excel Hero Academy | VBA Boot Camp). Entretanto, eles já supõem que você tem uma boa bagagem, até porque são cursos mais avançados. Recomendo!

PS – Se você ainda não fez o downlaod gratuito da planilha para planejamento financeiro que desenvolvi, não perca tempo e clique neste link.

Alocação da carteira | Final de outubro:

Alocação Final. Não foram realizadas grandes mudanças na alocação da carteira, apenas um leve aumento na alocação em Cash (Conta Corrente).

Alocação Final. Não foram realizadas grandes mudanças na alocação da carteira, apenas um leve aumento na alocação em Cash (Conta Corrente).

Cenários e Estratégias

1. Renda-Fixa. Não pretendo mexer tão cedo na carteira de títulos públicos e privados. Somente uma grande variação nas taxas de juros futuros poderia dar margem para um possível realocação. No momento, estou satisfeito com esta alocação concentrada em pré-fixados e indexados a inflação.

2. Fundos Imobiliários. Esta classe de ativos está avançando fortemente em 2010, mesmo com uma subida na Selic. Como o fundo Rio Bravo Renda Corporativa (FFCI11) possui maior alocação em relação aos demais, os recursos de uma possível venda de lotes excedentes viriam deste fundo, trazendo a alocação para um patamar perto dos 3%, como os outros fundos.

3. Câmbio. Com o fechamento desta última sexta-feira (05/11/2010), o dólar está com uma cotação de R$ 1,678, patamar abaixo dos R$ 1,70 em que julgava ser um bom suporte de curto prazo para o Dólar. Assim sendo, vejo que possíveis novos aportes poderiam ir para o Dólar, visando aumentar um pouco a proteção de minha carteira.

4. Ações. Caso a Bolsa continue subindo forte, uma venda de PIBB11 pode ajudar a garantir os bons resultados, mantendo o risco sob controle. Bolsa acima de 75.000 pontos liga novo alerta. Bolsa acima de 80.000 pontos seria um momento para uma possível venda de PIBB11.

5. PETR4. Não pretendo manter uma ação individual em meu portfólio no longo prazo. Portanto, acredito ser um investimento de curto/médio prazo. Um patamar por volta dos R$ 29,00 me faria vender a ação, até mesmo para, no caso da Bolsa continuar subindo, aliviar minha alocação em Ações, que está no patamar de 30%.

6. Aportes Mensais. Possivelmente irá para o Dólar visando equilibrar a relação risco x retorno da carteira, em busca de uma maior proteção, já que a Bolsa volta a estar próxima de seu topo histórico e o Dólar convergindo para perto de sua mínima alcançada em 2008.

Conclusão

Seguimos confiantes de que uma diversificação adequada de uma carteira pode gerar excelentes resultados de longo prazo, além de um ótimo controle de risco. A rentabilidade de +10,91% no ano reflete um percentual em relação ao CDI de 139,95%, já incluindo todos os custos, sendo portanto, uma rentabilidade líquida.

Opinião dos leitores. E vocês meus amigos? Como está a alocação de suas carteiras? A rentabilidade líquida neste ano tem lhes agradado? Como tem equacionado a relação entre retorno e risco de suas carteiras?

Expresse sua opinião nos comentários. Tenho certeza de que poderemos ter ótimas reflexões.

Gostou do artigo? Compartilhe!