Este artigo faz parte da série Planilhas Financeiras.

Investir em fundos imobiliários ainda é uma novidade para muitos investidores.

A inexistência de materiais educacionais como livros, palestras e cursos dificulta a compreensão sobre o que são os fundos imobiliários, como investir neles e como precificá-los.

Junto com o consultor Sérgio Belleza, amigo e parceiro de trabalho do site fundoimobiliario.com.br, buscamos trazer para o investidor todas as informações necessárias para investir com tranquilidade nos fundos imobiliários.

Ademais, já abordei assuntos sobre:

- Como calcular a rentabilidade dos fundos imobiliários

- 5 tipos de gráficos que te ajudarão a investir nos fundos imobiliários

- Análise BCFF11

- Análise EXC11B

Após analisar e investir em fundos imobiliários por mais de 2 anos, formulei um modelo pessoal de precificação que tem me ajudado a garimpar os promissores fundos imobiliários sem incorrer em grandes riscos.

Um exemplo foi o Rio Bravo Renda Corporativa (FFCI11), em que comprei a R$ 1,26 e vendi recentemente a R$ 1,75 + rendimentos mensais com um lucro em torno de 50% em apenas 1 ano.

Neste artigo compartilharei:

- Modelo de cálculo do preço justo dos fundos imobiliários em 10 simples passos

- Planilhas utilizada na criação do modelo para download grátis

Dados de Entrada do modelo

1. Rendimentos Mensais

Assim como nos modelos de valuation para ações, definir o fluxo de caixa futuro é uma das tarefas mais importantes e, muitas vezes complicada, para um bom cálculo do preço justo.

No caso dos fundos imobiliários temos, basicamente, 3 categorias de fluxo de caixa, através dos rendimentos mensais:

I. Constantes

Caso do fundo Europar (EURO11), que desde agosto/2008 distribui o rendimento de R$ 1,36 por cota.

É importante citar também os fundos que garantem um rendimento mensal mínimo através de seu regulamento, como o Fundo Floripa Shopping (FLRP11B), que distribui mensalmente R$ 8,80 por cota.

II. Praticamente Constantes

São fundos que distribuem um rendimento muito próximo de uma média.

Um exemplo é o Fundo Hospital Nossa Senhora de Lourdes (NSLU11B), cujo rendimento se dá em torno dos R$ 1,56 por cota, embora este valor não seja preciso todo mês, variando entre R$ 1,53 e R$ 1,60.

III. Inconstantes

Fundos cujo rendimento tem grandes variações de mês em mês. Um exemplo é o Fundo Panamby (PABY11), que às vezes distribui R$ 0,1302 por cota e em outro mês R$ 1,7547.

Você pode ver o rendimento mensal destes fundos, além da sua evolução nos últimos 12 meses através deste gráfico que produzo para o site fundoimboliario.com.br.

Método Utilizado

Portanto, uma solução para amenizar o problema de existirem diversas categorias de distribuição de rendimentos, optei por utilizar um método simples e eficaz: média do rendimento distribuído nos últimos 12 meses.

Caso o fundo tenha menos de 12 meses de negociação considero a média de todo o período.

2. Preço Atual do Fundo

Nesta parte não tem mistério…basta utilizarmos o preço atual do fundo imobiliário, que pode ser visto através desta página da BM&FBovespa ao digitar o código do fundo desejado.

3. Taxa de Desconto

Este é outro dado de entrada extremamente importante e presente em todo modelo de precificação.

Seu significado é simples. A taxa de desconto, dada por um investimento livre de risco (risk-free), mostra a rentabilidade mínima que um investimento deve gerar para viabilizar o investimento nele.

Observação: Na prática, nenhum investimento é livre de risco. Mas utilizaremos esta denominação para facilitar a compreensão do que é um investimento com risco muito baixo.

Em palavras mais claras, se um título público, considerado como livre de risco, paga 10% ao ano, um ativo mais arriscado deve, no mínimo ter uma rentabilidade esperada superior a 10% para compensar este risco adicional.

Se o ativo tiver uma rentabilidade de 8%, por exemplo, não valerá a pena investir nele, já que você pode conseguir os 10% com risco bem inferior a este ativo.

O nome “taxa de desconto” é utilizado por indicar que o preço justo do ativo em análise já desconta a taxa de um investimento livre de risco.

Qual é o melhor ativo para representar a taxa de desconto?

Como utilizamos a média nos últimos 12 meses dos rendimentos como um dos dados de entrada do modelo, seria mais do que justo considerar um investimento cuja taxa reflita a mesma periodicidade, não é mesmo?

Portanto, precisamos de um ativo livre de risco que apresente uma taxa para os próximos 12 meses.

Considerar uma LTN ou qualquer outro título público, embora seja uma boa opção, não reflete totalmente o período que desejamos.

Por exemplo, uma LTN com vencimento em 01/01/2012 apresenta menos do que 1 ano de duração. E, conforme o tempo passa, cada vez menos dias até seu vencimento.

Logo, o ativo mais adequado na minha opinião para utilizarmos como taxa de desconto deve ter uma duração constante de 12 meses (1 ano).

Felizmente, a Anbima possui um índice chamado de “Índice de Duração Constante Anbima” cuja sigla é IDkA e que reflete a taxa para diversas durações, abrangendo os títulos pré-fixados e indexados ao IPCA.

No caso, utilizaremos a taxa do IDkA Pré de 1 ano (IDkA Pré 1A) para nosso modelo de precificação.

A consulta da taxa, assim como outros parâmetros do índice, pode ser feita através deste link, no próprio site da Anbima. Considere a taxa de compra (D-1).

4. Imposto de Renda

Um dos maiores benefícios dos fundos imobiliários está no fato da distribuição mensal deles serem isentas de impostos.

Na teoria, os fundos devem se enquadrar em algumas condições, mas, na prática, todos os fundos que acompanhamos no site Fundo Imobiliário estão dentro destas condições.

Seria injusto não considerar o imposto de renda em aplicações de renda-fixa, como os títulos públicos, em nosso modelo de precificação dos fundos imobiliários.

Qual imposto de renda devo considerar?

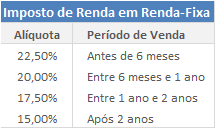

O imposto de renda em aplicações de renda-fixa se dá através do modelo regressivo, conforme imagem abaixo:

Portanto, como nosso modelo de precificação está alinhado para o período de 1 ano, podemos considerar a alíquota de 17,50% do imposto de renda, associada ao período de venda do título em renda-fixa entre 1 ano e 2 anos.

Poderíamos optar pela alíquota de 20% também, mas prefiro ser sempre conservador nestes modelos de precificação para garantir uma segurança adicional.

Esta alíquota do imposto de renda incidirá sobre a taxa de desconto de 1 ano que havíamos definido no item anterior.

5. Prêmio de Risco

O Prêmio de Risco poderia estar já estar embutido na própria taxa de desconto mas preferi definí-lo como um dado de entrada único para facilitar sua explicação.

Conforme comentamos, os fundos imobiliários apresentam maiores riscos do que o investimento em um título público.

Dentre todos, acho importante citar quatro:

I. Risco de Crédito – Inadimplência ou o vulgo “calote”;

II. Risco Vacância – Desocupação do imóvel;

III. Risco de Liquidez – Possibilidade de não executar um negócio;

IV. Risco de Mercado – Flutuação no preço do fundo, podendo ocorrer perdas no valor da cota.

Portanto, para o investimento em fundos imobiliários ser viável, é importante que ele ofereça um retorno adicional em relação a um investimento livre de risco, como os títulos públicos.

Para esta rentabilidade adicional damos o nome de “Prêmio de Risco”. O ativo deve oferecer um prêmio (retorno adicional) devido ao seu maior risco.

Em nosso modelo utilizaremos um prêmio de risco de 10% sobre a taxa de desconto.

Logo, se ela for de 10%, ao adicionarmos o prêmio de risco, temos uma nova taxa de desconto de 11% [ 10% * ( 1 + 10% ) ].

Repare que os 10% não são simplesmente somados a taxa anterior. Este valor é totalmente arbitrário, dependendo do gosto do freguês.

Eu prefiro usar 10%, mas você pode ser ainda mais conservador usando, por exemplo 20% ou até mesmo retirar este valor.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Resultados do modelo

Após analisarmos os dados de entrada, resta-nos entender os resultados intermediários do cálculo do preço justo e, posteriormente, o cálculo final do valor intrínseco destes fundos.

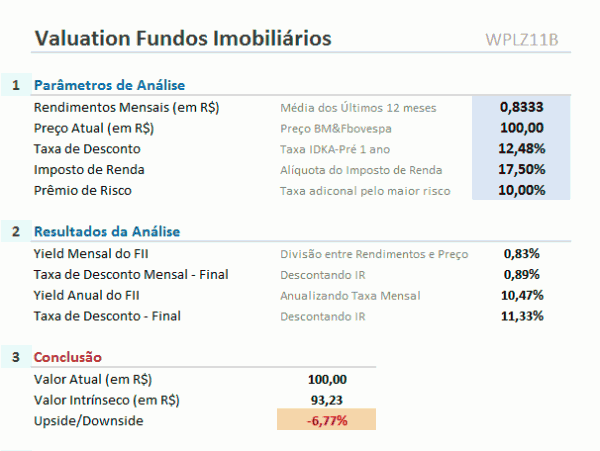

6. Yield Mensal

Caso você já acompanhe os fundos imobiliários conhece bem este termo. Se é um novo investidor saiba que não há mistério nenhum em relação a este termo. Ele simplesmente representa a relação entre o rendimento mensal do fundo e seu preço.

Por exemplo, se um fundo imobiliário distribui R$ 1,00 por cota mensalmente e seu preço atual é de R$ 100,00, seu yield mensal será de 1,00% ( 1 / 100 ).

Nosso modelo, como considera a média dos rendimentos 12 últimos meses, terá o cálculo do yield mensal da seguinte forma:média dos rendimentos nos últimos 12 meses / preço atual.

7. Taxa de Desconto Mensal – Modificada

Após definirmos a taxa de desconto nos dados de entrada podemos calcular qual será esta taxa mensal após incluirmos o imposto de renda e o prêmio de risco.

Esta taxa é uma referência para comparação com o yield mensal.

Um exemplo: Se o yield mensal do fundo for de 0,83% e a taxa de desconto mensal – modificada de 0,89% sabemos que o fundo apresenta um downside.

Ou seja, é preferível investir em títulos públicos do que neste fundo imobiliário, já que 0,89% > 0,83%.

8. Yield Anual

Nada mais é do que o yield mensal anualizado. A fórmula é a seguinte:

( 1 + yield mensal ) ^ ( 12 ) -1

Por exemplo, se o yield mensal for de 1% temos: ( 1 + 0,01 ) ^ (12 ) -1 = 12,68%.

9. Taxa de Desconto Final

Considera o imposto de renda e o prêmio de risco para gerar uma taxa de desconto final. Exemplo:

I. Taxa de desconto = 12,48%;

II. Imposto de renda = 17,50%;

III. Prêmio de risco = 10,00%

Taxa de Desconto Final = 12,48% * ( 1 – 17,50% ) * ( 1 + 10,00% ) = 11,33%

É apenas um taxa de referência para o modelo, sem interferência nos cálculos para o preço justo do fundo.

Cálculo Preço Justo

Com todas as informações acima já podemos gerar o preço justo de um fundo imobiliário desejado.

10. Preço Justo

O preço justo, ou valor intrínseco, é uma simples divisão entre a média do rendimento dos últimos 12 meses e a Taxa de desconto mensal – modificada.

Exemplo:

I. média do rendimento dos últimos 12 meses = R$ 0,8333

II. Taxa de desconto mensal – modificada = 0,89%

Preço Justo = 0,8333 / 0,89 = R$ 93,23.

Logo, se o preço atual do fundo é de R$ 100,00 ele apresenta um downside. Seu preço justo está abaixo do preço atual. Neste caso, o downside seria de -6,77% [ ( 93,23 / 100,00 ) – 1 ].

Exemplo Prático

O cálculo do preço justo é bem simples e prático.

Veja na imagem abaixo como uma boa organização nos permite entender com maior clareza todo o processo.

Planilha Preço Justo

Calcule por conta própria o preço justo de qualquer fundo imobiliário desejado fazendo o download da planilha Preço Justo dos Fundos Imobiliários:

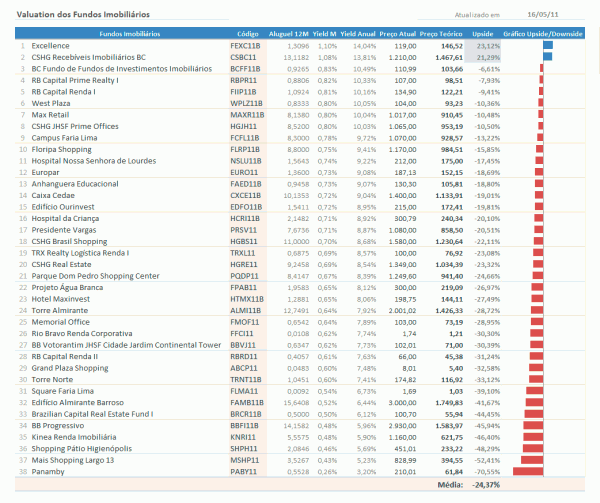

Gráfico do Preço Justo dos Fundos Imobiliários

Este artigo não poderia terminar sem uma boa conclusão.

E nada melhor do que um gráfico com o Preço Justo dos 38 fundos imobiliários que acompanhamos no site Fundo Imobilário.

Clique na imagem para ampliar

Note que os resultados são bastante conservadores. Este é um dos motivos pelo qual eu tenho preferido comprar títulos públicos do que fundos imobiliários.

Agora que a taxa da LTN com vencimento 2015 caiu de 13% para perto de 12,50% o investimento em fundos imobiliários vai ligeiramente melhorando em relação aos títulos públicos.

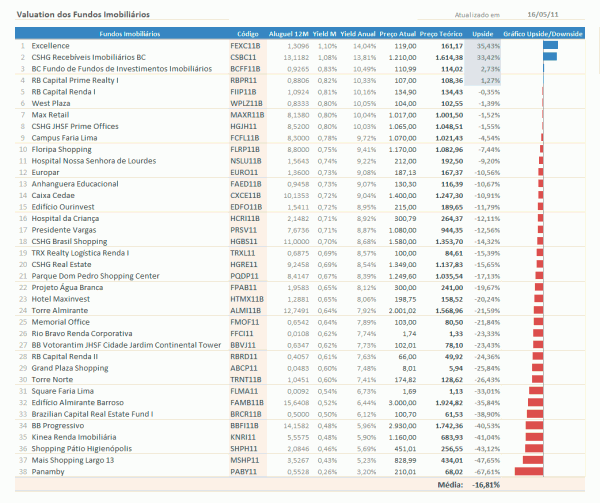

Se desconsiderarmos o Prêmio de Risco teríamos os seguintes preços justos para os fundos imobiliários:

Clique na imagem para ampliar

Para baixar mais planilhas financeiras como esta confira o restante da série Planilhas Financeiras.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Atualizado em 23/05:

Devido as excelentes opiniões sobre o modelo para cálculo do preço justo dos fundos imobiliários, como o magnífico comentário do Bruno Peruch, resolvi colocar pequenos alertas para melhorar este artigo, afim de evitar possíveis erros originados pela minha visão pessoal sobre os fundos imobiliários.

1-) O modelo de valuation gerado neste artigo representa unicamente minha visão pessoal sobre o investimento em fundos imobiliários.

Confesso ser bastante conservador, pois gosto de garimpar somente os melhores (teoricamente) fundos.

Portanto, os downsides podem ser exagerados mas refletem minha visão conservadora.

Qualquer modelo de valuation deve ser encarado como um modo de tentar, através de algumas estimativas, garimpar bons ativos.

Seus resultados podem se desviar da realidade e não devem ser encarados como verdade absoluta.

O que o investidor inteligente deve fazer é se apoiar neste modelo como um guia para desenvolver o seu próprio modelo, baseado nas suas próprias estimativas.

Além disso, é importante nunca confiar somente em números, mas pesquisar os motivos por trás destes números.

2-) Não incluí a possível valorização da cota dos fundos imobiliários no modelo. É uma hipótese muito forte.

Poderíamos utilizar um valor arbitrário de 3% ao ano, mas preferi (novamente) optar pelo conservadorismo e simplicidade da análise.

3-) Não incluí o crescimento dos rendimentos mensais no modelo. Novamente, os rendimentos mensais são corrigidos pelos índices de inflação.

Portanto, espera-se que estes rendimentos sejam maiores ao longo do tempo.

Dado os excelentes comentários neste post poderei retomar o assunto futuramente visando trazer um modelo de valuation mais abrangente e mais completo para a análise dos fundos imobiliários.

Enquanto isso, o modelo retratado ao longo deste artigo serve de ótimo guia para nós investidores em fundos imobiliários.

Foi através deste modelo, adaptando os resultados oferecidos por ele em conjunto com minhas análises mais detalhadas que alcancei uma rentabilidade de praticamente 200% do CDI, além de superar a média de rentabilidade dos próprios fundos imobiliários e não incorrer em nenhuma perda com os fundos desde o início de meus investimentos neste setor.

(crédito das imagens: shutterstock.com)