2011 está sendo um ano que diversos investidores preferiam esquecer. Afinal, com o Ibovespa apresentando uma rentabilidade inferior a -10% no ano, a paciência destes investidores está quase no limite.

O fato é: A maioria dos investidores iniciantes que não praticam uma sólida estratégia de alocação de ativos cometem o erro de investirem em algumas poucas ações individuais.

Os primeiros nomes que lhes vêm a cabeça são algumas das ações com maior participação no Ibovespa, as blue-chips: Petrobrás (PETR4), Vale (VALE5), Gerdau (GGBR4), Itaú (ITUB4) e BM&F Bovespa (BVMF3).

Blue-Chips Apresentam as Maiores Perdas

E a rentabilidade destes ativos em 2011 está bem ruim, deixando muita gente preocupada: (dados até 17/06)

PETR4: -13,2%

VALE5: -10,2%

GGBR4: -30,3%

ITUB4: -10,4%

BVMF3: -15,2%

Se o investidor investiu a mesma parcela do capital em cada um destes ativos (20%) e reinvestiu todos os dividendos distribuídos ele teria uma rentabilidade total de -15,86%.

Fundos de Índice: Rentabilidade “Menos Pior”

Já o investidor que comprou os Fundos de Índice BOVA11 (-11,9%) e SMAL11 (-6,5%) em igual proporção (50% em cada), teria uma rentabilidade total de: -9,20%.

Embora seja uma pequena simulação, não duvido que muitos investidores que chegaram agora no mercado estejam passando por esta situação e não sabem direito o que fazer. Mas que tal comprovar esta teoria com dados reais do mercado brasileiro?

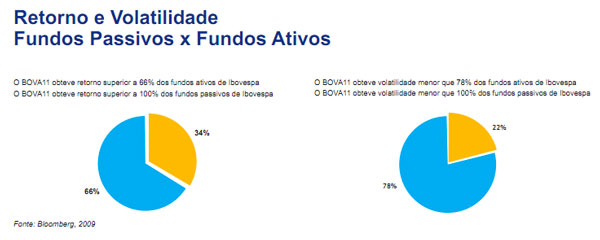

Estudos Comprovam:

BOVA11 obteve retorno superior a 66% dos fundos ativos de Ibovespa

E Mais: Volatilidade menor do que 78% dos fundos ativos de Ibovespa

Números impressionantes e bem condizentes com as estatísticas que já li sobre o investimento passivo x ativo no mercado americano.

Os motivos destes excelentes números serão demonstrados ao longo deste artigo através dos 5 problemas do investimento em ações individuais.

E mais: Como você pode solucioná-los através dos 5 benefícios dos Fundos de Índice, conhecidos como ETFs (Exchanged Traded Funds) – PIBB11, BOVA11 e SMAL11.

Rápida Introdução: O Que São os Fundos de Índice?

Segunda definição da própria iShares – BlackRock, líder mundial em gestão de recursos:

Os ETFs (Exchange Traded Funds) são fundos que buscam corresponder a determinados índices de referência e tem suas cotas negociadas em Bolsa de Valores.

Conhecidos no Brasil também por Fundos de Índice, eles reúnem o melhor de dois mundos: a facilidade de negociação de uma ação com a diversificação de um Fundo de Investimento.

As cotas dos ETFs são facilmente negociadas e oferecem liquidez diária, proporcionando à sua carteira de investimentos: eficiência, transparência, flexibilidade e diversificação.

5 Principais Vantages dos Fundos de Índice

Após esta breve introdução vamos conhecer as 5 principais vantagens de investir em Fundos de Índice. São elas:

- Diversificação

- Baixo Custo

- Dividendos Reinvestidos Automaticamente

- Baixo Tracking Error

- Mais Tempo Fora do Mercado

1. Diversificação

Problema das Ações Individuais: A menos que o investidor opte pela compre de 10+ ações sua carteira não estará bem diversificada, podendo estar sujeita a um risco específico de um setor (como o siderúrgico) ou uma ação individual (como a GGBR4).

A Solução dos Fundos de Índice: Através dos Fundos de Índice você investe em todas as ações que compõem o índice. No caso do BOVA11, que segue o Ibovespa, você investe em 67 ações de uma vez só.

Deste modo, a probabilidade de perdas devido a um setor específico ou ação específica diminui consideravelmente.

2. Baixo Custo

Problema das Ações Individuais: Ao investir em 10 ações individuais o investidor terá de pagar 10 corretagens para realizar a compra destas ações. E mais 10 se decidir vendê-las.

A Solução dos Fundos de Índice: Compre todas as ações do índice pagando apenas 1 única corretagem. O BOVA11, por exemplo, permite que o investidor compre todas as ações do Ibovespa (67) e pague apenas uma corretagem.

Vale lembrar que os Fundos de Índice contém uma taxa de administração. Entretanto, ela é muito pequena (PIBB11: 0,059% | BOVA11: 0,54% | SMAL11: 0,69%) e já é descontada diretamente do valor da cota do fundo.

É importante citar também que o lote de negociações para os ETFs é de 10 enquanto nas ações individuais você negocia o lote de 100. O menor lote, embora não reduza diretamente os custos, facilita a negociação.

Reduzir custos deveria ser uma das prioridades do investidor. O Impacto dos custos nos Investimentos é relevante e merece a devida atenção.

3. Dividendos Reinvestidos Automaticamente

Problema das Ações Individuais: Imagine que você tenha recebido R$ 100,00 em proventos de uma ação. O que você faria com este dinheiro? Reaplicaria? Lembre-se que, se a corretagem é de R$ 10,00, por exemplo, você já perde 10% do valor recebido…

A solução, na maioria das vezes é esperar o capital se acumular através de novos proventos ou aportes do investidor. Entretanto, é um dinheiro que não está sendo investido, que não está gerando juros sobre juros.

A Solução dos Fundos de Índice: Basta você aplicar em um ETF para que os dividendos recebidos sejam automaticamente reinvestidos.

Você não precisa realizar nenhum esforço para esta tarefa e não fica temporariamente com dinheiro parado na conta, além de não pagar novas corretagens.

Este é um dos grandes benefícios dos Fundos de Índice na minha opinião. Economiza custos, tempo e evita dinheiro parado na conta. Tudo em uma “tacada” só.

4. Baixo Tracking Error (Aderência)

![]()

Tracking Error ou Aderência do fundo é uma métrica que visa medir a distância do retorno de um investimento em relação a um índice. Se, por exemplo, um fundo ativo do Ibovespa apresentou rentabilidade de 10% e o Ibovespa 15% seu tracking error será de 5%.

Problema das Ações Individuais: Quem investe diretamente em ações preocupa-se com o fato de estar perdendo/ganhando do Ibovespa, o que causa maior stress para o investidor e, consequentemente, piores decisões de investimento.

Ademais, a aderência para investimentos ativos em relação a um índice é sempre maior do que investimentos passivos, já que o investidor dificilmente conseguiria acompanhar com precisão a composição de um índice, que muda constantemente.

A Solução dos Fundos de Índice: Fundos de Índice buscam replicar com exatidão a composição dinâmica de um índice. Para maiores detalhes você pode comparar a composição do Ibovespa com a carteira do ETF BOVA11.

A aderência do BOVA11, por exemplo, em relação ao Ibovespa é de apenas -0,3% nos últimos 12 meses. Esta pequena diferença no valor se deve principalmente a taxa de administração cobrada.

5. Mais Tempo Fora do Mercado

Problema das Ações Individuais: Se você ainda acredita que o investimento ativo em ações individuais possa lhe garantir aqueles 0,5% ao ano a mais na rentabilidade de sua carteira, pense novamente:

Vale a pena sacrificar horas e horas de sua vida para um retorno adicional desta magnitude? Se você não trabalha diretamente com o mercado, acredito que 99% das respostas seria NÃO. Afinal, Qualidade de Vida é muito mais importante do que o dinheiro em si, não é verdade?

A Solução dos Fundos de Índice: Esqueça as análises de relatórios trimestrais, modelos de precificação de ações, notícias relacionadas as empresas que você investe e passe a ter mais tempo para cuidar de suas prioridades.

Pratique esportes, alimente-se melhor, converse mais com as pessoas que você compartilha interesses em comum, conheça novas pessoas. Lembre-se que tempo é um dos ativos mais importantes. Afinal, uma vez que ele passa, não volta nunca mais.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Algumas Desvantagens que Valem ser Citadas

Mostrar apenas as maravilhas do investimento passivo, por mais que sejam relevantes, e não mostrar algumas desvantagens seria injusto com o investidor. Deste modo, preparei uma lista com algumas desvantagens dos Fundos de Índice:

1. Imposto de Renda

Não há isenção do Imposto de Renda para vendas abaixo de R$ 20.000 no mês.

Este é um dos pontos mais apontados como benefício pelos investidores em ações individuais. Entretanto, todas as vantagens citadas acima são muito mais relevantes do que esta facilidade restrita a um determinado grupo de investidores.

2. Liquidez Reduzida no SMAL11 (ETF de small caps).

A liquidez do BOVA11 é muito boa, superior a 1.000 negócios diários.

Entretanto, o SMAL11, por exemplo, apresenta uma média de 25 negócios diários em 2011.

Para quem já está acostumado com a baixa liquidez dos Fundos Imobiliários, 25 negócios diários não é nada com que o investidor deveria se preocupar.

Na realidade, este número, assim como nos Fundos Imobiliários, só cresce, melhorando a cada mês.

Conclusão

O investimento em Fundos de Índice é uma excelente alternativa para o investidor que busca seguir os conceitos da alocação de ativos, baseando-se em uma estratégia de longo prazo, com ampla diversificação, baixo custo e menos tempo acompanhando o mercado.

(crédito das imagens: shutterstock.com)