Uma curiosidade: Você sabe qual é a página mais acessada aqui no HC Investimentos?

Com quase 10.000 visualizações por mês e com praticamente 10% de todo o tráfego, a nossa página sobre planilhas financeiras é o destaque desse site.

Trabalhar com o Excel, estudar design, informação visual, tipografia sempre foi algo prazeroso de aprender e praticar.

Assim como foi trabalhar extensivamente no infográfico sobre o Futuro da Renda-Fixa no Brasil. Sim, ele foi feito 100% no Excel.

Porém, acredito que muitos ainda não conhecem o trabalho que mais me dediquei no Excel.

O motivo para esse desconhecimento é que as planilhas são exclusivas para quem adquire o eBook Alocação de Ativos, como uma forma de bônus.

Nesse artigo, quero mostrar a você porque eu ofereço essas planilhas de graça para quem adquire o eBook, mesmo elas tendo um valor estimado acima de R$ 100.

Baixe 4 planilhas totalmente grátis

Caso você não saiba ainda o que são as planilhas bônus eu vou oferecer aqui uma pequena amostra da importância que elas representam para o material.

As planilhas bônus que são enviadas junto com o eBook contém mais de 50 abas com:

- Todos os cálculos utilizados no eBook

- Lista de tarefas em 8 passos

- Base de dados com mais de 30 ativos e dados desde 1994

Aqui nesse artigo eu deixarei como uma pequena amostra 4 planilhas, mostrando alguns dos benefícios desse material adicional.

Todas as planilhas contém informações práticas, com tabelas e gráficos, podendo ser baixadas gratuitamente ao longo do artigo.

1. Diversificação

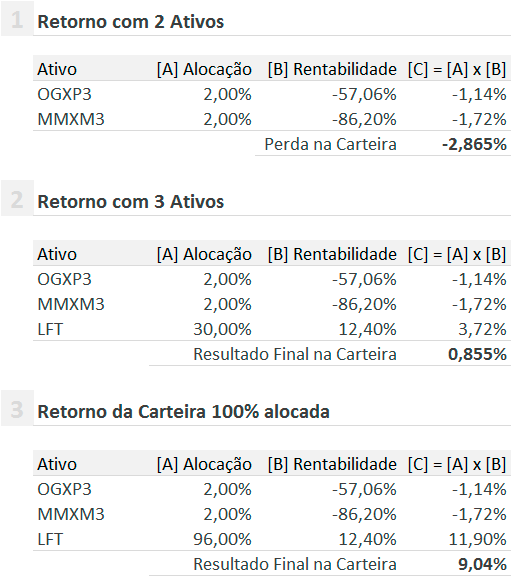

Nessa planilha você verá como ter um retorno positivo na carteira mesmo com um ativo caindo -86,20%.

A imagem já mostra como amenizar grandes perdas em uma carteira de investimentos. A solução é bem simples: determine uma baixa alocação para ativos mais arriscados.

No exemplo 3, em que temos os ativos OGXP3, MMXM3 e LFT, a carteira teve um resultado final de 9,04% no período, mesmo com a queda de -86,20% da MMXM3 e -57,06% da OGXP3.

Portanto, volto a repetir um conceito importante aqui: mais importante do que se preocupar com a rentabilidade de um ativo é atentar para a sua alocação na carteira.

Baixe a planilha!

Versão Excel 2007 | Versão Excel 2003

Aproveite e baixe também diversas outras planilhas aqui do HC Investimentos.

2. Jogos de Moedas para explicar Risco: O desvio-padrão como volatilidade

Utilizando jogos de moedas para entender o que é desvio-padrão e volatilidade.

Explicar o abstrato conceito de risco e volatilidade nos investimentos nunca foi tarefa fácil. Entretanto, a sua compreensão é muito importante para entender a dinâmica do mercado.

Afinal, existe bastante matemática e estatística por trás da simples relação risco x retorno.

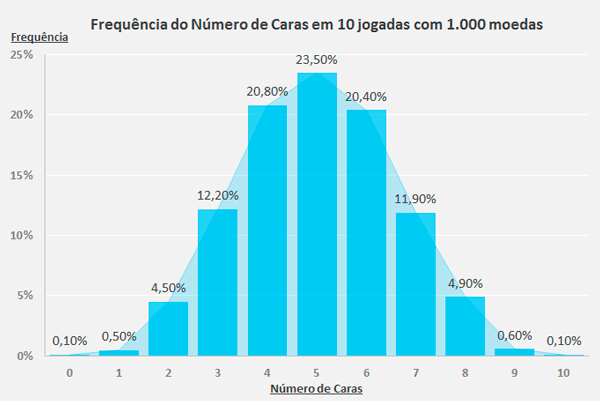

Pensando nisso, dediquei uma boa parte do capítulo 2 para introduzir um jogo de moedas para explicar volatilidade e desvio-padrão. Na imagem acima você pode ver uma simulação com 10 jogadas e 1.000 moedas em cada uma delas.

O gráfico em forma de sino, conhecido como gaussiana, reflete a distribuição normal esperada, com uma maior frequência de cair 5 caras e 5 coroas e, ao logo das caudas, essa frequência vai diminuindo até chegar ao valor de 0,10% para a situação em que temos 10 caras ou 10 coroas nas 10 jogadas.

Um pouco confuso? Não se preocupe…realmente é abstrato demais, principalmente se você não tiver muito contato com números.

A planilha irá ajudar você a compreender melhor como esse experimento foi feito.

Baixe a planilha!

Versão Excel 2007 | Versão Excel 2003

3. A relação inversa entre Taxa e Preço na Renda-Fixa

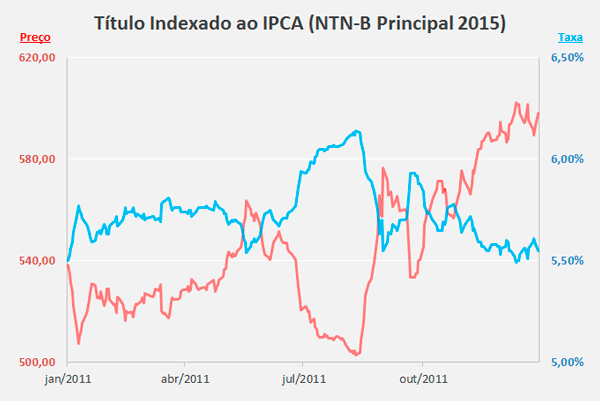

Resumindo: Quando a taxa do título cai o preço sobe (e vice-versa).

A imagem é clara. Quando a taxa (em azul) desse título cai, o preço (em vermelho) sobe e vice-versa.

Esse é um padrão comum nos títulos públicos tanto prefixados (LTNs) como os indexados ao IPCA (NTN-Bs).

O conceito, embora pareça simples, confunde muitos investidores iniciantes.

Existe uma diferença crucial na dinâmica dos títulos públicos, principalmente entre os prefixados e indexados ao IPCA.

1. Levando o título até o vencimento

Se você levar até o vencimento um título prefixado (LTN, por exemplo) o gráfico acima simplesmente não importa para você, já que na data final, o título valerá R$ 1.000 e você receberá exatamente a taxa anual contratada (ex. 10% ao ano).

Com os títulos indexados ao IPCA (NTN-B, por exemplo), a dinâmica é parecida. Se você levá-lo até o vencimento, receberá a taxa anual contratada (ex. 4% ao ano) + a inflação do período (ex. 6% ao ano). Note que a taxa é fixa, mas a inflação futura não é possível saber.

Em ambas as situações, olhar esse tipo de gráfico não importa, já que você fixou a sua taxa na hora da compra.

2. Vendendo o título antes do vencimento e a marcação a mercado

A marcação a mercado é o que faz um título público ter rendimento acima de 30% nos últimos 12 meses, por exemplo, Mesmo ele nunca tendo oferecido uma taxa dessa magnitude.

Isso ocorre porque tanto a taxa do título como o seu preço muda diariamente.

No gráfico acima, é possível perceber que o investidor que comprou o título em janeiro/2011 a uma taxa de 5,50% e um preço de R$ 540,00 teria um prjuízo em agosto/2011, já que a taxa subiu acima de 6,00% e o preço caiu praticamente para R$ 500,00.

Portanto, se você optasse por vender o título antes do vencimento, em agosto/2011 teria um prejuízo ao ter investido na NTN-B Principal 2015.

Não entrei aqui em detalhes sobre o método de precificação desses títulos, já que somente ter essa ideia da relação inversa entre taxa e preço é suficiente, mas caso você deseje saber exatamente como os cálculos são realizados acesse aqui (metodologia) e aqui (precificação).

Baixe a planilha!

Versão Excel 2007 | Versão Excel 2003

4. Correlação de Ativos

Um exemplo da correlação negativa e o impacto direto na diminuição do risco.

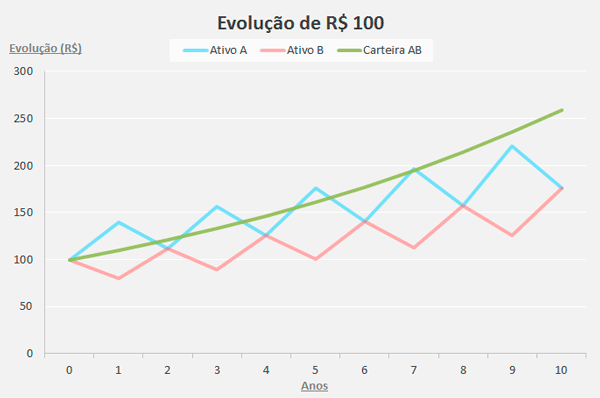

Para entender precisamente os benefícios da diversificação é necessário compreender a correlação de ativos.

No gráfico acima, temos um exemplo de como ativos com correlação perfeitamente negativa podem fazer com que o retorno acumulado de uma carteira contendo ambos ativos seja melhor do que eles separados.

Pode parecer estranho e complicado à primeira vista, mas na planilha você encontrará todos os cálculos necessários, além de várias outras informações como a correlação histórica entre mais de 10 ativos no mercado desde 2006.

Baixe a planilha!

Versão Excel 2007 | Versão Excel 2003

Aproveite e baixe também diversas outras planilhas aqui do HC Investimentos.

Mais 5 imagens das Planilhas Bônus

Você pode achar que nessas 4 planilhas já existe um bom conteúdo a ser explorado. Porém, elas não representam nem 10% de todo o material bônus oferecido junto com o eBook.

Veja abaixo mais 5 imagens que separei das planilhas bônus oferecidas junto com o eBook.

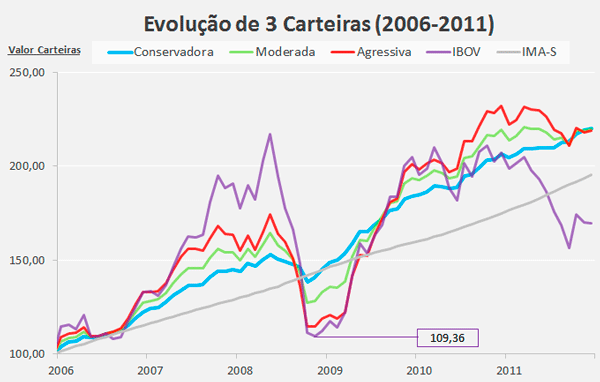

1. Simulação com 3 carteiras e os 2 principais índices

O capítulo 5 do eBook está voltado para a definição do perfil do investidor e a simulação/análise de carteiras.

No gráfico é possível ver como todas as carteiras simuladas, independente de seu perfil de risco, superaram com folga o CDI e o Ibovespa no período.

Vale sempre lembrar que a estratégia de alocação de ativos não é uma corrida de 100m, mas sim uma maratona.

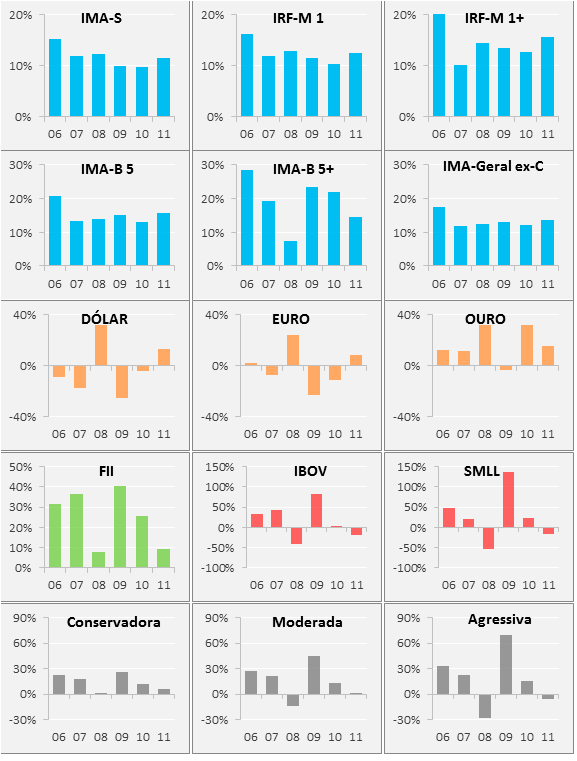

2. Retorno Ano-a-Ano dos principais ativos desde 2006

Interessante notar como cada ativo e sua respectiva classe (separada por cores) performaram ao longo desses 6 anos de análise.

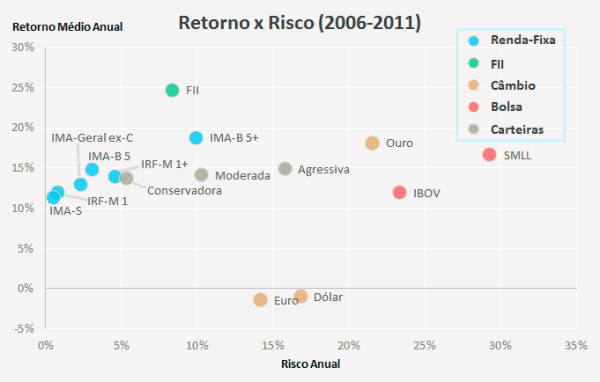

3. Relação Retorno x Risco dos principais ativos

Provavelmente o meu gráfico preferido.

Conforme já ressaltei nesse artigo, analisar a relação retorno x risco é essencial para nos tornarmos melhores investidores.

Esse gráfico vai direto ao ponto e mostra como os diferentes ativos (novamente separados por classes através de suas cores) se comportam.

Um ponto interessante que talvez alguns estejam pensando é: Se o FII (média do retorno dos fundos imobiliários) teve o maior retorno com um risco relativamente baixo, não seria melhor investir 100% em FIIs?

A resposta é um grande NÃO. Lembre-se que estamos analisando o passado.

Embora ele seja importante para entendermos a relação entre as diversas classes, apostar em uma única classe vai contra as regras básicas da alocação de ativos e da diversificação ampla.

Justamente pelo fato de não conhecermos o futuro é que diversificamos. O quanto alocamos em cada classe e ativo será o que irá determinar 90% da variação do retorno de nossas carteiras.

Portanto, é bom conhecer seus objetivos como investidor e adequar sua alocação a eles.

4. Rebalanceamento na Prática

O capítulo 6 do eBook é dedicado ao monitoramento da carteira e como fazê-lo de forma praticamente automática.

A imagem acima ilustra um dos exemplos de como rebalancear através do desvio-percentual.

5. Análise Perfil de Risco e Experiência do Investidor

Uma planilha inteira foi dedicada ao checklist (lista de tarefas) para que o investidor tome ação logo após a leitura do eBook.

A imagem mostra um questionário que contém 26 perguntas (reduzidas aqui para apenas 15) e serve como um guia para o investidor conhecer seu perfil de risco e sua experiência como investidor.

Não é uma análise definitiva, até porque é muito difícil generalizar casos. Porém, respondendo as 26 perguntas você terá uma visão muito melhor de como se comporta ao investir.

Depois desse primeiro passo você ainda terá mais 7 passos até definir o seu planejamento de investimentos.

Vale lembrar novamente que a planilha não é um software que irá fazer tudo sozinha para você. Ah se o mundo fosse simples assim… 🙂

Mas tenho certeza que ajudará você a se planejar e executar seus investimentos de maneira mais inteligente, principalmente se você aplicar os conceitos ensinados no eBook.

Conclusão

Investir parece uma tarefa complicada, que toma tempo e carrega enormes riscos como perder dinheiro…

Eu já sofri com os investimentos perdendo muito tempo em frente ao Home-Broker, perdendo saúde ao me concentrar demais nessa atividade e deixando de viver para acompanhar gráficos, notícias e opiniões dos “gurus” em fóruns.

Porém, isso tudo mudou após o estudo sério e a prática constante da alocação de ativos nos meus investimentos.

Hoje meus investimentos estão muito bem controlados e raramente modifico minha carteira.

Minha saúde está melhor do que nunca, conseguindo ir a academia 5x na semana, correr 3x e praticar aquele futebol sagrado 2x.

E o melhor é tenho bem mais tempo para o que realmente é importante para mim.

Como esse artigo que estou escrevendo para você ou então o eBook que passei longos meses desenvolvendo.

Existem detalhes na vida que não valem a pena ser trocados por nada.

Ter liberdade para fazer o que você gosta sem preocupações é o desejo que deixo aqui para todos vocês.

E se o seu método de investir ainda está fazendo com que você seja um refém do dinheiro, do tempo e da sua energia, recomendo a você mudar hoje mesmo sua postura com ele.

Faça o download agora dessa amostra grátis do eBook Alocação de Ativos, baixe as planilhas oferecidas aqui nesse artigo e veja se esse material poderá ajudar você a se libertar de um modelo de investir que tira o seu bem mais precioso: O seu tempo.

Lembre-se:

Podemos vender nosso tempo, mas não podemos comprá-lo de volta ~ Paulo Coelho

Como você deseja utilizar o seu precioso tempo daqui para frente?

(crédito das imagens: shutterstock.com)