Olá Amigos!

Essa é a quinta atualização da série Alocação de Ativos em 2012.

Todas as atualizações você pode acompanhar na seção carteiras de investimentos aqui no blog.

O mês de maio trouxe novamente a velha volatilidade de períodos de crise com a qual muitos investidores nem se lembravam mais.

A média das 90 carteiras nesse mês foi de -2,63%.

Um excelente valor quando comparado com a rentabilidade de -11,93% do Ibovespa no mês.

Continue lendo essa atualização para saber mais sobre:

- Quais são os ativos mais comuns entre as carteiras?

- Estatísticas surpreendentes sobre as carteiras

- Rentabilidade Mensal dos 51 Ativos e das 90 Carteiras

- Ranking das Carteiras

- Qual carteira possui o maior índice de sharpe?

- Carteira Destaque do Mês

Conheça as 90 Carteiras de Investimentos

Acompanhe abaixo os dados sumarizados dessas 90 carteiras.

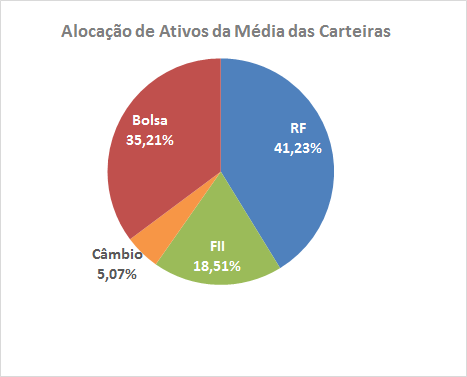

1. Alocação de Ativos Média das Carteiras (Classes de Investimentos)

Uma das primeiras surpresas que tive quando comecei a receber as planilhas foi saber que vários investidores estavam utilizando o modelo 4-3-2-1.

Ele se refere a: 40% Renda-Fixa; 30% Ações; 20% FII e 10% Câmbio.

A diferença da média para este modelo é que os investidores preferem tirar 5% do Câmbio para investir esses 5% em Ações.

Na minha opinião é uma boa escolha, já que nem toda carteira deve alocar em câmbio.

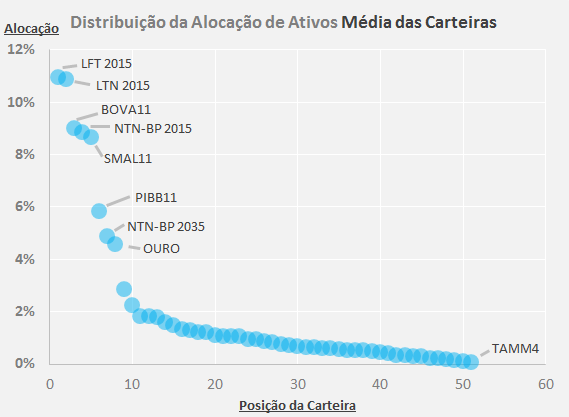

2. Ativos que Receberam a Maior Alocação

Cada círculo azul no gráfico acima se refere a um ativo.

No eixo Y você pode ver a participação de cada ativo na carteira média.

No eixo X você acompanha a posição (ranking) desses ativos nos 51 ativos presentes.

O ativo com maior média de alocação foi a LFT 2015, seguida pela LTN 2015 e pelo BOVA11.

Analisando os ativos preferidos nota-se que não há nenhuma ação individual ou fundo imobiliário, o que significa que o público do HC Investimentos tende a diversificar mais sua carteira, alocando em ativos que sintetizam melhor um índice.

A lanterna fica com TAMM4, com uma alocação média de apenas 0,06%.

Warren Buffet, no livro The Intelligent Investor, já citou detestar companhias aéreas…

Não sei se é coincidência, mas os investidores parecem concordar com ele.

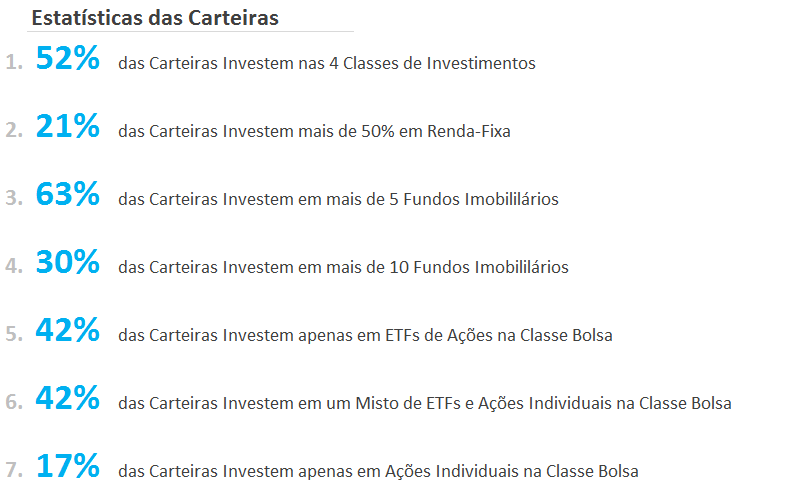

3. Estatísticas Interessantes e Surpreendentes sobre as Carteiras

Separei 7 itens do tipo: “Você Sabia?”

- Além de 52% das Carteiras Investirem nas 4 Classes, 83% investem em 3 classes de Investimentos.

- Além de 21% das Carteiras Investirem mais de 50% em Renda-Fixa, apenas 9,52% investem mais de 50% em Ações.

- Costumo dizer que o investidor deve investir, no mínimo, em 5 fundos imobiliários diferentes. Neste caso, o baixo número de 63% me preocupa.

- Além desta regra de bolso de 5 fundos imobiliários, cito que uma diversificação ideal seria acima de 10 fundos imobiliários. Somente 30% passaram neste teste.

- 42% das Carteiras Investem somente em ETFs de Ações na Classe Bolsa. Até que o número me surpreendeu positivamente.

- 42% das Carteiras Investem em um Mix de ETFs e Ações Individuais. Aqui era onde esperava a maior concentração de investimentos.

- 17% das Carteiras Investem somente em Ações Individuais na Classe Bolsa. Será interessante analisar o retorno x risco destas carteiras.

Nota: Pode haver pequenas distorções nos números por questões de aproximações.

Rentabilidade Mensal

Após esses gráficos introdutórios sobre as 90 carteiras participantes, precisamos analisar o retorno dos 51 ativos que as compõem.

Somente desse modo saberemos o quanto cada carteira obteve de rentabilidade nesse mês.

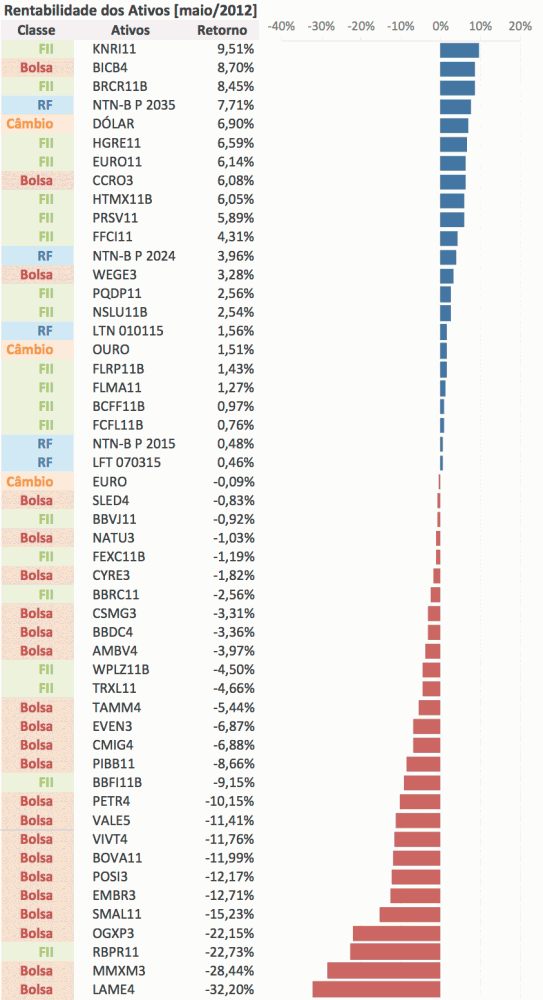

Rentabilidade Mensal dos 51 Ativos em Maio/2012

Nota: A rentabilidade apresentada pode ser ligeiramente diferente de alguma base de dados, já que ela é calculada através de dados diários, ao invés de simplesmente pegar o dado mensal de uma fonte.

É um gráfico bem extenso, mas resume em detalhes todos os ativos.

Se você não está acostumado com esse tipo de gráfico vou relembrar suas principais informações:

- O gráfico reflete um ranking decrescente. Logo, de cima para baixo temos os ativos com maior rentabilidade.

- Existe uma divisão (linha cinza) entre ativos com rentabilidade positiva (barras azuis) e rentabilidade negativa (barras vermelhas).

- Cada classe de investimento recebe uma cor para facilitar a visualização do retorno: Renda-Fixa (azul); FII (verde); Câmbio (laranja) e Bolsa (vermelho).

A rentabilidade e as análises desses 51 ativos foram divididas em 6 gráficos diferentes:

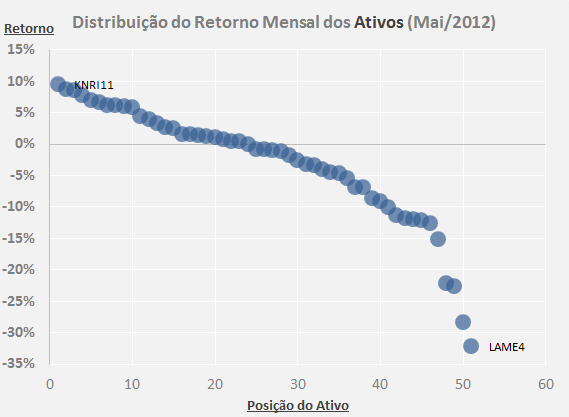

1. Distribuição do Retorno Mensal dos Ativos

Ao invés de analisar uma longa tabela + um gráfico que mais parece um arranha céu, que tal analisar a distribuição do retorno mensal de cada ativo?

O gráfico é simples. No eixo vertical (Y) temos o retorno mensal de cada ativo.

No eixo horizontal (X) temos a posição no ranking de rentabilidade do ativo.

Logo, analisamos da esquerda para à direita os ativos com maior rentabilidade.

Uma das vantagens deste gráfico é a possibilidade de identificar retornos dispersos, como o caso da ação LAME4 (-32,20%), da ação MMXM3 (-28,44%) e do fundo imobiliário RBPR11 (-22,73%).

Todos os detalhes sobre as carteiras em breve…

Mas antes…

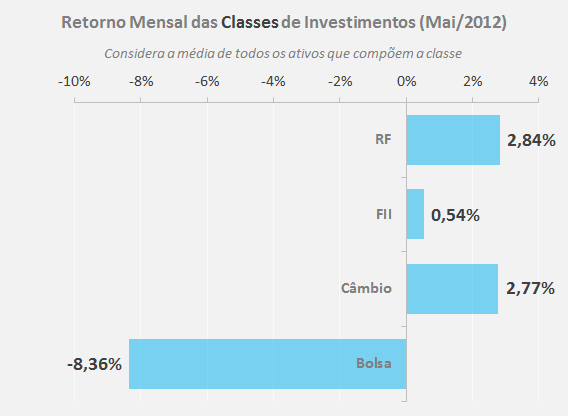

2. Retorno Mensal das Classes de Investimentos

Este gráfico coleta a rentabilidade média de cada tipo de classe.

Por exemplo, a Classe Bolsa possui 23 ativos, sendo 3 ETFs e 20 ações.

Logo, calcula-se a média (sem ponderação) para essa classe, assim como para todas as outras.

Nesse caso, a média da classe Bolsa é de -1,67%, valor melhor do que o retorno do BOVA11 no mês, de -11,99%.

Já o ETF PIBB11 apresentou rentabilidade de -8,66%.

Para saber mais sobre a relação entre BOVA11 x PIBB11 leia essa análise comparativa que fiz entre os dois.

A classe Renda-Fixa foi a que obteve melhor resultado nesse mês, com alta impressionante de 2,84% em média.

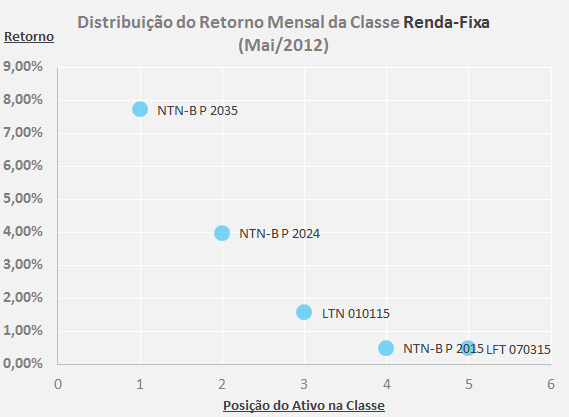

3. Distribuição do Retorno Mensal da Classe Renda-Fixa

Novamente, um gráfico que analisa a distribuição do retorno.

Porém, agora os ativos são rankeados dentro de sua própria classe. No caso, Renda-Fixa.

Aqui é possível perceber a preferência pelos títulos indexados a inflação (IPCA).

Perceba a alta rentabilidade no mês do título NTN-B Principal com vencimento em 2035 de 7,71%.

A recente forte queda dos juros fez com que o preço dos títulos indexados ao IPCA e pré-fixados subisse, dada a relação inversa entre preço e taxa.

Para maiores detalhes sobre a relação inversa entre preço e taxa veja esse artigo e aproveite para baixar a planilha com os dados para entender na prática esse movimento contrário.

O título indexado à taxa Selic (LFT 2015) teve a menor rentabilidade dentre os 5 títulos.

Esse gráfico reflete exatamente o que deve-se esperar do retorno desses título no longo prazo, dadas condições normais.

Títulos Indexados a Inflação tendem a render mais do que Prefixados, que tendem a render mais do que Indexados à Taxa Selic.

Além disso, títulos com maior duração, ou seja, maior tempo até vencimento, tendem a obter rentabilidades maiores do que títulos de prazos menores, já que carregam maiores incertezas e, consequentemente, risco.

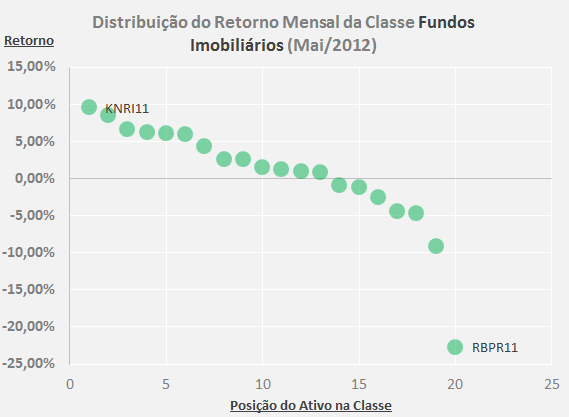

4. Distribuição do Retorno Mensal da Classe Fundos Imobiliários

O ativo destaque para os fundos imobiliários foi o KNRI11, com rentabilidade de 9,51% sendo, inclusive, o ativo com maior rentabilidade no mês.

Do lado negativo, o fundo RBPR11 sofreu bastante, com rentabilidade de -22,73%.

Quedas como essas, embora não sejam constantes, acontecem também com os fundos imobiliários. Portanto, nunca esqueça de diversificar.

A média de retorno desta classe de investimentos foi de 0,54%.

No longo prazo, uma carteira com Renda-Fixa + FII + Bolsa tende a obter uma relação risco x retorno muito melhor do que uma carteira somente com Renda-Fixa + Ações.

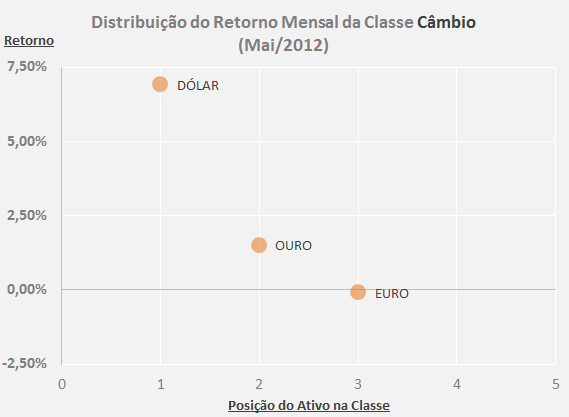

5. Distribuição do Retorno Mensal da Classe Câmbio

Depois da queda dos ativos cambiais durante o início de 2012, eles continuam apresentaram resultados positivos mês após mês, dada a queda recente do Ibovespa.

É importante lembrar que os ativos cambiais possuem um correlação negativa com o Ibovespa e tendem a apresentar na maioria das vezes resultados opostos ao índice.

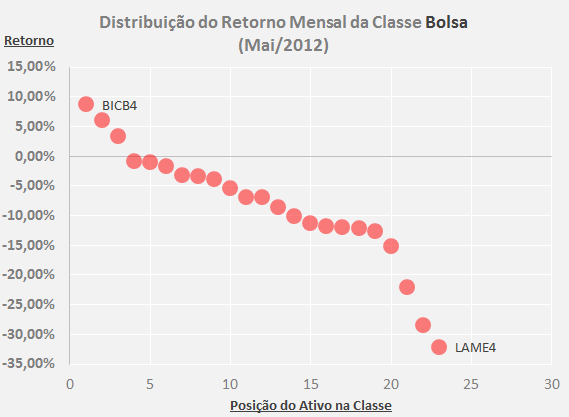

6. Distribuição do Retorno Mensal da Classe Bolsa

É interessante notar que a rentabilidade das small caps em 2012 estão muito melhores do que as large caps em 2012.

Com uma rentabilidade de -11,86% para o Ibovespa, as ações selecionadas para as carteiras sentiram bastante.

Nesses momentos de pânico algumas ações podem apresentar péssimos resultados, como o exemplo da LAME4 (-32,20%).

Mais uma vez é preciso reforçar a ideia de diversificar. Principalmente quando o assunto é ações.

A alta volatilidade e risco das ações individuais nos obriga a escolher diversas delas para não sofrer tanto em momentos de pânico e não deixar de aproveitar momentos de euforia.

O debate entre ações individuais x ETFs de Ações irá sempre existir. Independente da sua preferência, diversifique sempre!

Até esse mês SMAL11 (ETF para small caps indexado ao SMLL) estava dando um banho em BOVA11 (ETF para large caps indexao ao Ibov).

Entretanto, com a queda de -15,23% do SMAL11 em relação a queda de -11,99% do BOVA11 a situação parece começar a se equilibrar.

Interessante é verificar conceitos da relação risco x retorno aplicados na prática.

Em momentos de crise é esperado que as small caps tenham desempenho inferior as large caps, dado seu maior risco.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

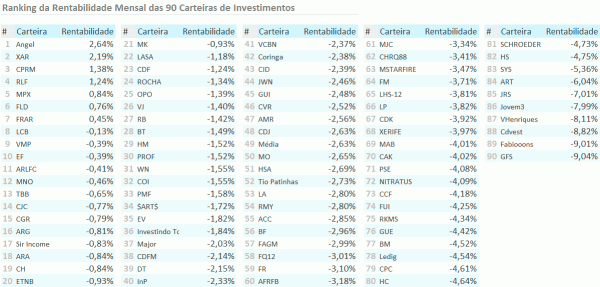

Carteiras de Investimentos: Ranking no Mês

clique na imagem para ampliar

Na tabela acima você pode ver a rentabilidade mensal das 90 carteiras enviadas, ordenadas pelo ranking de rentabilidade no mês.

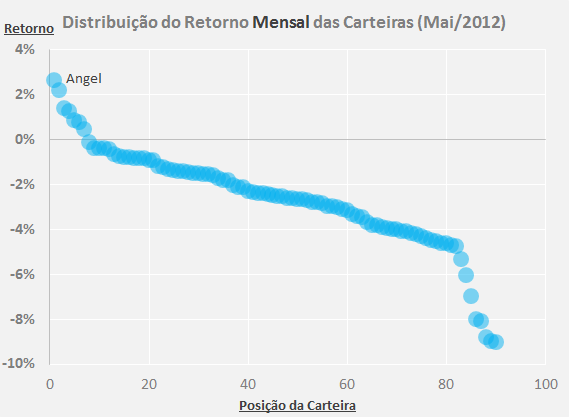

A carteira líder no mês é a Angel, com uma rentabilidade de 2,64%.

A alocação dessa carteira é de 90% em FII e 10% em Renda-Fixa.

A concentração em KNRI11 foi um dos motivos para o bom desempenho no mês. Porém, o principal motivo é justamente a ausência de ações na carteira.

Distribuição do Retorno Mensal das Carteiras de Investimentos

Agora você já deve estar acostumado com este gráfico da distribuição do retorno.

Neste caso, temos o retorno mensal das carteiras através do ranking da posição da carteira.

As carteiras que mais se desviaram da distribuição “normal” são carteiras com: (1) ausência de ações ou (2) concentração em ações.

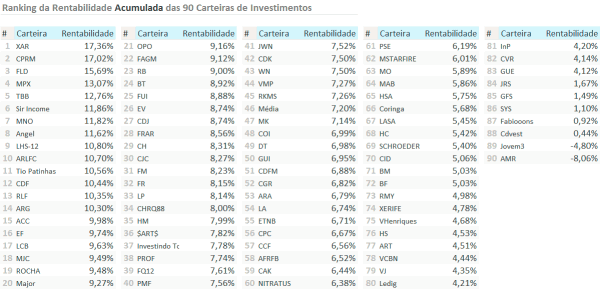

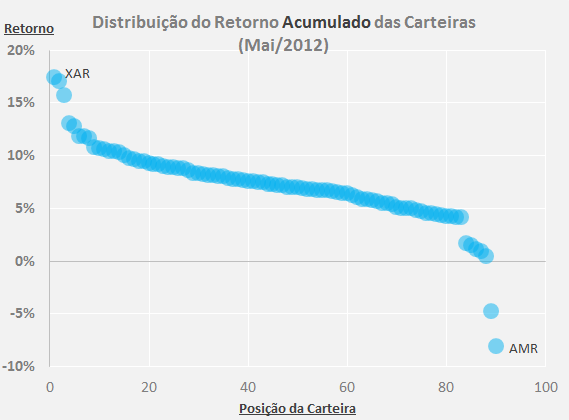

Carteiras de Investimentos: Ranking (Acumulado)

clique na imagem para ampliar

Na tabela acima você pode ver o ranking da rentabilidade acumulada das 90 carteiras enviadas.

A carteira líder é a XAR, com uma rentabilidade de 17,36%.

A CAPRM segue firme na cola, com 17,02%.

Com a brusca queda do mês, a mudança no ranking foi drástica.

Carteiras concentradas em ações foram literalmente do céu ao inferno.

Um exemplo foi a carteira “fabioooons” que na atualização de março estava em 4ª no ranking e agora está na 87ª colocação.

O risco está sempre presente. Seja nos momentos de euforia e pânico. Entretanto, ele muitas vezes só faz sentido quando o mundo está desabando.

É como o exemplo que cito no eBook Alocação de Ativos: Imagine atravessar a pé uma rodovia movimentada com os olhos vendados.

Você pode ter uma grande sorte e conseguir atravessar ileso, mas sabe que não tomar as preucaçoes necessárias (através pela passarela) poderia ter lhe custado sua vida.

Às vezes, o risco funciona assim no mercado. Alguns investidores usam deliberadamente opções a seco, termo e operações alavancadas e obtém sucesso. A impressão de retorno fácil “sem risco” estimula ele a querer mais…

O final da história já sabemos: Uma hora sua operação irá no sentido contrário e ele perderá alavancado, receita garantida para o fracasso no mercado.

Não é raro encontrar histórais de pessoas que perderam suas casas, seus carros, suas famílias e até mesmo sua vida buscando ganhos estratosféricos no mercado.

É por esse motivo que eu prezo tanto pelo controle do risco e pela diversificação.

Na minha opinião não vale jogar fora anos de trabalho duro buscando arriscar em operações alavancadas como as citadas acima. Mesmo que você esteja ganhando nelas. Uma hora (e certamente isso irá ocorrer), o mercado irá contra você.

Lembre-se:

Até um relógio quebrado marca a hora certa duas vezes durante o dia

Não brinque com a sorte. O seu futuro financeiro merece um tratamente melhor. Afinal, ele é a sua liberdade, a sua vida.

Distribuição do Retorno Acumulado das Carteiras de Investimentos

Acima, o gráfico de distribuição do retorno acumulado as 90 carteiras analisadas.

Na liderança segue a carteira XAR.

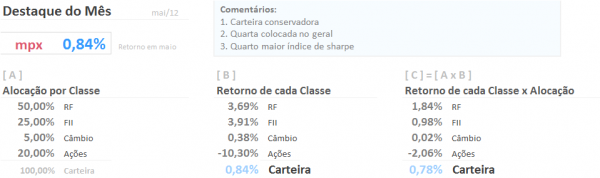

Carteira Destaque do Mês

O destaque desse mês é a carteira MPX com rentabilidade de 0,84%.

O motivo dela estar aqui como destaque é a consistência de seus resultados quando avaliamos os retornos mensais dela:

- Jan: 3,61%

- Fev: 3,14%

- Mar: 2,13%

- Abr: 2,74%

- Mai: 0,84%

O perfil dela é conservador, com 50% em Renda-Fixa, 25% em FII, 5% em Câmbio e 20% em ações.

Mesmo com esse perfil ela está conseguindo uma rentabilidade de 13,07% no ano.

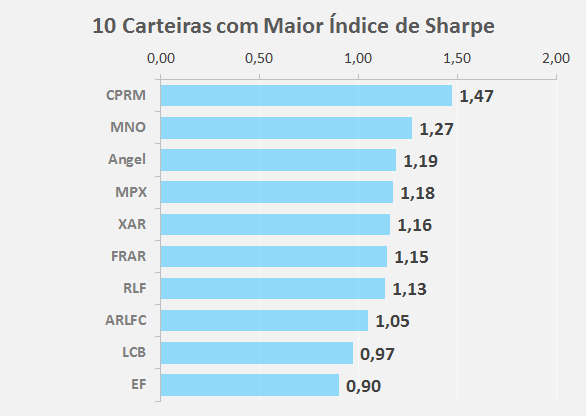

Veja no gráfico abaixo as 10 carteiras com maior índice de sharpe:

Nenhum mudança significativa, com a carteira CPRM liderando o ranking.

Conclusão

Até o final de maio/2012 temos os seguintes números:

- A rentabilidade média das carteiras acumulada no ano é de 7,20%

- A rentabilidade do CDI em 2012 é de 4,14%

- A rentabilidade do Ibovespa nesse ano é de -4,00%

- O índice de sharpe do Ibovespa é de -0,27 (sua volatilidade anual é de 30,17%)

- O índice de sharpe da média das carteiras é de 0,43 (sua volatilidade anual é de 7,00%)

Analisar os resultados dessas 90 carteiras diferentes permite amplo uso de dados para verificar conceitos como:

- Diversificação de Carteiras

- ETFs x Ações Individuais

- Minimização de Risco

- Número adequado de fundos imobiliários para investir

- Correlação entre as diferentes classes

E o mais importante …

… Como cada carteira se comporta em diferentes cenários.

Não temos o poder para adivinhar o futuro. Logo, diversificamos.

Continue acompanhando este estudo, porque uma coisa é certa: Todos temos muito a aprender.

Nada melhor do que ativos reais, dados reais, e análises detalhadas de 90 carteiras de investimentos.

Agora é com você!

Como está a sua carteira de investimentos nesse período?

Qual tipo de alocação de ativos você está usando para driblar essa forte queda do Ibov?

Você está satisfeito com os seus resultados dado o seu perfil como investidor e a maneira que montou sua carteira?

Deixe suas ideias logo abaixo na caixa de comentários!

(crédito das imagens: shutterstock.com)