Todos adoram mitos. Afinal, são fáceis de se acreditar.

Porém, a verdade nunca está clara diante de nossos olhos até o momento que nos dedicamos a pensar sobre o assunto.

No mercado financeiro, circula um mito de que é preciso ter muito dinheiro para investir.

Na verdade, essa é uma das desculpas que algumas pessoas usam para fugir de mais uma responsabilidade.

Todo investidor que já está há pelo menos um mês no mercado sabe que é possível investir com muito pouco.

Por exemplo:

- Existem fundos imobiliários que custam menos do que R$ 2,00.

- Algumas ações custam menos do que R$ 1,00.

- É possível adquirir títulos públicos por menos de R$ 50,00.

Ok. Mito derrubado.

Entretanto, ter mais dinheiro ajuda bastante o investidor.

Se você possui R$ 1.000 e paga R$ 10 de corretagem não é uma boa ideia investir em 10 ações, já que você estaria perdendo 10% (100/1.000) do seu capital somente com custos.

Ou seja, sua carteira precisaria subir 10% somente para pagar os custos. Se você considerar também as corretagens de venda, a carteira precisaria subir 20%.

Se você tivesse R$ 100.000, a carteira precisaria subir apenas 0,02% para pagar os custos de compra e venda nesse exemplo.

Como sabemos, uma boa estratégia de alocação de ativos se baseia na ampla diversificação. Por esse motivo, surge a seguinte pergunta:

“A alocação de ativos é válida apenas para quem tem muito dinheiro?”

Continue lendo esse artigo para saber porque a alocação de ativos deve ser praticada por todo investidor, independente de sua situação financeira.

Você irá aprender:

- Como diversificar sua carteira com apenas R$ 1.000

- Diversificação mais eficiente com R$ 5.000

- Como diversificar sua carteira com muito capital

Quanto dinheiro devo ter para praticar a alocação de ativos?

Antes de tudo, se você ainda não tem muita referência do que seja a alocação de ativos, visite essa página.

Antes de tudo, se você ainda não tem muita referência do que seja a alocação de ativos, visite essa página.

Como uma das bases dessa estratégia é diversificar a carteira para se prevenir de crises e eventos inesperados, você pode começar sua diversificação com apenas R$ 1.000.

Com esse valor, você já consegue diversificar entre 3 tipos de títulos públicos diferentes.

A negociação no Tesouro Direto é facilitada porque o investidor consegue comprar qualquer título a partir de 10% de seu valor. Logo, se uma LFT custar R$ 5.000, você consegue comprar 0,1 desse título, ou seja, R$ 500.

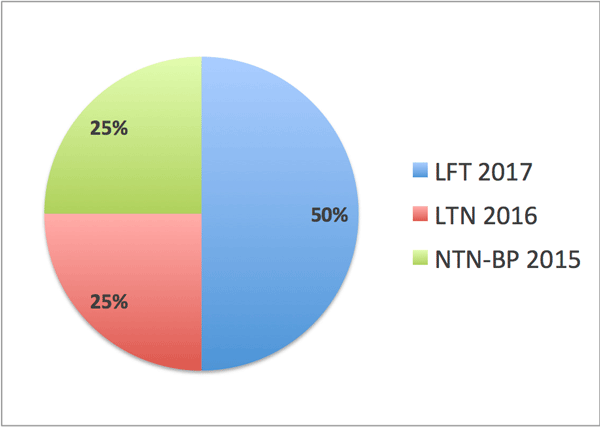

Aproximando os valores, você poderia montar sua carteira com R$ 1.000 dessa forma:

- (50%) LFT 2017: R$ 500 – Título Posfixado

- (25%) LTN 2016: R$ 250 – Título Prefixado

- (25%) NTN-B Principal 2015: R$ 250 – Título Indexado ao IPCA

Portanto, você já poderia se proteger dos 3 cenários relacionados à juros:

- Alta dos Juros – A LFT 2017 subiria de valor com a subida dos juros, já que o título é indexado à Taxa Selic.

- Queda dos Juros – A LTN 2016 subiria de valor com a queda dos juros. já que você garantiu uma taxa mais alta do que a taxa em queda (note que nesse cenário a LFT subiria menos, mas não perderia)

- Alta da Inflação – A NTN-B Principal 2015 subiria de valor com a alta da inflação, já que o título paga uma taxa prefixada + variação do IPCA no período.

Para mais detalhes sobre a influência das taxas dos títulos públicos e seus preços leia mais nesse artigo.

É importante lembrar que a compra de títulos públicos possui custos variáveis e não fixos, o que ajuda bastante quem tem pouco dinheiro.

Supondo custos anuais de 0,5% (0,3% da CBLC + 0,2% da corretora) o investidor teria um custos de apenas R$ 5 sobre os R$ 1.000 investidos, ou 0,5%

Para quem possui R$ 1.000 é um excelente começo.

Como diversificar com pouco dinheiro?

Vimos no exemplo acima como uma carteira com apenas R$ 1.000 pode se aproveitar da ampla diversificação em Renda-Fixa, investindo nas 3 subclasses: (1) PosFixados; (2) PreFixados e (3) Indexados ao IPCA.

Vimos no exemplo acima como uma carteira com apenas R$ 1.000 pode se aproveitar da ampla diversificação em Renda-Fixa, investindo nas 3 subclasses: (1) PosFixados; (2) PreFixados e (3) Indexados ao IPCA.

Agora, como uma carteira com R$ 5.000 poderia estar alocada?

Seguindo a ideia anterior, vamos imaginar uma carteira com R$ 5.000.

Com esse valor, já é possível ir um pouco além, investindo em 2 classes.

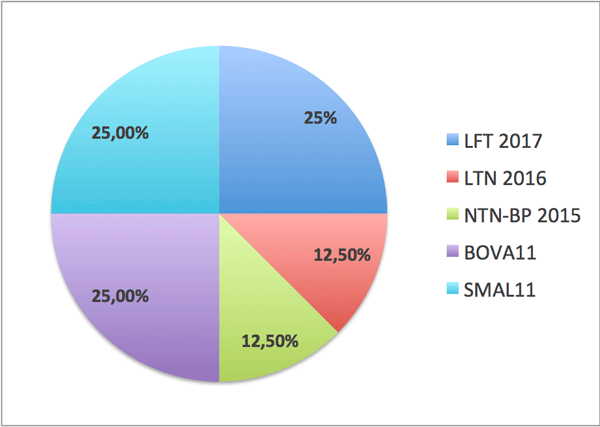

Portanto, com R$ 5.000 a alocação poderia ficar dessa forma:

1. (50%) Renda-Fixa: R$ 2.500

1.1. (25%) LFT 2017: R$ 1.250

1.2. (12,5%) LTN 2016: R$ 625

1.3. (12,5%) NTN-B Principal 2015: R$ 625

2. (50%) Ações: R$ 2.500

3.1. (12,5%) BOVA11: R$ 1.250

3.2. (12,5%) SMAL11: R$ 1.250

Custo Total da carteira: 2 corretagens fixas (R$ 10) + 0,5% ao ano dos custos do Tesouro Direto (R$ 25) = R$ 45 sobre R$ 5.000 investidos.

Portanto, temos o valor de 0,9% para os custos anuais. O valor, embora bom, não é dos melhores, mas aqui estão alguns fatores a se pensar nesse momento:

- A inexistência de um ETF de fundos imobiliários faz com que seja preciso escolher 5 fundos e pagar 5 corretagens por eles. O índice já saiu (detalhes aqui). Agora resta-nos aguardar o ETF.

- Diversificação entre large caps (BOVA11) e small caps (SMAL11) gera 2 corretagens.

Com essa carteira você já diversifica em duas classes diferentes (Renda-Fixa e Bolsa).

Além disso, você também obtém uma boa diversificação intra-classe (dentro das classes) com 3 tipos de títulos públicos e os 2 tipos de ações (large caps e small caps).

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Como diversificar com R$ 10.000?

Vimos no exemplo acima como diversificar uma carteira com apenas R$ 5.000 aproveitando-se das 2 classes tradicionais de investimentos: Renda-Fixa e Renda Variável (Bolsa).

Vimos no exemplo acima como diversificar uma carteira com apenas R$ 5.000 aproveitando-se das 2 classes tradicionais de investimentos: Renda-Fixa e Renda Variável (Bolsa).

Agora, como uma carteira com R$ 10.000 poderia estar alocada?

Seguindo a ideia anterior, vamos imaginar uma carteira com R$ 10.000.

Com esse valor, já é possível investir nas 3 classes que compõem a Tríade Financeira.

Se você ainda desconhece o termo que explico em detalhes no meu eBook, ele representa as 3 classes que servem de base para a ampla diversificação na estratégia de Alocação de Ativos:

- Renda-Fixa: Títulos Públicos (Ganho através de juros com risco muito baixo)

- Fundos Imobiliários: 5 FIIs individuais (Ganho através da valorização de imóveis e recebimento mensal de rendimentos)

- Ações: ETFs (Ganho através da valorização das empresas que compõem a Bolsa brasileira)

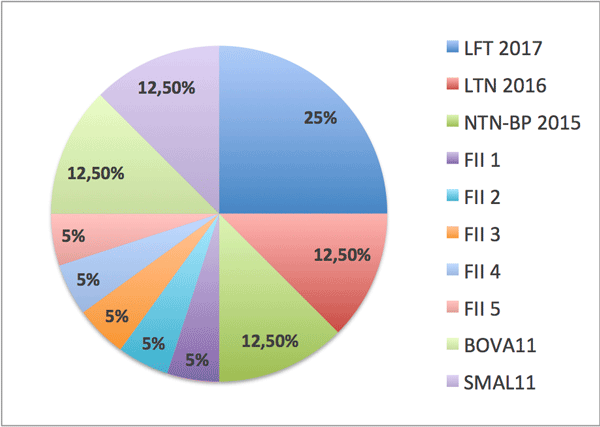

Portanto, com R$ 10.000 a alocação poderia ficar dessa forma:

1. (50%) Renda-Fixa: R$ 5.000

1.1. (25%) LFT 2017: R$ 2.500

1.2. (12,5%) LTN 2016: R$ 1.250

1.3. (12,5%) NTN-B Principal 2015: R$ 1.250

2. (25%) Fundos Imobiliários: R$ 2.500

2.1. (5%) FII 1: R$ 500

2.2. (5%) FII 2: R$ 500

2.3. (5%) FII 3: R$ 500

2.4. (5%) FII 4: R$ 500

2.5. (5%) FII 5: R$ 500

3. (25%) Ações: R$ 2.500

3.1. (12,5%) BOVA11: R$ 1.250

3.2. (12,5%) SMAL11: R$ 1.250

Custo Total da carteira: 7 corretagens fixas (R$ 70) + 0,5% ao ano dos custos do Tesouro Direto (R$ 25) = R$ 95 sobre R$ 10.000 investidos.

Portanto, temos o valor de 0,95% para os custos anuais. O valor é maior do que a carteira com R$ 5.000, mas tenha em mente que trata-se de um trade-off.

Para investir em uma nova classe (fundos imobiliários), o investidor estaria disposto a aumentar ligeiramente seu custo (0,05%).

Se você preferir reduzir custos e, consequentemente, piorar sua diversificação (tudo nos investimentos e na vida são trade-offs que precisamos medir) é possível alcançar custos de 0,65% ao ano.

Como?

Investindo em apenas 2 fundos imobiliários e apenas 1 ETF. Falei que a diversificação ficaria prejudicada, mas esse é o valor pago pelo menor custo.

Desse modo, ele teria o custo de 4 corretagens fixas (R$ 40) + 0,5% ao ano dos custos do Tesouro Direto (R$ 25) = R$ 65 sobre R$ 10.000 investidores.

Logo, ele teria um custo de 0,65%.

Vale lembrar que estamos supondo corretagens fixas de R$ 10. Porém, caso o investidor tenha a oportunidade de pagar apenas R$ 5 por corretagem, os custos da carteira bem diversificada lá de cima seriam de apenas 0,7%.

7 corretagens fixas (R$ 35) + 0,5% ao ano dos custos do Tesouro Direto (R$ 25) = R$ 70 sobre R$ 10.000 investidores ou 0,7%.

A carteira menos diversificada teria custos de 0,45%.

4 corretagens fixas (R$ 20) + 0,5% ao ano dos custos do Tesouro Direto (R$ 25) = R$ 45 sobre R$ 10.000 investidores ou 0,45%.

Além desse fator, algumas corretoras costumam oferecer planos de corretagem grátis por 30 dias quando você abre sua conta.

Essa é uma oportunidade de ouro para montar sua carteira com um custo extremamente baixo.

Você percebeu a preocupação em controlar custos e diversificar amplamente a carteira de investimentos?

A atenção nesses 2 importantes itens é praticamente garantia de um investimento vencedor de longo prazo.

Veja o porquê nesse artigo sobre a tirania dos custos compostos e nesse artigo sobre a importância da diversificação.

Nota: Lembre-se sempre de evitar a taxa de custódia em sua corretora.

Pagar R$ 6,90 todo mês pode fazer uma grande diferença no longo prazo em uma carteira com R$ 5.000.

Algumas corretoras, por exemplo, isentam esse taxa se o investidor operar pelo menos 1x no mês.

E se eu tiver muito dinheiro, também é válido utilizar a alocação de ativos?

Não apenas válido, como necessário.

Quem possui muito dinheiro precisa (em teoria) estar mais diversificado do que quem tem pouco dinheiro.

Geralmente, nessa fase o investidor está mais preocupado em crescer de forma sustentável e com pouco risco seu patrimônio, não estando disposto a correr altos riscos.

Afinal, ninguém gostaria de perder milhões em qualquer situação, principalmente no meio de uma crise financeira.

O que é surpresa para muitos é que esse investidor não precisa de táticas totalmente diferentes do investidor que possui R$ 5.000.

E essa é uma das grandes vantagens da alocação de ativos. Ela é extremamente simples para quem possui R$ 5.000 ou R$ 5.000.000.

O investidor milionário também deve se preocupar com a porcentagem de cada ativo em sua carteira.

Os custos serão muito pequenos devido ao grande volume de capital e o foco deve estar na ampla diversificação de ativos.

Portanto, o que ele pode fazer é adicionar mais fundos imobiliários para melhorar sua diversificação (em torno de 10 até 20).

Ainda, ele pode adicionar uma classe extra à sua carteira: Ativos Cambiais, como investir em ouro.

Esse tipo de ativos funciona muito bem em crises financeiras e, apesar de no longo prazo seu retorno não ser muito atraente, ele promove uma camada extra de proteção para a carteira desse investidor.

Veja os detalhes sobre como proteger (fazer hedge) de uma carteira nesse artigo.

Logo, não importa se você possui R$ 1.000 ou R$ 5.000.000 comece hoje mesmo a diversificar sua carteira.

A facilidade de aplicar a alocação de ativos e sua natural proteção contra cenários de crise pouparão você de cair em diversas armadilhas nesse longo caminho para alcançar sua liberdade financeira.

Para conhecer o guia absolutamente completo sobre Tesouro Direto, visite esse link aqui.

(crédito das imagens: shutterstock.com)