Este post é mais uma atualização da série publicada sobre minha carteira pessoal de investimentos, a Carteira HC Investimentos. Clique no link para ter acesso a leitura de todos os meses de publicação. O índice bovespa já acumula uma perda de -11,17% neste ano de 2010. Se você está vendo seu capital diminuindo e sente-se desconfortável […]

Comparando Portfólios: Selic vs Dólar (parte III)

Chegamos ao último artigo da comparação entre dois tipos de portfólio: (a) Selic + Ibovespa (correlação neutra) e (b) Dólar + Ibovespa (correlação negativa). Vimos nos artigos anteriores [(parte I) e (parte II)] que não devemos escolher entre um portfólio ou outro apenas através da correlação que eles apresentam. Observamos que, mesmo o portfólio composto […]

Comparando Portfólios: Selic vs Dólar (parte II)

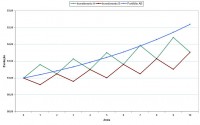

Na parte I tiramos importantes conclusões a respeito do retorno, risco e correlação entre os ativos e a importância do rebalanceamento do portfólio. Concluimos que devemos analisar todos os fatores em conjunto, nunca olhando apenas para um fator isolado. Vimos também que o ato de rebalancear a carteira, embora não queira dizer que aumentará o […]

Comparando Portfólios: Selic vs Dólar (parte I)

Quem acompanha meus artigos já está careca de saber que uma correlação negativa oferece maiores benefícios de diversificação do que uma correlação nula ou positiva. Entretanto, já deixei claro que a correlação sozinha não nos diz muita coisa. Também é preciso analisar o retorno e o risco dos ativos separados e em conjunto. Um levantamento […]

Efeitos da Correlação na Diversificação

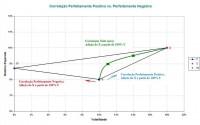

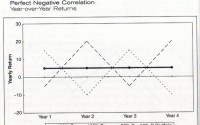

Sabemos que quanto menor a correlação entre ativos, maior é o efeito da diversificação. Mas como podemos analisar através do binômio risco e retorno os efeitos de uma correlação positiva e negativa? Vamos considerar dois tipos de investimentos com diferentes retornos e riscos. Caso a correlação entre os 2 ativos seja perfeitamente positiva, o retorno […]

Exemplos Práticos sobre a Correlação entre Ativos

A correlação entre ativos é um assunto relevante que já foi abordado aqui no blog. Vimos que a correlação entre ativos varia entre -1 (perfeitamente negativa) e +1 (perfeitamente positiva). Este novo artigo traz uma explicação bem simples sobre correlação, além de trazer excelentes idéias por traz da correlação. Vamos analisar 3 tipos de correlações: […]

Estudo prático da correlação no mercado brasileiro

Na conclusão do post anterior vimos que a correlação entre ativos não é algo estático, mas está em mudança todo o tempo. Na imagem abaixo podemos observar a correlação entre o Ibovespa e o Dólar ao longo de 12 meses corridos de Julho de 1994 até Julho de 2009. (Clique na imagem para ampliar) Notem […]

A Correlação entre Ativos e seus Benefícios

No post anterior falei dos benefícios do rebalanceamento, vendendo ativos que performaram bem e comprando ativos que não tiveram uma performance muito boa. Com isso, podemos assumir que os diferentes investimentos em um portifólio não agem de uma mesma maneira, propiciando condições para o rebalanceamento. Utilizando a análise através da correlação entre os ativos podemos […]

![Carteira HC Investimentos – Junho/2010 [-0,07%]](https://hcinvestimentos.com/wp-content/uploads/2010/07/Carteira-HC-Investimentos-200x125.jpg)