Vimos no artigo passado sobre hedge que investir em câmbio protege uma carteira de investimentos em momentos de pânico.

Porém, existe um pequeno “problema” nessa proteção.

No longo prazo, o retorno da carteira tende a se reduzir para usufruir de uma melhor proteção.

Infelizmente, a relação entre retorno x risco é direta no mercado financeiro.

A dúvida que quero levantar aqui é a seguinte:

Considerando o longo prazo, será que vale a pena investir em câmbio? Seria o câmbio o melhor hedge?

Buscando uma resposta para essa pergunta, faremos interessantes simulações nesse artigo.

Continue lendo esse artigo para saber mais sobre:

- Simulação entre Câmbio e Bolsa (sem rebalanceamento)

- Simulação entre Câmbio e Bolsa (sem rebalanceamento)

- Qual é afinal o melhor hedge para a Bolsa?

Melhor Hedge: Premissas para as simulações

Faremos 2 simulações nesse artigo. São elas:

- Câmbio x Bolsa (sem rebalanceamento)

- Renda-Fixa x Bolsa (sem rebalanceamento)

As simulações com rebalanceamento serão realizadas no próximo artigo dessa série.

Vamos supor 2 tipos de carteiras:

- Composta por 50% Ações e 50% Câmbio

- Composta por 50% Ações e 50% Renda-Fixa

Cuja alocação delas será:

- Câmbio x Bolsa:

Na classe das Ações utilizaremos 25% IBOV e 25% SMLL (índice de small caps).

Na classe da Câmbio utilizaremos 12,5% Dólar, 12,5% Euro e 25% Ouro.

- Renda-Fixa x Bolsa:

Na classe das Ações utilizaremos 25% IBOV e 25% SMLL.

Na classe da Renda-Fixa utilizaremos 50% IMA-S (índice que segue a Taxa Selic).

O período analisado será:

De janeiro de 2006 até maio de 2012, utilizando dados mensais do retorno de cada ativo.

Pronto para os resultados dessas simulações? Vamos lá!

Simulação 1: Câmbio x Bolsa (sem rebalanceamento)

Lembrando a alocação:

Na classe das Ações utilizaremos 25% IBOV e 25% SMLL.

Na classe da Câmbio utilizaremos 12,5% Dólar, 12,5% Euro e 25% Ouro.

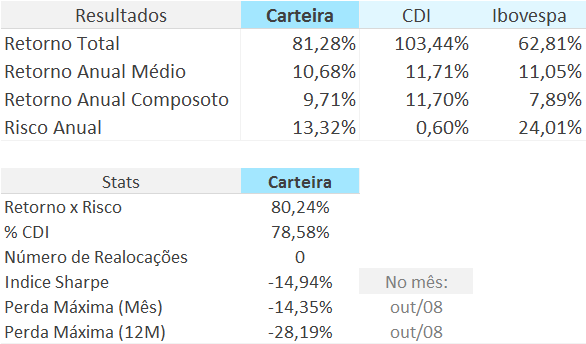

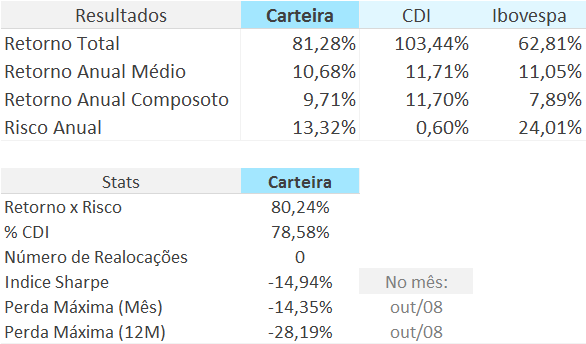

Sem rebalancear, o retorno da carteira composta por câmbio e bolsa teve rentabilidade acima do o Ibovespa (81,28% x 62,81%).

A redução de risco foi bem interessante em comparação com o Ibovespa, já que a carteira apresenta quase metade do risco da Bolsa.

Talvez você não tenha percebido, mas o retorno total da carteira (81,28%) é maior do que o Ibovespa (62,81%), porém, o retorno anual médio da carteira (10,68%) é menor do que o Ibovespa (11,05%)?

Isso ocorre porque o risco anual da carteira (13,32%) é bem menor do que o risco anual do Ibovespa (24,01%) no período.

Outras estatísticas interessantes de analisarmos são:

1. Índice de Sharpe (-14,94%): Negativo nesse caso porque o retorno da carteira foi abaixo do CDI no período. Não sabe o que é Índice de Sharpe? Veja aqui.

2. Perda Máxima, tanto em 1 mês como em 12 meses corridos.

Os números indicam que a maior perda da carteira foi de -14,35% no mês de outubro/2008 e em 12 meses de -28,19% no período de novembro/2007 até outubro/2008.

Esse é um ótimo indicador de análise porque mostra ao investidor exatamente os valores de perda máxima que ocorreram na análise para ele entender melhor o conceito de risco (volatilidade) ao invés de olhar para o número 13,32% do risco anual dessa carteira.

Você que já leu o eBook Alocação de Ativos pode dizer que o conceito de risco, retorno médio, compostos e cenários de stress não é novidade devido ao capítulo 2 dedicado exclusivamente para esse importante tema.

Porém, para aqueles que ainda não adquiriram o eBook é preciso relembrar e aos poucos ir introduzindo conceitos estatísticos para explicar o risco como volatilidade.

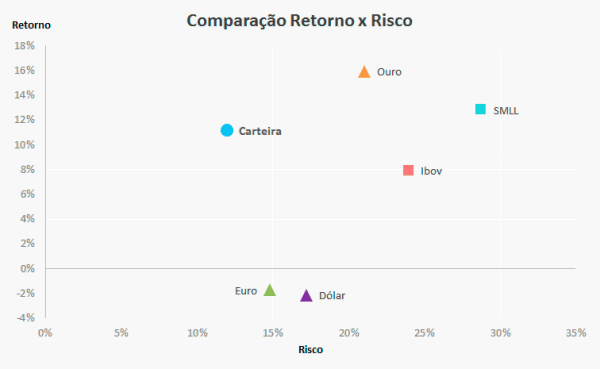

Perceba que a carteira é composta por 5 ativos e ela conseguiu um risco (volatilidade) menor do que todos eles.

Essa é uma vantagem direta de fazer o hedge de investimentos em ações utilizando câmbio.

A redução da volatilidade da carteira é grande.

Esse benefício da diversificação ocorre porque a correlação entre esses ativos é bem baixa.

Confuso sobre o assunto correlação de ativos? Leia esse artigo para entender melhor.

No artigo passado sobre hedge, mostramos que o valor dessa correlação está próximo de -70% entre Ibovespa e Dólar.

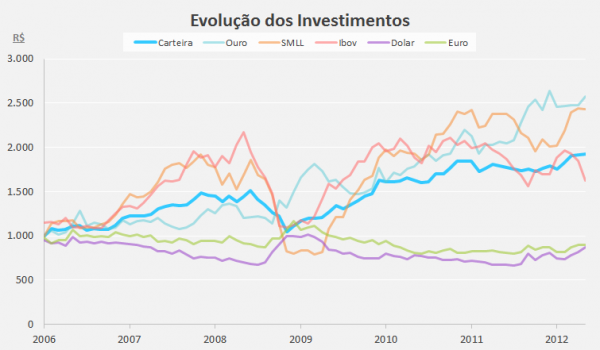

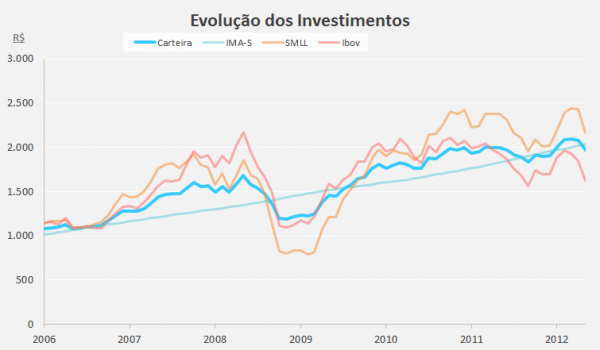

O gráfico acima mostra a evolução de R$ 1.000 desde janeiro de 2006 até maio de 2012.

Destacada em azul está a carteira e mais transparentes, os demais ativos que compõem a carteira.

Nesse gráfico, fica mais claro a volatilidade menor da carteira em comparação com os demais ativos.

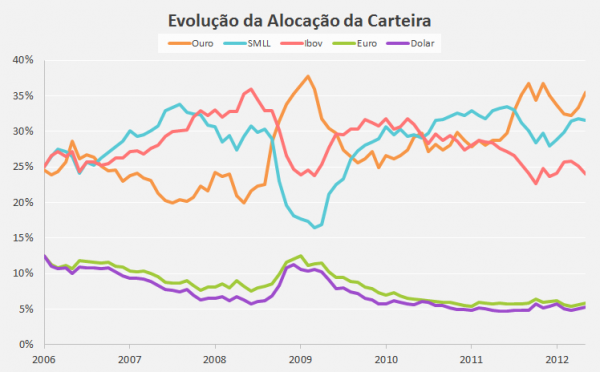

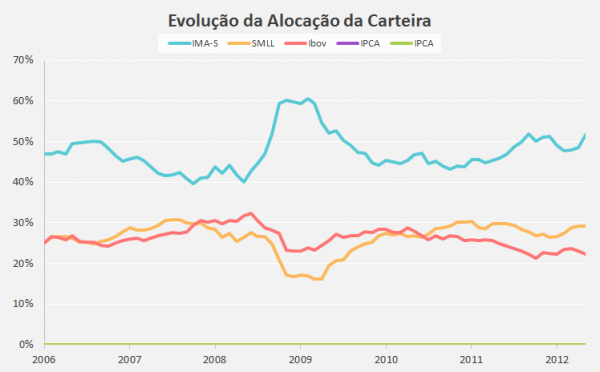

Levando a análise a um novo patamar, optei por incluir um gráfico mostrando a evolução da alocação da carteira.

Esse gráfico é importante para compararmos simulações sem rebalanceamento (como esta) e com rebalanceamento (do próximo artigo).

Perceba que ao não rebalancear, a carteira está livre para variar sua alocação de ativos.

Dólar e Euro, que começaram com 12,5% de alocação terminaram com praticamente 5% de alocação.

O período entre maio de 2008 e abril de 2009 mostra a maior variação da alocação dessa carteira devido à crise internacional.

A alocação em Ouro, por exemplo, praticamente dobrou (de 20% para 37,5%) em menos de 12 meses.

Saiba como investir em Ouro nesse guia completo.

Lembre-se que não consideramos nenhum compra adicional nessa análise. Logo, a alocação da carteira varia apenas através do sobe e desce do mercado.

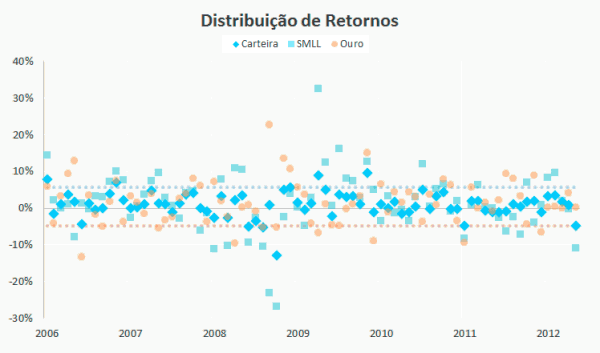

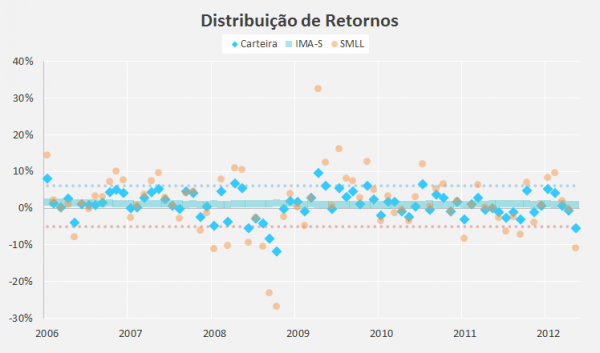

Para finalizar, adicionei o gráfico que mostra a dispersão de todos os retornos mensais da carteira, do SMLL (índice de small caps) e do Ouro.

Esses dois ativos foram os escolhidos para comparação por serem os mais voláteis.

As linhas pontilhadas em azul e em vermelho mostram o percentil 95 e percentil 5 do retorno mensal da carteira. (o que é percentil?)

O importante nesse gráfico é mostrar como retornos mensais mais próximos (não tão dispersos) ajudam a reduzir o risco dos investimentos.

Quando menor a dispersão do retorno de um ativo ou carteira, menor será a sua volatilidade.

Por esse motivo, a carteira é menos volátil do que todos os 5 ativos que a compõem.

Coloco novamente os resultados da simulação com Câmbio x Bolsa:

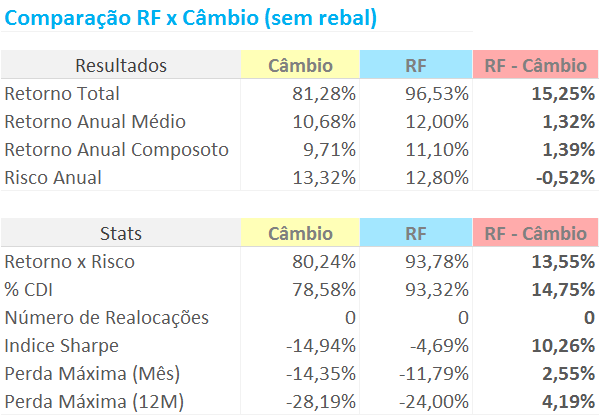

Agora precisamos comparar esses números com a simulação entre Renda-Fixa x Bolsa.

Está gostando desse artigo?

Coloque seu email abaixo para receber novas atualizações do site, assim como nosso curso de investimentos 100% grátis.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

Simulação 2: Renda-Fixa x Bolsa (sem rebalanceamento)

Relembrando: Os ativos que compõem essa carteira são:

- IMA-S: 50%

- IBOV: 25%

- SMLL: 25%

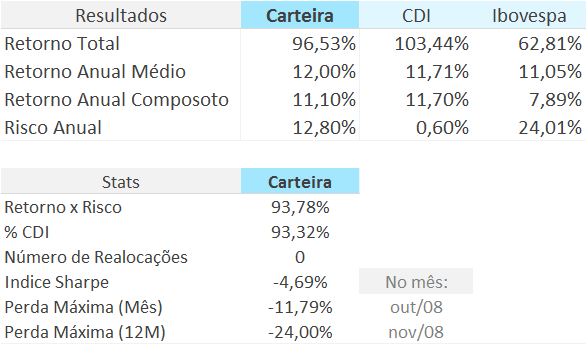

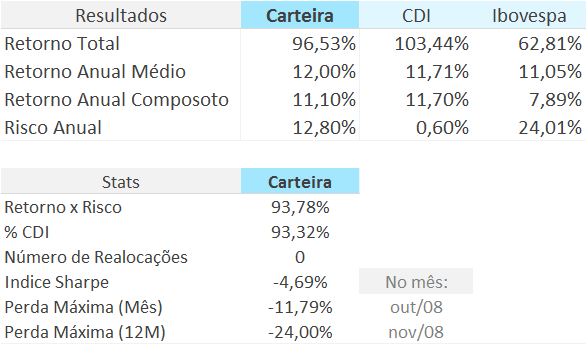

Novamente, a carteira apresentou um retorno maior do que o Ibovespa. Porém, menor do que o CDI.

O Índice de Sharpe (-4,69%) é negativo porque o retorno da carteira foi abaixo do CDI no período.

A Perda Máxima em 1 mês foi de -11,79% e em 12 meses corridos foi de -24%,00.

Olhando rapidamente é possível perceber que a carteira com Renda-Fixa obteve resultados melhores do que com o Câmbio e iremos analisar todos os detalhes na conclusão desse artigo.

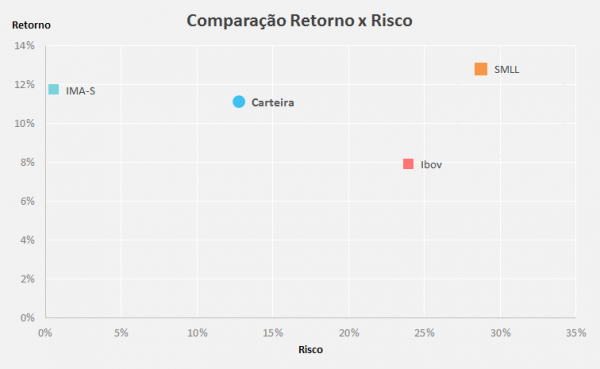

Comparando a relação entre retorno x risco, a carteira possui um risco muito menor do que os índices de ações.

Entretanto, não seria muito melhor para o investidor alocar tudo em títulos indexados à Taxa Selic (IMA-S), já que o retorno e risco são melhores do que a carteira?

O problema dessa argumentação é que estamos olhando apenas para o passado e nada garante que os próximos 6 anos o IMA-S apresente resultados melhores do que o Ibovespa.

Lembre-se que diversificar é uma proteção contra a incerteza futura.

A linha azul (carteira) esteve sempre próxima do IMA-S nesse período, distanciando-se apenas em momentos de euforia (perto de maio/2008) e nos momentos de pânico (perto de março/2009).

É possível notar que na grande maioria do período analisado, a carteira esteve acima de o IMA-S.

No longo prazo, é possível que uma carteira com essa alocação tenha uma retorno superior a este índice.

A alocação com apenas 3 ativos (IMA-S, SMLL e IBOV) torna esse gráfico mais simples e fácil de analisar.

Um observador atento poderia fazer a seguinte pergunta:

Se o IMA-S possui sempre um retorno positivo, afinal segue a Taxa Selic, porque sua alocação caiu entre 2006 e maio de 2008?

Essa é a beleza da alocação de ativos.

Ela não nos ajuda apenas a identificar quais ativos caíram, mas também quais ativos subiram menos do que os outros.

Portanto, se você só realocasse sua carteira baseando-se apenas em perdas, você não teria motivos para modificar a alocação dessa carteira antes da crise em 2008.

Porém, levando-se em conta esse conceito, você poderia rebalancear a carteira com o intuito de controlar melhor o seu risco.

Faremos esse tipo de análise com o rebalanceamento na Parte II dessa série sobre qual o melhor hedge.

Perceba também que, embora a alocação inicial em IMA-S seja de 50%, essa alocação variou entre 40% e 60% do total da carteira.

Além disso, a carteira terminou com uma alocação bem maior em SMLL (30%) do que IBOV (20%), carregando ainda mais risco para essa carteira.

No gráfico acima a distribuição mensal dos retornos dessa carteira e do IMA-S e SMLL.

Vale notar que o retorno do IMA-S é sempre positivo, já que esse índice segue a Taxa Selic.

As estatísticas da carteira novamente:

Conclusão: Qual é o melhor hedge para a Bolsa?

Agora que já analisamos ambas carteiras sem rebalanceamento resta-nos comparar os resultados de cada uma.

Algumas perguntas devem ser respondidas antes de avaliarmos qual é o melhor hedge para a Bolsa. São elas:

1. Qual carteira possui o melhor índice de sharpe?

2. Em períodos de turbulência qual carteira apresentou a menor perda máxima no mês e em 12 meses?

3. No longo prazo, qual tipo de carteira possui mais chances de apresentar melhores resultados (retorno, risco e perda máxima)?

Aqui está a comparação entre as duas carteiras sem rebalanceamento:

Portanto, a carteira de Renda-Fixa é melhor em todos os aspectos.

- Maior retorno

- Menor risco

- Melhor Índice de Sharpe

- Menor Perda Máxima mensal e em 12 meses corridos

A lição que fica aqui é a seguinte:

Às vezes, noto algumas pessoas correndo atrás de ativos com baixa correlação como se fosse uma corrida ao ouro.

De fato, a a correlação negativa ajuda a reduzir o risco de uma carteira.

Porém, essa redução de risco na grande maioria das vezes está associada a uma redução do retorno também.

Pense: De que adianta ter dois ativos com correlação perfeitamente negativa (-100%) se o retorno deles é sempre o inverso. Por exemplo: 10% e -10%.

Portanto, antes de investir em ativos cambiais que são caros devido à baixa procura, veja se realmente essa proteção é adequada para seus investimentos.

Precisa de uma indexação ao câmbio porque vai viajar ou porque irá contrair dívidas ou gastos em moeda estrangeira? Aloque uma pequena parte de seu capital em Câmbio.

Entretanto, eu normalmente não gosto de alocar mais do que 10% em câmbio.

Vale lembrar que esse estudo considera apenas duas carteiras que não fazem o uso de rebalanceamento.

Agora é com você!

Será que utilizando um rebalanceamento de 20% a carteira de câmbio apresentará melhores resultados do que a com renda-fixa? O que você acha?

Compartilhe sua opinião nos comentários!

Atualizado:

Leia a continuação desse artigo (parte 2) aqui.

(crédito das imagens: shutterstock.com)