Olá Amigos!

Essa é a terceira atualização da série Alocação de Ativos em 2012.

Todas as atualizações você pode acompanhar na seção carteiras de investimentos aqui no blog.

O mês de março, embora não tenha sido bom para o Ibovespa, foi favorável para as carteiras que acompanhamos.

A média das 90 carteiras nesse mês foi de 1,39%.

Continue lendo essa atualização para saber mais sobre:

- Quais são os ativos mais comuns entre as carteiras?

- Estatísticas surpreendentes sobre as carteiras

- Rentabilidade Mensal dos 51 Ativos e das 90 Carteiras

- Ranking das Carteiras

- Qual carteira possui o maior índice de sharpe?

- Carteira Destaque do Mês

Conheça as 90 Carteiras de Investimentos

Acompanhe abaixo os dados sumarizados dessas 90 carteiras.

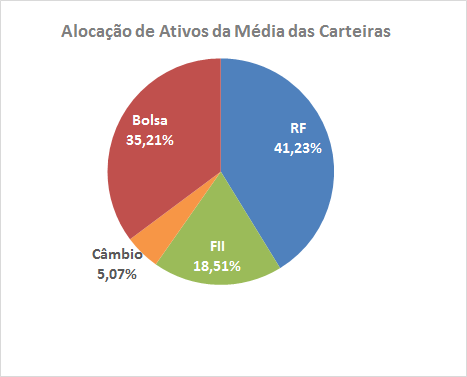

1. Alocação de Ativos Média das Carteiras (Classes de Investimentos)

Uma das primeiras surpresas que tive quando comecei a receber as planilhas foi saber que vários investidores estavam utilizando o modelo 4-3-2-1.

Ele se refere a: 40% Renda-Fixa; 30% Ações; 20% FII e 10% Câmbio.

A diferença da média para este modelo é que os investidores preferem tirar 5% do Câmbio para investir esses 5% em Ações.

Na minha opinião é uma boa escolha, já que nem toda carteira deve alocar em câmbio.

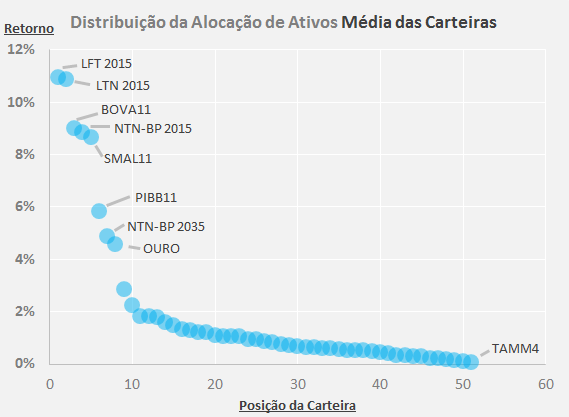

2. Ativos que Receberam a Maior Alocação

Cada círculo azul no gráfico acima se refere a um ativo.

No eixo Y você pode ver a participação de cada ativo na carteira média.

No eixo X você acompanha a posição (ranking) desses ativos nos 51 ativos presentes.

O ativo com maior média de alocação foi a LFT 2015, seguida pela LTN 2015 e pelo BOVA11.

Analisando os ativos preferidos nota-se que não há nenhuma ação individual ou fundo imobiliário, o que significa que o público do HC Investimentos tende a diversificar mais sua carteira, alocando em ativos que sintetizam melhor um índice.

A lanterna fica com TAMM4, com uma alocação média de apenas 0,06%.

Warren Buffet, no livro The Intelligent Investor, já citou detestar companhias aéreas…

Não sei se é coincidência, mas os investidores parecem concordar com ele.

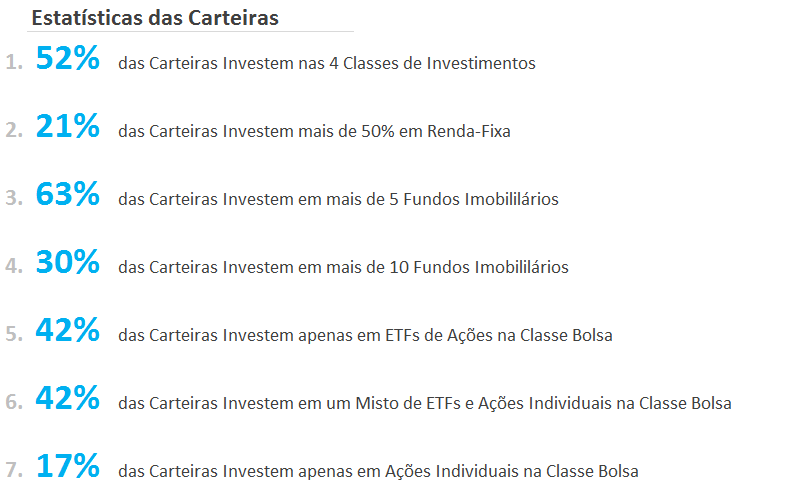

3. Estatísticas Interessantes e Surpreendentes sobre as Carteiras de Investimentos

Separei 7 itens do tipo: “Você Sabia?”

- Além de 52% das Carteiras Investirem nas 4 Classes, 83% investem em 3 classes de Investimentos.

- Além de 21% das Carteiras Investirem mais de 50% em Renda-Fixa, apenas 9,52% investem mais de 50% em Ações.

- Costumo dizer que o investidor deve investir, no mínimo, em 5 fundos imobiliários diferentes. Neste caso, o baixo número de 63% me preocupa.

- Além desta regra de bolso de 5 fundos imobiliários, cito que uma diversificação ideal seria acima de 10 fundos imobiliários. Somente 30% passaram neste teste.

- 42% das Carteiras Investem somente em ETFs de Ações na Classe Bolsa. Até que o número me surpreendeu positivamente.

- 42% das Carteiras Investem em um Mix de ETFs e Ações Individuais. Aqui era onde esperava a maior concentração de investimentos.

- 17% das Carteiras Investem somente em Ações Individuais na Classe Bolsa. Será interessante analisar o retorno x risco destas carteiras.

Nota: Pode haver pequenas distorções nos números por questões de aproximações.

Rentabilidade Mensal

Após esses gráficos introdutórios sobre as 90 carteiras participantes, precisamos analisar o retorno dos 51 ativos que as compõem.

Somente desse modo saberemos o quanto cada carteira obteve de rentabilidade nesse mês.

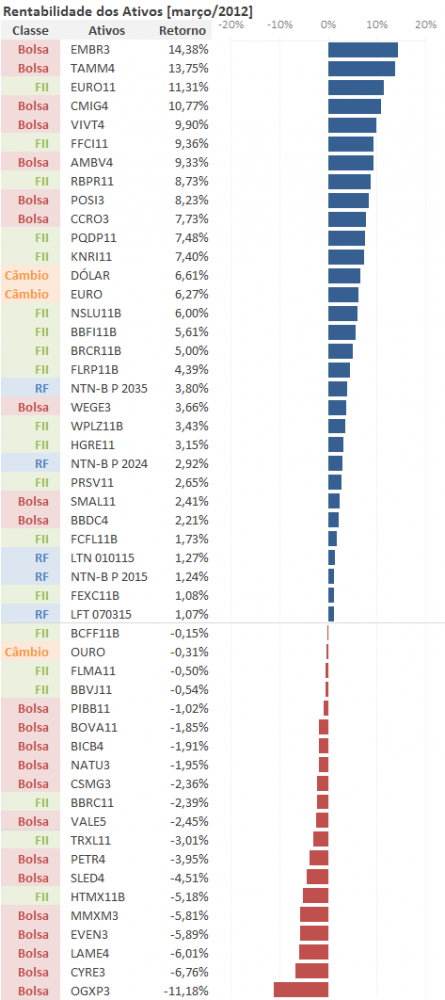

Rentabilidade Mensal dos 51 Ativos em Março/2012

Nota: A rentabilidade apresentada pode ser ligeiramente diferente de alguma base de dados, já que ela é calculada através de dados diários, ao invés de simplesmente pegar o dado mensal de uma fonte.

É um gráfico bem extenso, mas resume em detalhes todos os ativos.

Se você não está acostumado com esse tipo de gráfico vou relembrar suas principais informações:

- O gráfico reflete um ranking decrescente. Logo, de cima para baixo temos os ativos com maior rentabilidade.

- Existe uma divisão (linha cinza) entre ativos com rentabilidade positiva (barras azuis) e rentabilidade negativa (barras vermelhas).

- Cada classe de investimento recebe uma cor para facilitar a visualização do retorno: Renda-Fixa (azul); FII (verde); Câmbio (laranja) e Bolsa (vermelho).

A rentabilidade e as análises desses 51 ativos foram divididas em 6 gráficos diferentes:

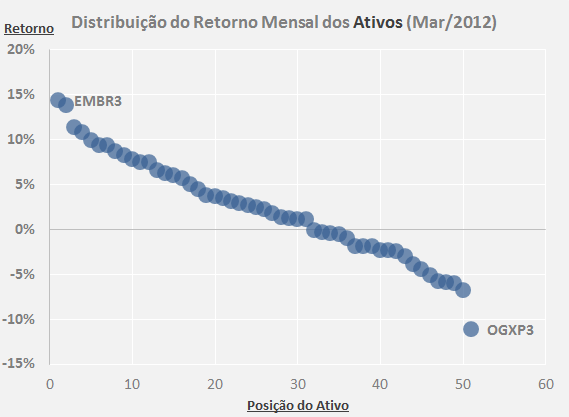

1. Distribuição do Retorno Mensal dos Ativos

Ao invés de analisar uma longa tabela + um gráfico que mais parece um arranha céu, que tal analisar a distribuição do retorno mensal de cada ativo?

O gráfico é simples. No eixo vertical (Y) temos o retorno mensal de cada ativo.

No eixo horizontal (X) temos a posição no ranking de rentabilidade do ativo.

Logo, analisamos da esquerda para à direita os ativos com maior rentabilidade.

Uma das vantagens deste gráfico é a possibilidade de identificar retornos dispersos, como o caso da ação EMBR3, da ação TAMM4 (2ª no ranking) e da OGXP3, ação que já ostentou a primeira colocação na atualização de janeiro.

Todos os detalhes sobre as carteiras em breve…

Mas antes…

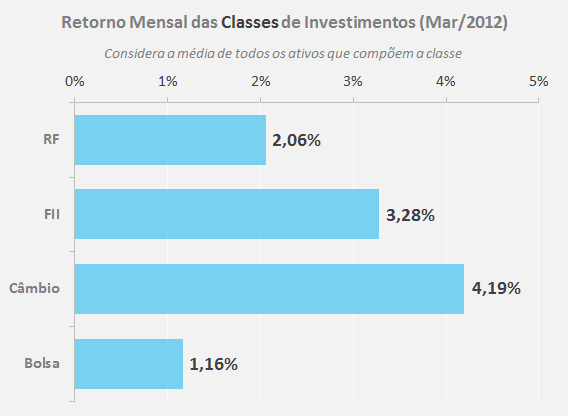

2. Retorno Mensal das Classes de Investimentos

Este gráfico coleta a rentabilidade média de cada tipo de classe.

Por exemplo, a Classe Bolsa possui 23 ativos, sendo 3 ETFs e 20 ações.

Logo, calcula-se a média (sem ponderação) para essa classe, assim como para todas as outras.

Nesse caso, a média da classe Bolsa é de 1,16%, estando acima do ETF BOVA11 com rentabilidade de -1,85%.

O ETF PIBB11 apresentou rentabilidade de -1,02%.

Para saber mais sobre a relação entre BOVA11 x PIBB11 leia essa análise comparativa que fiz entre os dois.

A classe Câmbio foi a que obteve melhor resultado nesse mês, com alta de 4,19% em média.

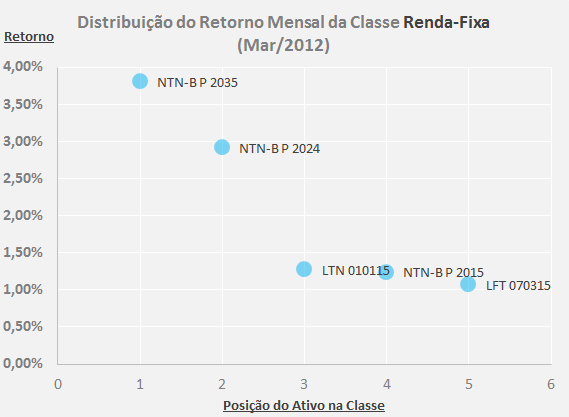

3. Distribuição do Retorno Mensal da Classe Renda-Fixa

Novamente, um gráfico que analisa a distribuição do retorno.

Porém, agora os ativos são rankeados dentro de sua própria classe. No caso, Renda-Fixa.

Aqui é possível perceber a preferência pelos títulos indexados a inflação (IPCA).

O título indexado à taxa Selic (LFT 2015) teve a menor rentabilidade dentre os 5 títulos.

Esse gráfico reflete exatamente o que deve-se esperar do retorno desses título no longo prazo, dadas condições normais.

Títulos Indexados a Inflação tendem a render mais do que Prefixados, que tendem a render mais do que Indexados à Taxa Selic.

Além disso, títulos com maior duração, ou seja, maior tempo até vencimento, tendem a obter rentabilidades maiores do que títulos de prazos menores, já que carregam maiores incertezas e, consequentemente, risco.

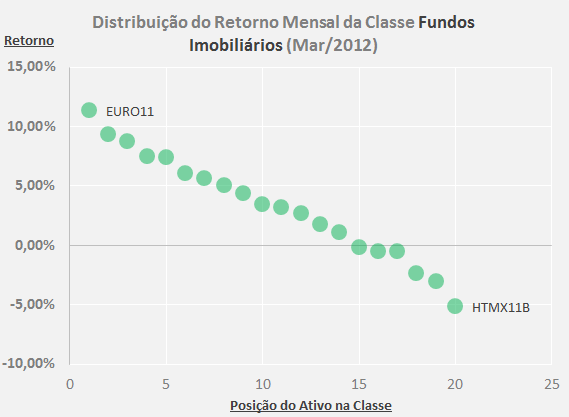

4. Distribuição do Retorno Mensal da Classe Fundos Imobiliários

O ativo destaque para os fundos imobiliários foi o EURO11, com rentabilidade de 11,31%.

Do lado negativo, o fundo HTMX11B, que foi o destaque do mês de fevereiro, obteve o pior desempenho, de -5,18%.

A média de retorno desta classe de investimentos foi de 3,28%.

Diversificar além de Renda-Fixa e Bolsa é um benefício que todo investidor deveria aproveitar através dos fundos imobiliários.

No longo prazo, uma carteira com Renda-Fixa + FII + Bolsa tende a obter uma relação risco x retorno muito melhor do que uma carteira somente com Renda-Fixa + Ações.

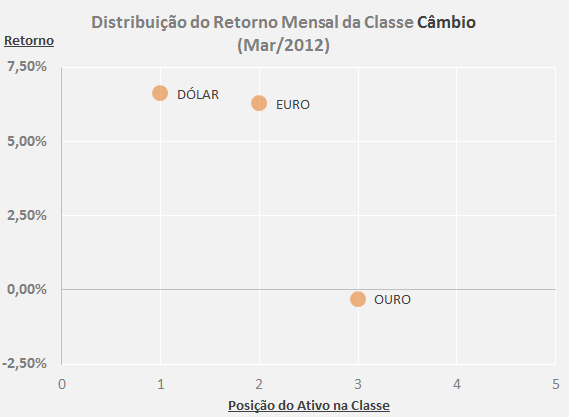

5. Distribuição do Retorno Mensal da Classe Câmbio

Depois da queda dos ativos cambiais durante o início de 2012, eles finalmente apresentaram resultado positivo no mês, dada a queda do Ibovespa.

É importante lembrar que os ativos cambiais possuem um correlação negativa com o Ibovespa e tendem a apresentar na maioria das vezes resultados opostos ao índice.

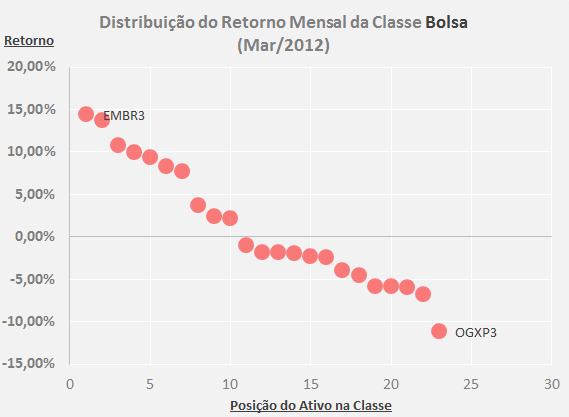

6. Distribuição do Retorno Mensal da Classe Bolsa

Depois de 2 meses seguidos com as empresas “X” do Eike na liderança, elas apresentaram péssimos resultados nesse mês de março. MMXM3 (-5,81%) e OGXP3 (-11,18%).

É interessante notar que a rentabilidade das small caps em 2012 estão muito melhores do que as large caps em 2012.

Enquanto o ETF BOVA11 acumula alta de 13,50%, o ETF SMAL11 obtém alta de 20,52%.

Uma diferença na rentabilidade de 8% em apenas 3 meses é bastante para ativos que possuem uma correlação próxima de 90%.

Curso 100% grátis!

Curso 100% grátis!

Junte-se a leitores que recebem as nossas 10 aulas grátis sobre investimentos!

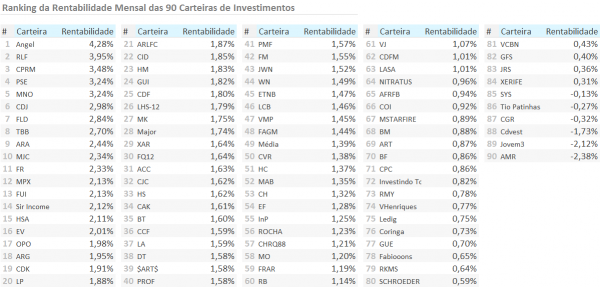

Carteiras de Investimentos: Ranking (Fevereiro)

clique na imagem para ampliar

Na tabela acima você pode ver a rentabilidade mensal das 90 carteiras enviadas, ordenadas pelo ranking de rentabilidade no mês.

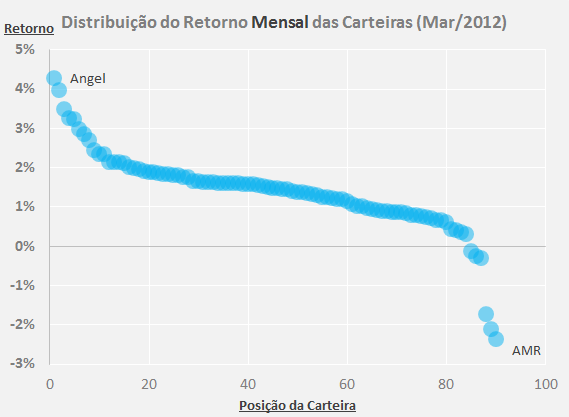

A carteira líder no mês é a Angel, com uma rentabilidade de 4,28%.

O surpreendente dessa carteira é que 90% do seu capital está alocado em fundos imobiliários (concentrada em FLRP11B e FEXC11B) e 10% em Renda-Fixa.

Distribuição do Retorno Mensal das Carteiras de Investimentos

Agora você já deve estar acostumado com este gráfico da distribuição do retorno.

Neste caso, temos o retorno mensal das carteiras através do ranking da posição da carteira.

O mês de Março trouxe apenas 3 carteiras com retornos fora do padrão de distribuição.

A carteira AMR novamente está na lanterna porque tem 100% do seu capital alocado no fundo imobiliário BBRC11.

Carteiras de Investimentos: Ranking (Acumulado)

clique na imagem para ampliar

Na tabela acima você pode ver o ranking da rentabilidade acumulada das 90 carteiras enviadas.

A carteira líder no mês é a XAR, com uma rentabilidade de 16,92%.

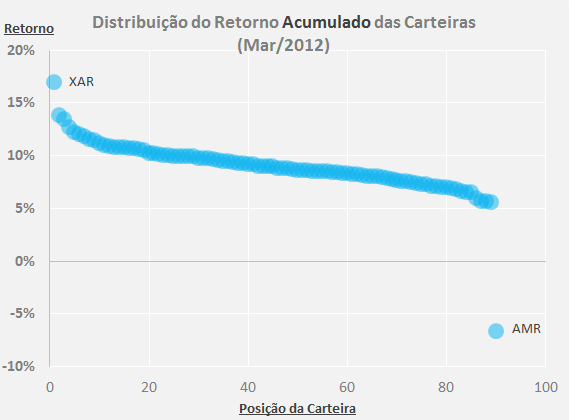

Distribuição do Retorno Acumulado das Carteiras de Investimentos

Acima, o gráfico de distribuição do retorno acumulado as 90 carteiras analisadas.

Isolada na frente segue a carteira XAR, concentrada em fundos imobiliários.

Destacada das demais carteiras, a carteira AMR ainda é a única com rentabilidade negativa.

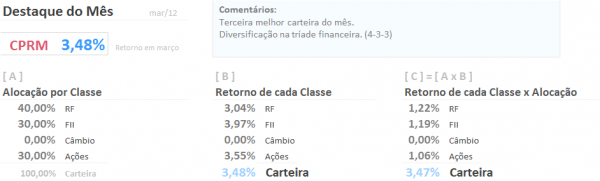

Carteira Destaque do Mês

O destaque desse mês é a carteira CPRM com rentabilidade de 3,48%.

Ela foi apenas a 3ª colocada no mês e a 6ª colocada no geral.

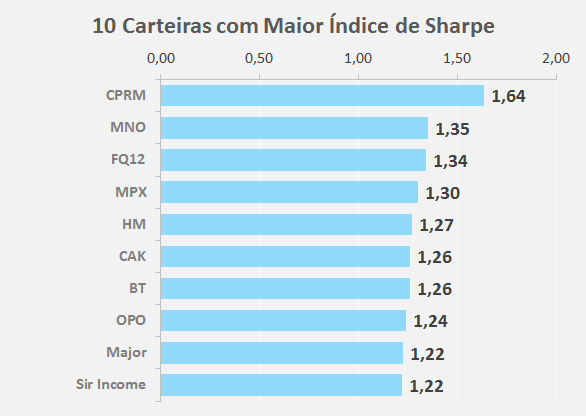

A carteira CPRM é a carteira com melhor índice de sharpe das 90 analisadas.

Logo, ela é a carteira que consegue gerar maior retorno acima do CDI com o menor risco possível.

Veja no gráfico abaixo as 10 carteiras com maior índice de sharpe:

Conclusão

Até o final de março/2012 temos os seguintes números:

- A rentabilidade média das carteiras acumulada no ano é de 8,93%

- A rentabilidade do CDI em 2012 é de 2,78%

- A rentabilidade do Ibovespa nesse ano é de 13,67%

- O índice de sharpe do Ibovespa é de apenas 0,48 (sua volatilidade anual é de 22,71%)

- O índice de sharpe da média das carteiras é de 1,05 (sua volatilidade anual é de 5,89%)

Analisar os resultados dessas 90 carteiras diferentes permite amplo uso de dados para verificar conceitos como:

- Diversificação de Carteiras

- ETFs x Ações Individuais

- Minimização de Risco

- Número adequado de fundos imobiliários para investir

- Correlação entre as diferentes classes

E o mais importante …

… Como cada carteira se comporta em diferentes cenários.

Não tempos o poder para adivinhar o futuro. Logo, diversificamos.

Continue acompanhando este estudo, porque uma coisa é certa: Todos temos muito a aprender.

E nada melhor do que ativos reais, dados reais, e análises detalhadas de 90 carteiras de investimentos.

Afinal, nosso lema é: “90 Carteiras, 51 Ativos e 1 Único Objetivo: Aprender!”

P.S.

Hoje fazem 2 semanas do lançamento do eBook Alocação de Ativos!

Novamente aproveito o espaço para agradecer a cada um de vocês pelo sucesso do eBook e pelas mensagens tão gentis que estou recebendo.

É uma honra enorme poder colaborar um pouquinho com o que lutei para aprender esses anos todos estudando e praticando a “arte” de investir.

Forte Abraço,

Henrique Carvalho

(crédito das imagens: shutterstock.com)